Частные инвесторы интересуются, имеет ли смысл добавлять в портфель одновременно захеджированные и незахеджированные ETF на одни и те же классы активов. Действительно, такая тактика может быть оправдана для снижения рисков. Рассматриваем этот вопрос подробнее.

На российском рынке ETF присутствуют инструменты с валютным (рублевым) хеджем — FXRW (глобальные акции в рублях), FXRB (еврооблигации в рублях)[1]. Они имеют рублевую доходность, которая не зависит от движения валютных курсов. Теоретически для рублевых портфелей и целей это наиболее подходящие инструменты, поскольку снимают с инвестора излишний валютный риск. На фоне укрепления рубля эти инструменты особенно выгодны: рублевые активы дорожают относительно доллара (валютная доходность такого ETF складывается из валютной доходности актива плюс укрепления рубля).

Существуют «парные» к этим фондам классы валютных акций ETF, которые привязаны точно к такому же портфелю активов, однако не имеют хеджирования. Они подходят тем, у кого цели сформулированы в валютных терминах, а портфель ориентирован прежде всего на доходность в валюте. Кроме того, некоторые инвесторы используют их, чтобы принять на себя риск валютных инструментов и заработать повышенную доходность при обесценении рубля. Если курс национальной валюты идет вниз, эти инструменты становятся относительно выгоднее, чем их рублевые аналоги. Для простоты можно провести аналогию с рублевым и валютным депозитом: один более выгоден при укреплении рубля, другой — при обесценении нацвалюты.

Разумно ли использовать FXRB и FXRU, FXRW и FXWO в одном портфеле?

Основной идеей такого распределения будет отказ от выбора ориентации портфеля либо на укрепление, либо на обесценение рубля. Комбинируя акции ETF с хеджем и без хеджа, можно снизить волатильность, частично нейтрализовав валютные риски. «Валютная» составляющая будет играть роль демпфера в случае просадок рубля. Выбирая долю соотношения захеджированного и незахеджированного класса акций, можно устанавливать желаемый уровень защиты портфеля от волатильности обменных курсов.

Варианты валютного хеджирования активов

Базовые активы могут быть захеджированы несколькими способами:

- полностью — все активы портфеля полностью хеджируются от колебания валют;

- частично — валютные риски снимаются лишь с определенной части портфеля;

- без хеджа — активы никак не страхуются от изменения валютных курсов.

Выбирая одновременно два класса акций одного ETF, инвестор может менять степень защиты портфеля от валютных колебаний с полной на частичную в зависимости от своих текущих взглядов и целей.

Как хеджирование влияет на характеристики портфелей

Проверим, как изменение степени хеджирования активов влияет на общие характеристики портфелей. Для этого будем следовать такому подходу:

- Рассмотрим портфель, на 50% состоящий из FXRU и на 50% — из FXRB (традиционная наивная диверсификация 1/N).

- Результаты работы портфеля сравним с результатами отдельных фондов FXRU/FXRB на периодах ослабления и укрепления рубля и в целом за весь период существования фондов.

- Для каждого из портфелей рассчитаем доходность в рублях, волатильность, максимальную просадку и коэффициент Шарпа.

Посмотрим результаты на графиках и в таблице ниже.

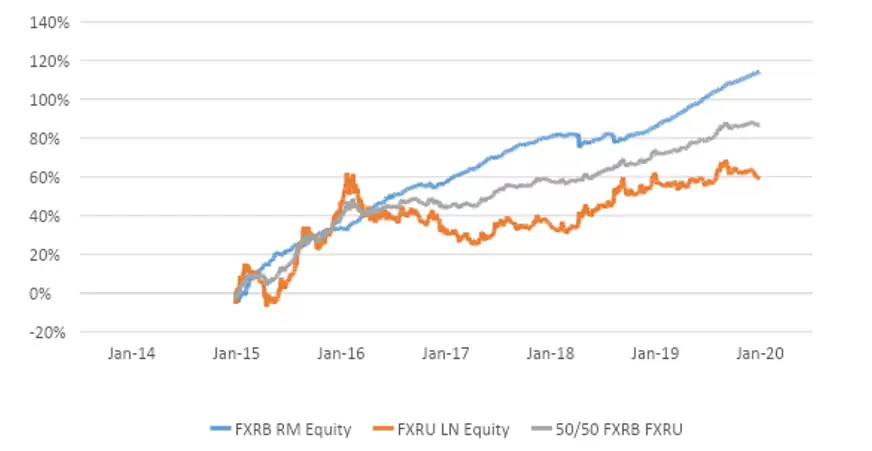

График № 1. Динамика FXRU, FXRB и портфеля 50% FXRU, 50% FXRB в рублях за 5 лет

Источник: Bloomberg, расчеты FinEx

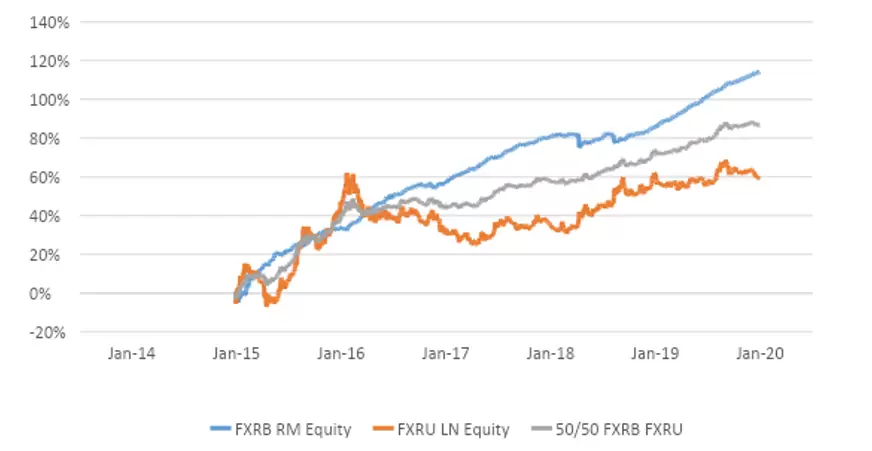

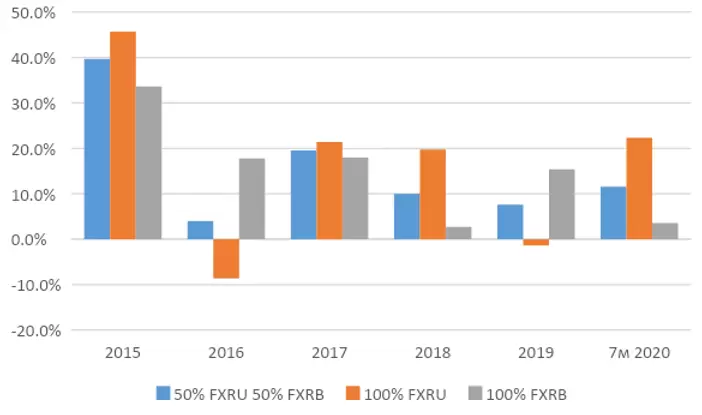

График № 2. Динамика портфелей в рублях

Источник: Bloomberg, расчеты FinEx

Таблица № 1. Общая статистика по портфелям

| Портфель | Доходность за период | Волатильность | Максимальная просадка | Коэффициент Шарпа |

|---|---|---|---|---|

| 50:50 FXRU/FXRB | 86,8% | 7,32% | 6,2% | 0,86 |

| 100% FXRU | 59,4% | 15,38% | 26,0% | 0,21 |

| 100% FXRB | 114,2% | 4,49% | 9,7% | 1,98 |

Источник: Bloomberg, расчеты FinEx

Выводы

Стратегия частичного хеджирования способна защитить портфель от повышенной волатильности курса рубля к доллару и от падения в периоды укрепления рубля, как, например, происходило в 2016 и 2019 годах. Особенно это заметно при анализе максимальных просадок: за счет аллокации половины портфеля в валютные активы без хеджа портфель избегает значительных потерь в периоды девальвации рубля. Другими словами, использование такого подхода позволяет чувствительному к риску инвестору получить привлекательную доходность на рынке облигаций и одновременно избежать чрезмерных для него рисков.

Стратегия частичного валютного хеджа работает для волатильных валютных пар: моменты укрепления национальной валюты чередуются с периодами ослабления. На примере комбинации фондов FXRU и FXRB видно, что такая стратегия имеет право на существование в портфелях инвесторов с мультивалютными целями, а также тех, кто стремится частично обезопасить портфель от колебаний курса рубля к доллару.

[1] Хеджирование решает проблему налогообложения при валютной переоценке: для захеджированного актива такой проблемы не существует. Помимо этого, хеджирование дает дополнительную доходность (carry premium), если разница между процентными ставками существенная.