Недавнее исследование Morningstar показало, что инвесторы в США зарабатывают меньше, чем фонды, в которые они инвестируют. Почему же отличается их доходность? Все дело в моменте входа, объясняет портфельный стратег аналитического агентства Эми К. Арнотт. Публикуем перевод ее колонки.

Наше ежегодное исследование доходов инвестиционных портфелей показало, что инвесторы заработали примерно 7,7% годовых на каждый доллар, вложенный во взаимные фонды и ETF за последние 10 лет (по данным до 31 декабря 2020 года). Эта цифра на 1,7 процентного пункта (п. п.) меньше, чем полная доходность самих фондов, в которые они инвестировали. Такое отставание возникает из-за неудачного времени продаж и покупок этих инструментов. По сравнению со стратегией «купи-и-держи» изменение состава портфеля стоит инвестору примерно 1/6 доходности.

Постоянный разрыв между доходностью инвестора и заявленной общей доходностью фондов делает своевременность продажи и покупок бумаг одним из важнейших факторов, которые наряду с контролем издержек на инвестирование и налоговой эффективностью могут повлиять на итоговые результаты вложений.

Откуда же возникает отставание дохода инвестора от дохода фонда?

Доходность инвестора, также называемая внутренней доходностью, часто отличается от доходности, которую показывает фонд за тот же период за счет времени, когда инвестор покупает или продает бумаги.

Давайте рассмотрим это на простом примере. Предположим, что в начале каждого года инвестор вкладывает в фонд 1000 долларов США. Фонд растет на 10% за первый год, на 10% за второй год, а на третий год теряет 10% в цене. В этом случае доходность фонда за 3 года составит 2,9% годовых. А вот внутренняя доходность портфеля инвестора будет отрицательной — минус 0,4% годовых. Так получилось, потому что в течение первых двух лет, когда инвестиции приносили доход, в фонде было меньше денег. А на третий год общая сумма вложений выросла, и получается, что убыткам было подвержено уже больше денег. В результате сумма доходов в первые два года не перекрыла убыток, полученный в третьем году. В этом конкретном случае отставание в доходности между фондом и портфелем инвестора составило целых 3,3%.

В нашем исследовании мы рассматривали доходность портфелей и доходность фондов в совокупности. Это позволило оценить, насколько существенно отставание и как оно изменялось со временем.

Важное замечание по методологии

Мы изменили методологию расчета полной доходности, которая используется в качестве ориентира при расчете отставания. Раньше мы использовали равновзвешенный подход, а в этом году для расчета среднего значения как для доходности инвесторов, так и для общей доходности перешли на методологию, взвешенную по капитализации (размеру активов). Мы считаем, что взвешенный подход делает сравнение более справедливым и точным. Это изменение привело к увеличению полной доходности, что увеличило и само отставание.

Насколько отстает доходность инвестора?

Как уже упоминалось выше, отставание внутренней доходности инвестора на десятилетнем промежутке времени составило 1,7% годовых. Возникло оно из-за несвоевременных сделок купли-продажи бумаг.

Годовое отставание было примерно одинаковым, и за четыре предыдущих скользящих 10-летних периода, которые мы считали (2006—2016, 2007—2017, 2008—2018, 2009—2019), оно варьировалось в пределах от 1,6 до 1,8% в год (расчеты были обновлены с учетом изменений в методологии).

Однако дьявол кроется в деталях. Если изучить статистику подробнее, то мы увидим, что более узкие отрасли, где активы более волатильны, показали себя гораздо хуже среднего. В то же время более популярные классы активов, в которые вкладывается большинство инвесторов, продемонстрировали лучший результат: отставание составило всего около 1 п. п. за год. К таким классам активов относятся, например, акции США или купонные облигации.

Фонды на эти два самых крупных типа активов показали себя лучше, чем все фонды в совокупности. Фонды на акции США дали инвесторам доходность всего на 1,2 п. п. меньше, чем общая доходность фондов, а фонды на облигации — на 1,1 п. п. меньше.

Еще несколько важных моментов:

1. Сбалансированные фонды, включающие в себя акции, облигации и другие классы активов, продолжили привлекать средства за счет встроенной диверсификации активов, которая делает их более простыми в использовании для стратегии «купи-и-держи». Инвесторы сбалансированных фондов получили внутреннюю доходность всего на 0,69 п. п. меньше полной доходности фонда за последнее десятилетие. И это не случайность, все предыдущие периоды показали тот же результат.

2. Альтернативные фонды (хедж-фонды, сырьевые товары, опционы, private equity), напротив, показали себя не с лучшей стороны. В среднем отставание по таким фондам составило 0,3% в год на каждый вложенный доллар, что на 4 п. п. ниже полной доходности самого фонда и на целых 12 п. п. в год меньше внутренней доходности инвесторов в фонды акций США на том же промежутке времени.

3. Секторальные фонды также принесли своим инвесторам меньше внутренней доходности, на промежутке в 10 лет она отставала от полной доходности фонда на 4 п. п. в год. Специализированные фонды (например, инверсные фонды, которые растут, когда индекс падает) разочаровали вдвойне. Они не только уступили широкому рынку США в доходности, но даже эту низкую доходность инвесторам было сложно получить. В результате внутренняя доходность портфеля по секторальным фондам была приблизительно равна доходности сбалансированных фондов, которые имеют более широкую диверсификацию и ниже риск.

Мы также выяснили, что чем волатильнее фонд, тем более сложно инвестору получить доходность, близкую к полной доходности фонда. Например:

- Группа фондов на самые волатильные акции США за последние 10 лет дала отставание в 1,7 п. п., а группа фондов наименее волатильных акций США — всего на 0,9 п. п. в год.

- Наиболее волатильные фонды на купонные облигации показали отставание в 2,3 п. п., а наименее волатильная часть фондов отстала всего на 0,6 п. п.

Как регулярное инвестирование влияет на доходность инвестора?

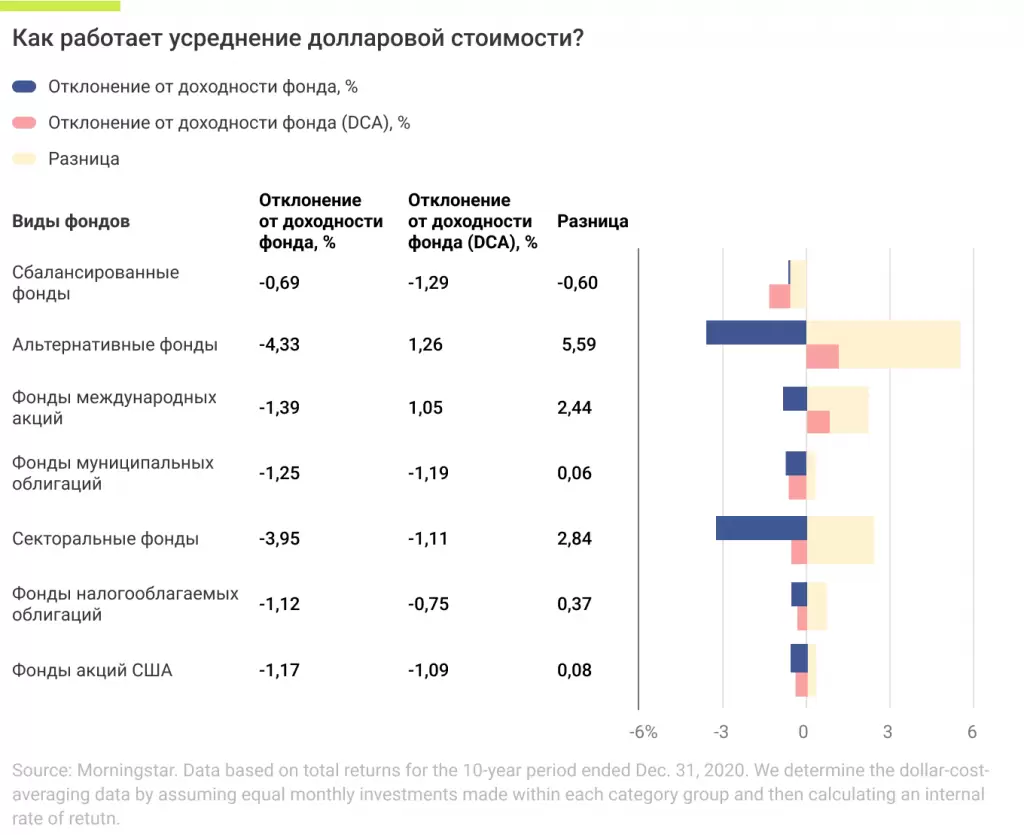

Мы также изучили, как бы отразились на доходности инвестора ежемесячные вложения равными суммами (так называемое усреднение, DCA, dollar-cost averaging) в фонды каждой из категорий.

Как показало наше исследование, усреднение портфеля, как правило, не ведет к улучшению показателя доходности по сравнению со стратегией «купи-и-держи». Поскольку доходность рынка в целом обычно положительная, усреднение фактически приводит к снижению доходности портфеля.

Эта ситуация просто отражает математику расчета полной доходности. Если рынок в основном растет, то выгоднее вложить всю имеющуюся сумму сразу и просто держать активы в течение срока инвестирования. Инвесторы, использующие подход «купи-и-держи», получат наибольший доход, в то время как усредняющие инвесторы могут пропустить периоды активного роста рынка. Просто в моменты наиболее активного роста у них может быть вложена меньшая сумма в быстрорастущие активы.

В то же время усреднение портфеля позволяет инвестору уменьшить эффект от неудачного времени входа на рынок (за счет регулярности пополнений). Такой подход может сократить отставание во внутренней доходности инвестора по основным категориям активов. Например, в категории секторальных фондов или фондов глобальных акций усреднение цены может уменьшить разрыв между полной доходностью фонда и доходностью инвесторов на 2 п. п. в год.

В случае с инвестированием в альтернативные фонды усреднение портфеля показало даже лучший результат. Инвесторы в такие фонды склонны совершать частые покупки и продажи, но торговая активность не привела к лучшим результатам. Если бы они усредняли портфель, то смогли бы повысить свою доходность более чем на 5 п. п. в год.

Что делать, чтобы повысить доходность инвесторов?

В целом результаты исследования показывают, что существует постоянное отставание между доходом, который получает инвестор, и полной доходностью фондов. Вот что можно посоветовать инвесторам, чтобы улучшить свои результаты:

- выбирайте простую стратегию, инвестируйте в фонды с широкой диверсификацией;

- установите план инвестирования заранее — цели и время ребалансировок;

- избегайте узких фондов и фондов с высокой волатильностью;

- внедряйте техники, которые позволяют превратить инвестиции в рутину, — робоэдвайзеры, усреднение стоимости и тому подобное.

Наше исследование еще раз доказывает, что лучше всего не усложнять процесс и помнить о преимуществах хорошо диверсифицированных фондов и дисциплины в инвестициях. В частности, фонды, которые включают в себя диверсификацию по классам активов, помогают инвестору получить наилучшую доходность от своих инвестиций.

И наконец, мы обнаружили, что торговая активность инвестора часто оказывается контрпродуктивной. Инвестор может улучшить свой результат, установив четкий график инвестиций и инвестиционные цели.

Неважно, инвестирует ли он единовременно или регулярно, если он дисциплинирован и не совершает спонтанных сделок, то со временем его ждет вознаграждение в виде более высокого дохода.