При составлении портфеля инвестор определяет доли каждого класса активов: сколько средств инвестируется в акции, сколько направляется на облигации и, например, золото. Но стоимость этих активов может сильно расти или падать, что приводит к нарушению изначальной структуры. Поэтому нужно ее восстанавливать и проводить ребалансировку. Но, как считается, это может негативно сказаться на доходности. Чтобы это проверить, мы рассчитали разницу в доходности и максимальной просадке портфелей с ребалансировкой и без нее.

Для ребалансировки портфеля нужно пополнить счет и докупить активы, доля которых снизилась, или продать часть подорожавших бумаг и купить подешевевшие. Последний вариант может снизить доходность портфеля за счет комиссий брокера и налога на прибыль. Взяв за основу статью основателя XY Planning Network Майкла Китсеса и исторические данные индексов, за которыми следуют фонды FinEx ETF, мы проверили, действительно ли ребалансировка приносит меньший доход в долгосрочной перспективе. Как оказалось, все не так однозначно.

Зачем нужна продажа растущих активов

Майкл Китсес утверждает, что традиционное представление о ребалансировке портфеля сводится к простому механизму: периодической продаже растущих активов и покупке тех инструментов, которые потеряли в стоимости, для приведения долей активов в соответствие с первоначальным распределением.

Поэтому многие считают (вполне справедливо), что ребалансировка похожа на ликвидацию эффективных активов («победителей») с заменой их на менее доходные инструменты («проигравших»). Особенно это заметно при изменении распределения между ценными бумагами, которые изначально имеют большую разницу в долгосрочной доходности (например, при ребалансировке акций и облигаций).

Но есть и хорошая новость: ребалансировка может быть полезна как стратегия управления рисками. Ведь если акции с более высокой доходностью вырастут до такой степени, что их доля значительно превысит долю облигаций, то общий риск инвестиционного портфеля сильно увеличится.

В конечном счете, тот факт, что ребалансировка потенциально может снизить долгосрочную доходность, — это не причина избегать ее. Даже если доходность и будет ниже, то доходность с поправкой на риск может увеличиться. При этом доход после восстановления изначальной структуры портфеля может быть и выше. Такое возможно, когда ребалансировка затрагивает схожие по рискованности активы, например подкатегории акций.

В любом случае при принятии решения о ребалансировке инвестор должен понимать, какую роль она играет в первую очередь: управление риском портфеля в долгосрочной перспективе.

Чистая теория

Суть ребалансировки заключается в изменении баланса активов в портфеле, как правило, в соответствии с первоначальными целевыми весами портфеля. Классы активов могут иметь существенно разную долгосрочную доходность, поэтому ребалансировка очень важна для того, чтобы портфель не отклонялся от заданного распределения до такой степени, чтобы нарушить уровень терпимости инвестора к риску.

Например, если долгосрочная доходность акций составляет около 10% в год, а долгосрочная доходность облигаций — всего 5%, то портфель, который изначально был распределен в пропорции 50/50 между каждым из этих классов активов, будет расти в части акций на 10% в год по сложной ставке, а в облигационной части — на 5%. Это означает, что со временем доля акций в таком портфеле будет увеличиваться и они будут занимать все большую и большую долю в портфеле.

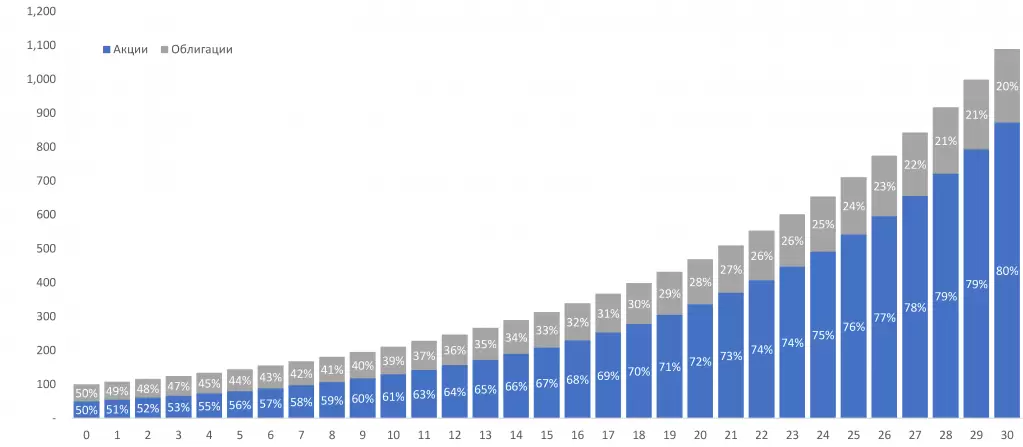

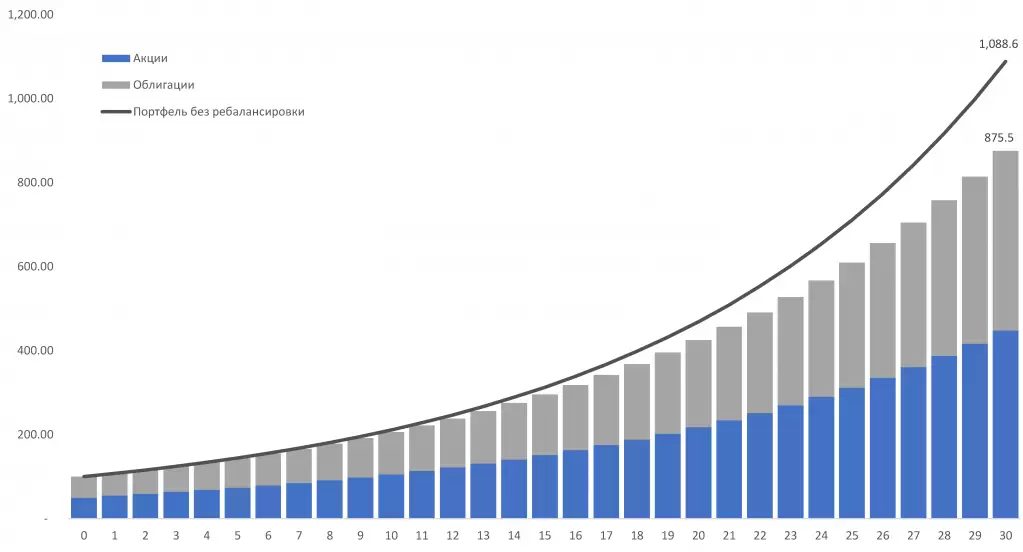

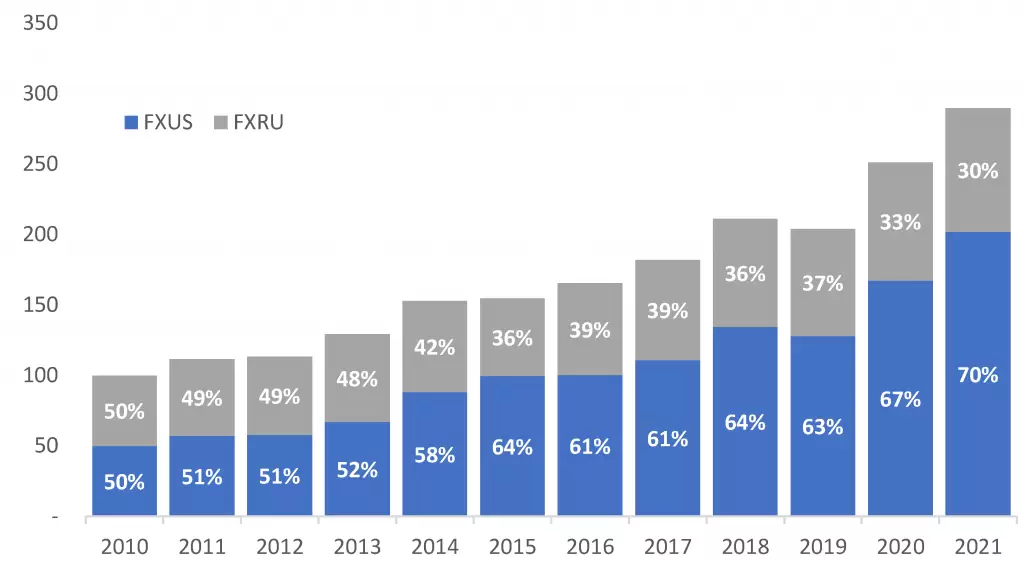

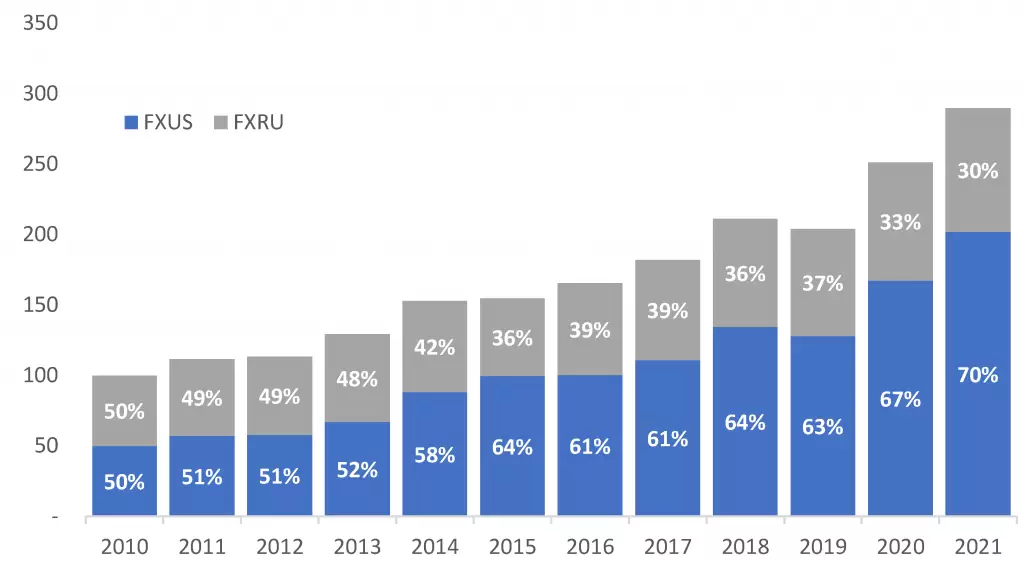

Динамика весового соотношения портфеля без ребалансировки

Источник: расчеты FinEx

Изначальное распределение портфеля 50/50 через 15 лет станет 67/33, а через 30 лет — 80/20! Таким образом, просто покупка и хранение портфеля акций/облигаций в конечном итоге приведет к тому, что доля акций окажется намного больше, чем предполагалось вначале.

Взяв аналогичный портфель, но теперь с возможностью ежегодной ребалансировки, мы получим другие результаты.

Динамика весового соотношения портфеля с ежегодной ребалансировкой

Источник: расчеты FinEx

Итоговая доходность за 30 лет составит 875,5% , что на 213 процентных пунктов (п.п.) меньше, чем доходность портфеля без ребалансировки.

Неудивительно, что портфель без ребалансировки вырос сильнее. Так получилось из-за увеличивающейся доли акций, которые с каждым годом влияли на динамику портфеля всё сильнее и сильнее. Из-за этого он и его распределение потенциально выходили за пределы допустимого для инвестора уровня риска.

Портфель с FXUS и FXRU

Чтобы проверить, действительно ли ребалансировка негативно влияет на итоговую доходность портфеля, возьмем за рынок акций и рынок облигаций фонды FXUS и FXRU соответственно. Для расчетов используем исторические данные по динамике индекс-бенчмарков — SUSLMCN Index и BERUTRUU Index, за которыми следуют FXUS и FXRU.

- Доходность

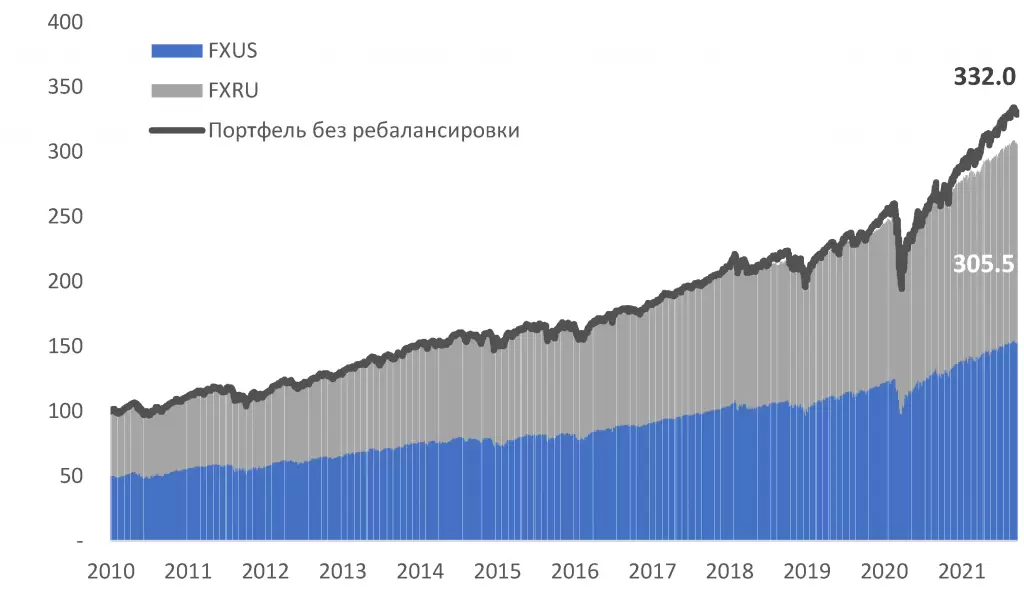

Без ребалансировки

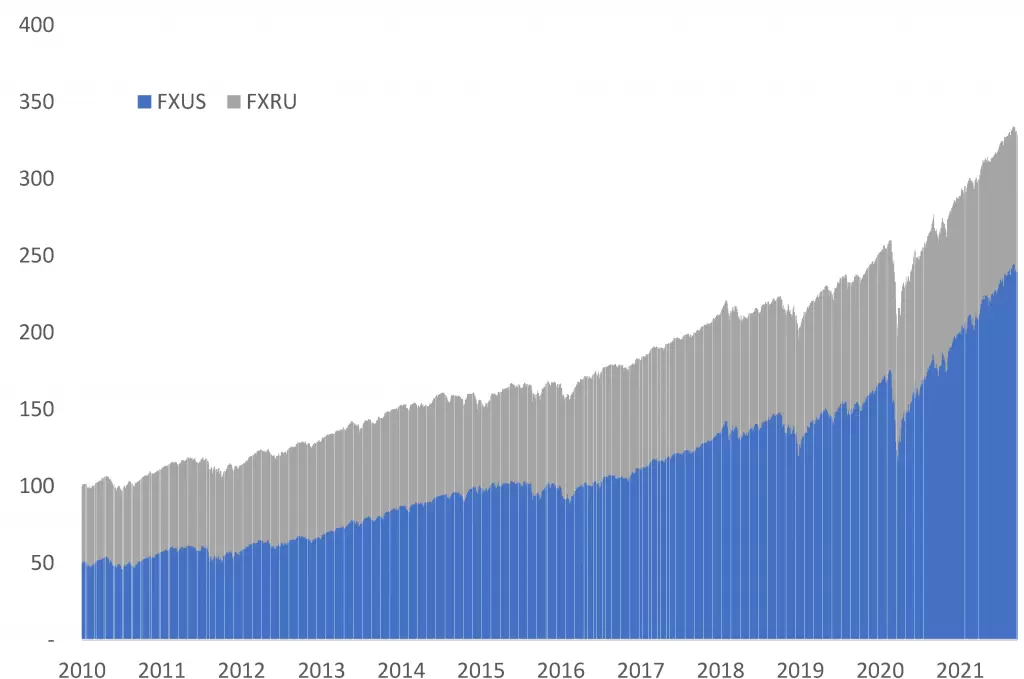

Представим, что гипотетический инвестор вложил 50% своего капитала в FXUS и 50% в FXRU 1 января 2010 года и оставил свой портфель расти без присмотра. За 11 лет получилась похожая картина, что и с примером выше: 70% капитала приходятся на FXUS, 30% — на FXRU.

Ежегодная и ежедневная динамика весового соотношения портфеля без ребалансировки

Источник: Bloomberg, расчеты FinEx

Примечание: временной промежуток 01.01.2010 — 19.09.2021. Данные FXUS и FXRU взяты по соответствующим индексам SUSLMCN Index и BERUTRUU Index.

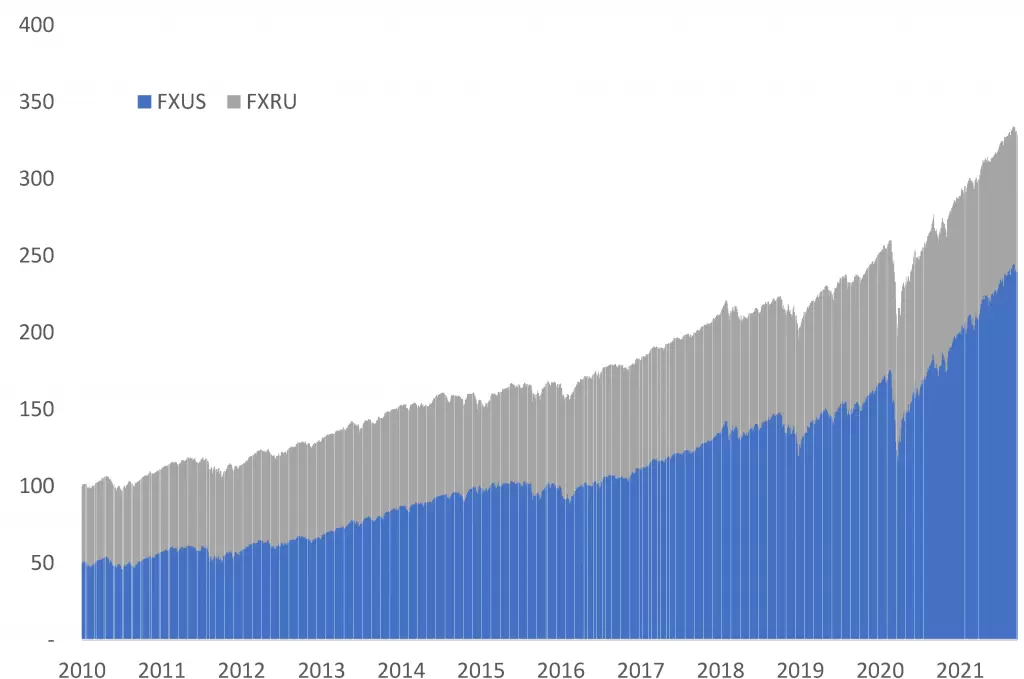

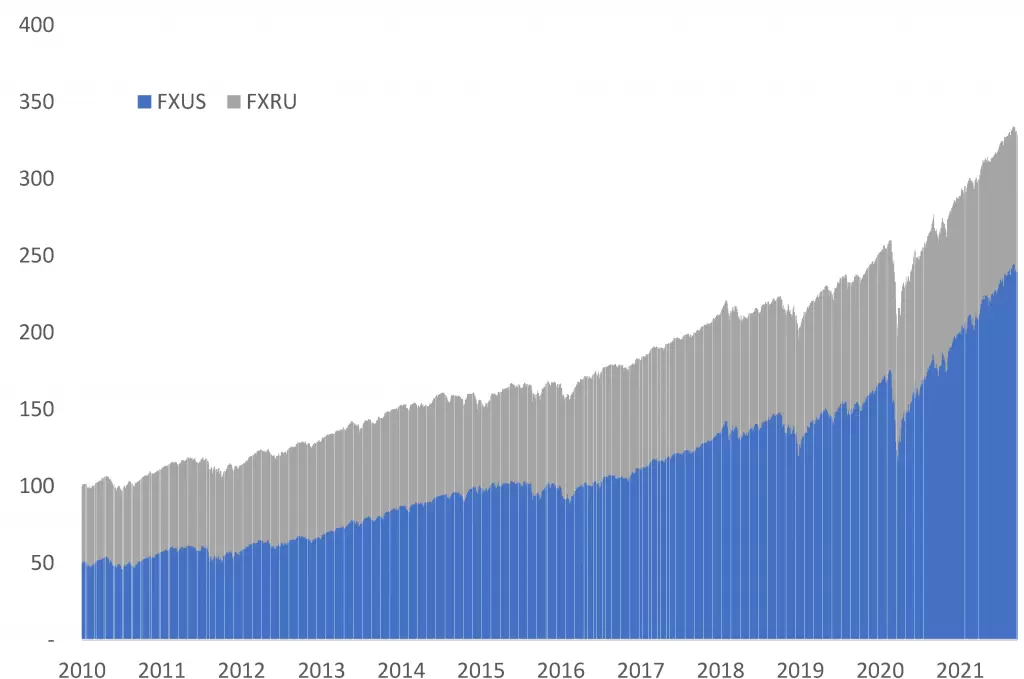

С ежедневной ребалансировкой

Предположим, что есть другой инвестор, который тщательно следил за своим портфелем и ребалансировал его ежедневно (в расчетах не учитывается комиссия брокеру — благо сейчас она вполне может быть нулевой). Поддерживая портфель в пропорции 50/50, инвестор заработал всего 205,5% доходности с начала 2010 года. В сравнении с портфелем, который инвестор купил и оставил расти без присмотра, этот портфель отстает по доходности на 26,5% (п.п.). В этом случае риск-менеджмент оказал негативное влияние на итоговую доходность инвестиционного портфеля.

Динамика весового соотношения портфеля с ежегодной ребалансировкой

Источник: Bloomberg, расчеты FinEx

Примечание: временной промежуток 01.01.2010 — 19.09.2021. Данные FXUS и FXRU взяты по соответствующим индексам SUSLMCN Index и BERUTRUU Index.

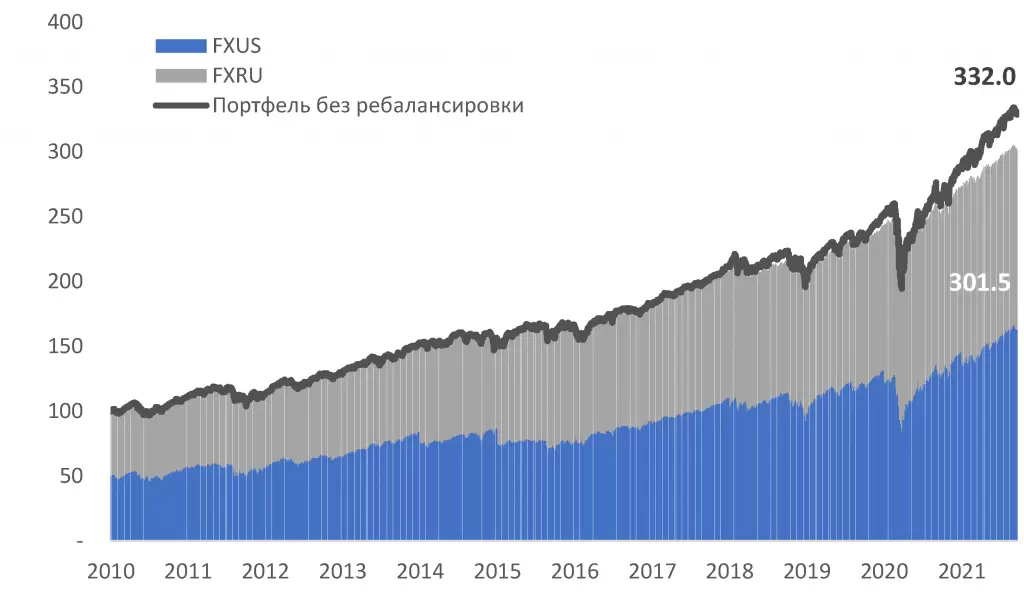

С ежегодной ребалансировкой

Если рассмотреть более реалистичный вариант, в котором инвестор проводил ребалансировку ежегодно, то мы получим практически аналогичные результаты: 201,5% итоговой доходности портфеля с ежегодной ребалансировкой значительно уступают портфелю без ребалансировки с итоговой доходностью с 1 января 2010 года на уровне 232%.

Динамика весового соотношения портфеля с ежегодной ребалансировкой

Источник: Bloomberg, расчеты FinEx

Примечание: временной промежуток 01.01.2010 — 19.09.2021. Данные FXUS и FXRU взяты по соответствующим индексам SUSLMCN Index и BERUTRUU Index.

- Волатильность

По скользящим ежеквартальным доходностям портфелей видно, что волатильность портфеля без ребалансировки выше (42% против 48%). Не каждый инвестор готов выдержать такие скачки доходности активов в своем портфеле. При этом результаты ежедневной ребалансировки не сильно превышают результаты портфеля с ежегодной ребалансировкой по доходности. Разумеется, никто не станет ребалансировать свой портфель каждый день. Хорошие новости в том, что это и не требуется.

Ежеквартальные доходности портфелей

Источник: Bloomberg, расчеты FinEx

Примечание: временной промежуток 01.01.2010 — 19.09.2021. Данные FXUS и FXRU взяты по соответствующим индексам SUSLMCN Index и BERUTRUU Index.

Как видно из графика, в долгосрочной перспективе большинство портфелей все еще последовательно теряют доходность при ребалансировке с акций на облигации. А в тех сценариях, когда ребалансированный портфель все-таки выигрывает у портфеля «купи и держи» (синяя и оранжевая линии выше серой), разница, как правило, незначительна.

Но нужно учитывать, что доля акций в несбалансированном портфеле за несколько десятилетий может «отдрейфовать» к 80%. Регулярная ребалансировка в таких ситуациях привлекательна именно как средство управления рисками. Это не стратегия повышения доходности.

- Доходность с поправкой на риск

Ребалансировка с разными классами активов снижает доходность, но с поправкой на риск и улучшенный коэффициент Шарпа она может привести к ее росту.

Например, исследование, проведенное в 2010 году компанией Vanguard (Джаконетти, Киннири и Зильберингом), показало, что ребалансировка портфелей акций/облигаций снижает доходность в долгосрочной перспективе, как правило, примерно на 0,5% . Волатильность портфеля также уменьшается , т. к. ребалансировка уменьшает среднюю долю акций. Значительное снижение волатильности в сочетании с незначительным снижением прибыльности повышает итоговую доходность с поправкой на риск.

Другие исследования выявили повышение доходности при ребалансировке в рамках одного класса активов, но обычно не более чем на 0,5% в год (а часто и меньше). Результаты сильно зависят от широты и характера классов активов, использованных в анализе. Как ни странно, чем больше портфель ориентирован на акции и чем больше подкатегорий акций используется, тем эффективнее показывает себя ребалансировка. Она ограничивает снижающий доход фактор систематической продажи высокодоходных активов (например, акций) для покупки менее доходных (например, облигаций).

Так, согласно исследованию Бернстайна «Бонус ребалансировки», преимущества сохранения изначального распределения активов будут варьироваться в зависимости от типов инвестиций / классов активов. В частности важны различия в волатильности активов, а также то, как сильно они коррелируют друг с другом. Поэтому лучшими инвестициями для ребалансировки считаются инструменты, которые волатильны, могут значительно отклоняться друг от друга и, как правило, движутся несинхронно. Но если ребалансировка происходит только между ними, а не между инвестициями с более низкой доходностью (например, облигациями), то в конечном итоге портфель может достигнуть слишком высокого уровня общего риска.

Получается, что преимущества ребалансировки сводятся к трем вещам:

- управлению рисками,

- достижению более высокой доходности внутри одного класса активов,

- достижению наилучшей доходности с поправкой на риск (когда доходность снижается, но волатильность снижается еще больше).

Стоит ли проводить регулярную ребалансировку

Мы рассчитали максимальные ежедневные просадки портфелей наших трех воображаемых инвесторов. Оказалось, что портфель без ребалансировки уступает аналогам с максимальной просадкой в 25,4% за день.

Максимальная просадка, %

Готов ли инвестор выдержать такие скачки в своем несбалансированном портфеле? Мы не знаем ответа на этот вопрос, но у нас есть тест на определение индивидуального риск-профиля и конструктор портфеля, чтобы каждому помочь сформировать портфель на основе собственных параметров .

Этот эксперимент был проведен на исторических данных и не является инвестиционной рекомендацией. Инвестиции в ценные бумаги связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.

Что еще почитать:

Обязательно ли делать ребалансировку портфеля: «за» и «против»

Как составить портфель, если денег на покупку всех нужных бумаг не хватает