На фондовом рынке всегда присутствует неопределенность. Справиться с ней очень сложно, если вообще возможно. Но кое-что инвестору всё же под силу. К примеру, можно постараться контролировать уровень риска своего инвестиционного портфеля с помощью некоторых полезных инструментов, которые мы рассматриваем в ежеквартальном мониторе рисков.

В третьем квартале 2021 года внимание инвесторов было приковано к событиям в Китае. Связано это, в первую очередь, с жесткой политикой китайских властей по отношению к отдельным секторам. Вызванное этим падение китайских фондовых индексов привело к росту привлекательности рынка по стоимостным оценкам. Так, если в июне CAPE (соотношение цены акции к средней прибыли за 10 лет с учетом инфляции) китайского рынка был равен 19,61, то на конец сентября он снизился до 15,7.

I. Риск волатильности

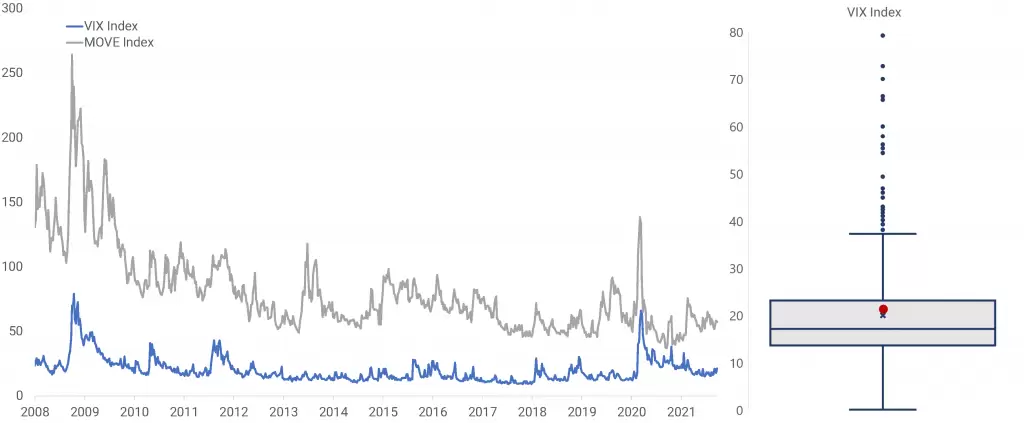

Основными показателями, которые отражают динамику систематического риска на американском рынке, служат индексы Chicago Board Options Exchange Volatility Index (VIX) и Merrill Option Volatility Expectations (MOVE)©. Индекс волатильности (VIX Index) показывает ожидания рынка относительно будущей волатильности, полученные на основе цены опционов на индекс S&P. Схожим показателем, отражающим волатильность на рынке облигаций, является MOVE Index, который рассчитывает Merrill Lynch. Он отслеживает волатильность опционов на Treasury Bills. В третьем квартале 2021 года сильной волатильности индексов не наблюдается.

Вмененная волатильность и десятилетнее распределение ее значений

Источник: Bloomberg, расчеты FinEx

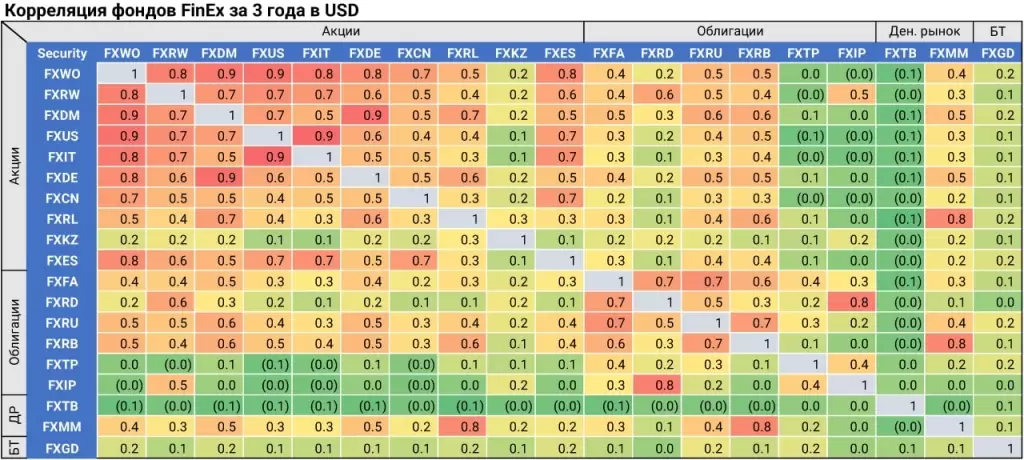

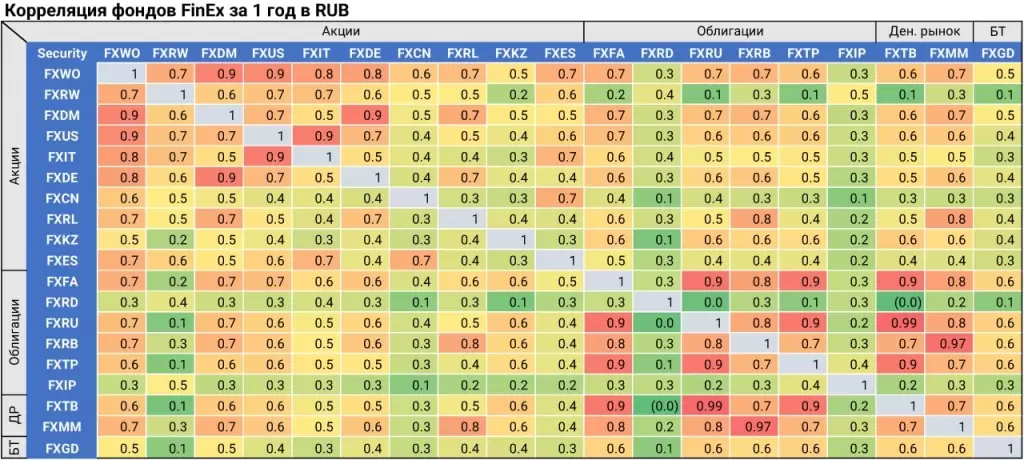

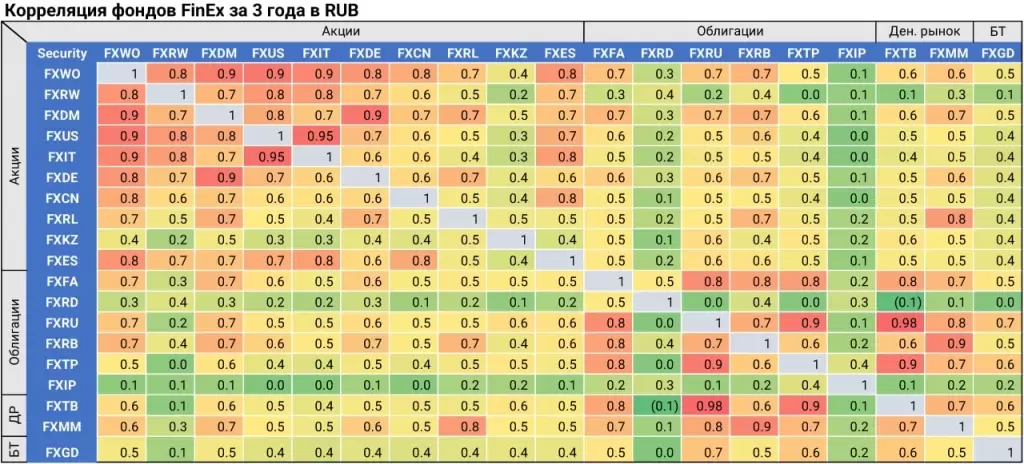

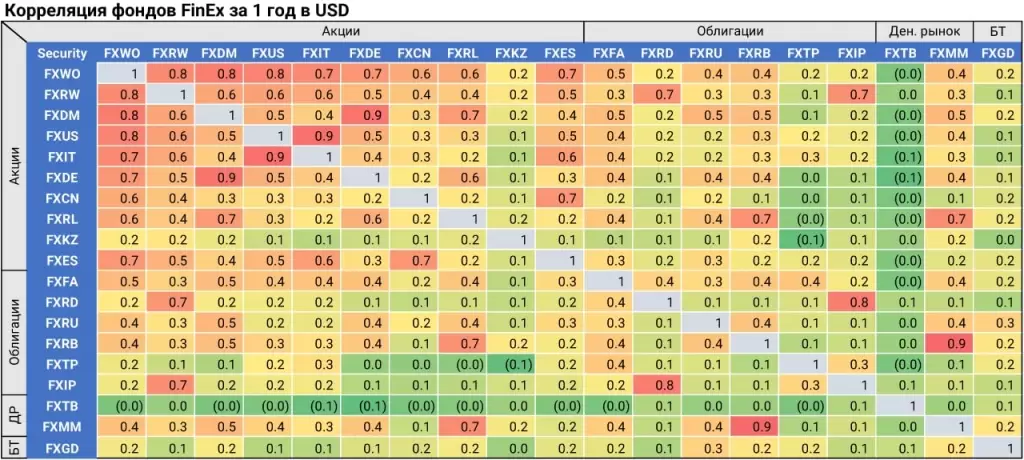

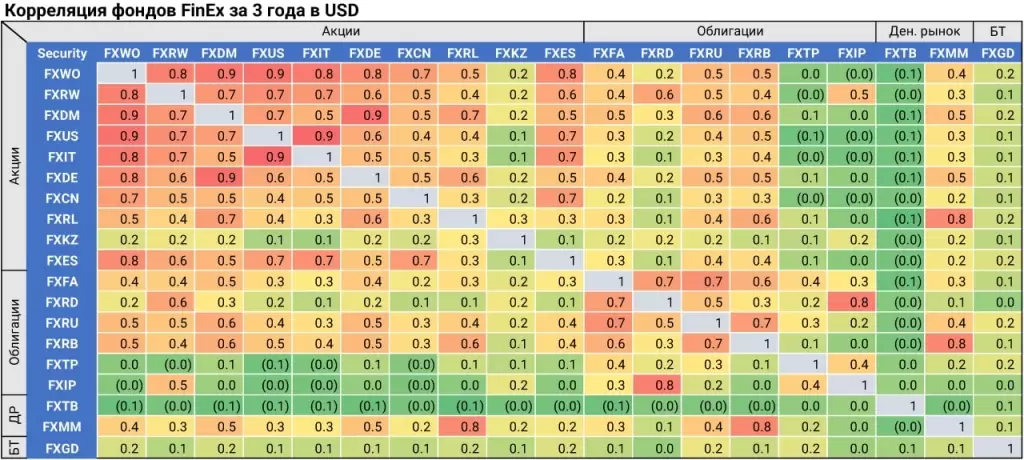

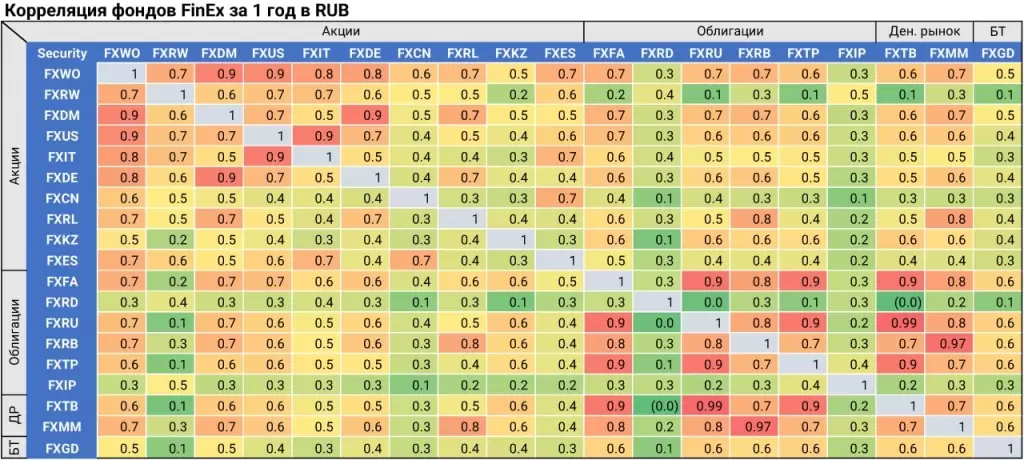

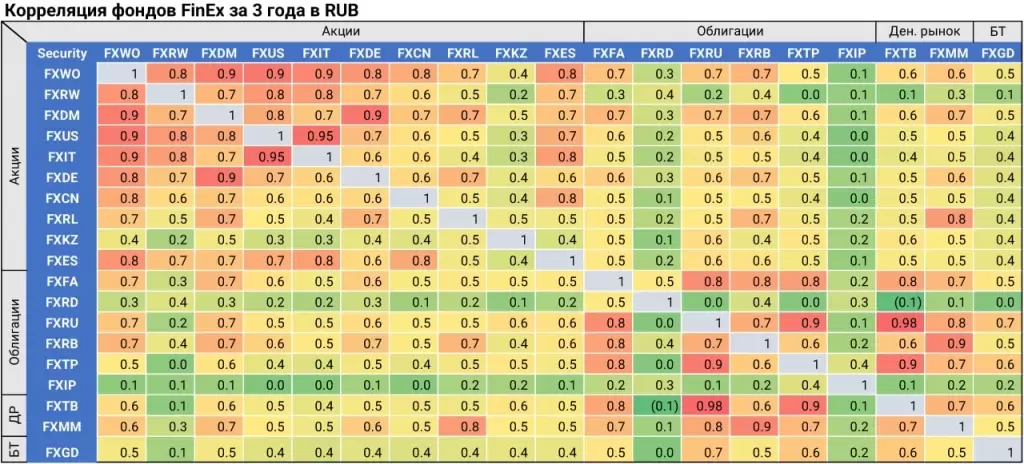

II. Корреляция фондов FinEx

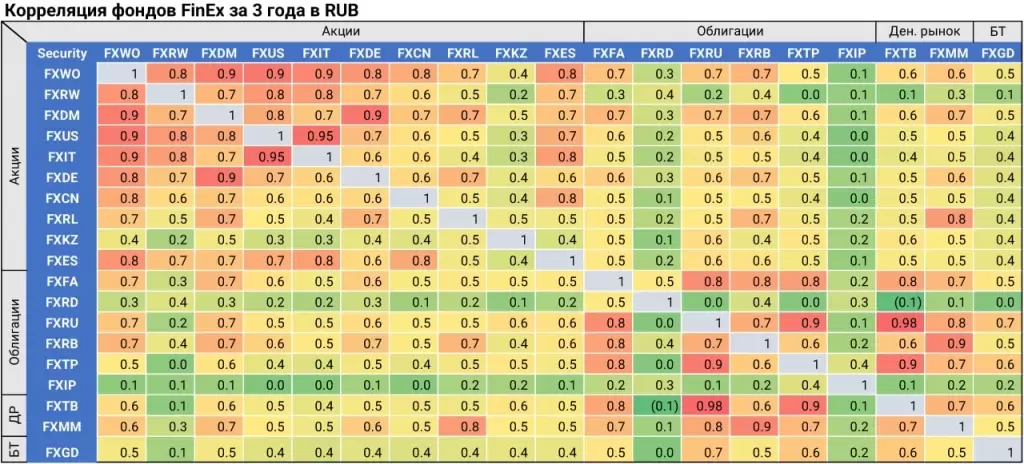

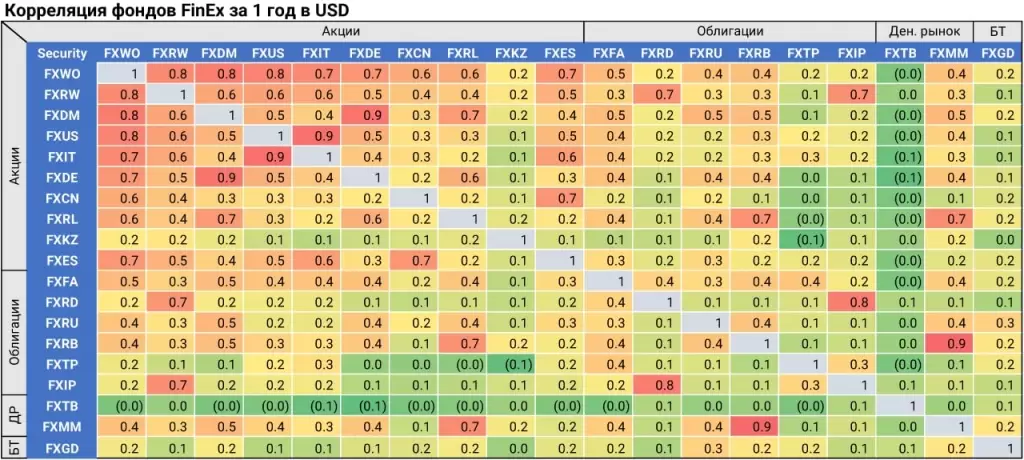

Корреляция является одним из важнейших показателей для построения диверсифицированного портфеля. В силу того, что корреляция фондов может меняться с течением времени вслед за ситуацией на мировых рынках, мы представляем данные по фондам FinEx ETF за один и три года в рублях и долларах.

Корреляция измеряет степень зависимости двух активов друг от друга и выражается числом от -1 до 1. Чем ближе корреляция к единице, тем более сонаправлено ведут себя активы. И наоборот, чем ближе корреляция к минус единице, тем более они разнонаправлены. Если же корреляция близка к нулю, то рассматриваемые активы никак друг с другом не взаимосвязаны (другими словами, движение одного актива не может объяснять движение другого).

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx

Красным обозначена сильная корреляция, зеленым — слабая. Для расчета корреляций по FXWO за три года использовались значения Solactive Large Сap Select Index. Ценовые значения отслеживаемых индексов также применялись к фондам FXDM, FXFA (FinEx Fallen Angels UCITS ETF), FXTP (FinEx US TIPS UCITS ETF) и FXRD (FinEx Fallen Angels UCITS ETF RUB).

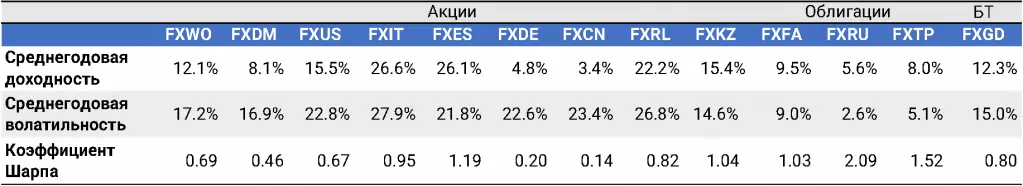

III. Коэффициент Шарпа по фондам FinEx

Коэффициент Шарпа показывает отношение доходности актива к риску ( волатильности портфеля). В таблицах представлены данные по всем фондам FinEx за три года в долларах. Для расчета безрисковой ставки доходности использовалась доходность по 1—3-месячным Treasury Bills.

Коэффициент Шарпа для фондов FinEx в USD

Источник: Bloomberg, расчеты FinEx

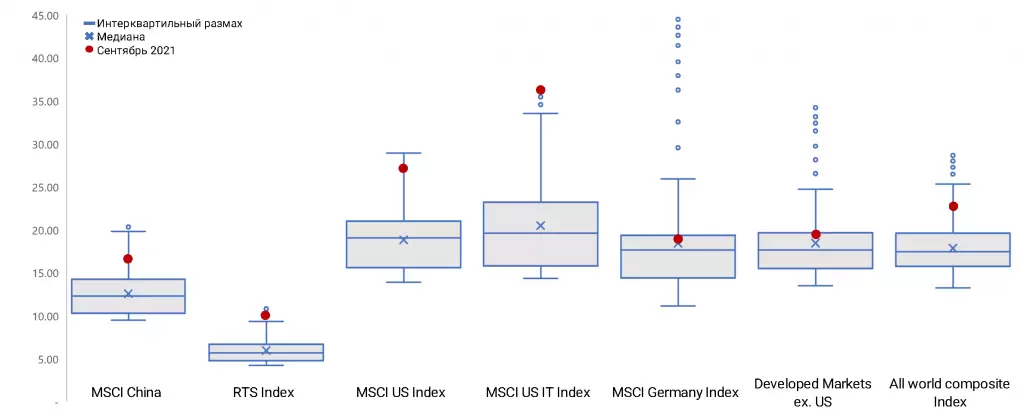

IV. Историческое распределение P/E индексов фондов FinEx

Мультипликатор P/E — это отношение текущей стоимости акции компании к прибыли на акцию, является одним из самых популярных индикаторов переоцененности или недооцененности компании.

На графике показаны текущие значения и десятилетнее распределение оценки P/E (Price-to-Earnings) индексов, которые отслеживаются фондами FinEx. P/E посчитан как скользящее 12-месячное значение за десять лет.

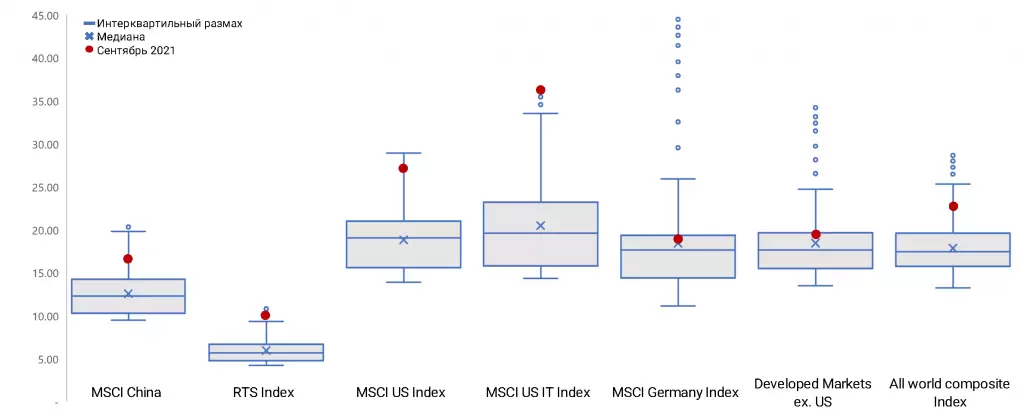

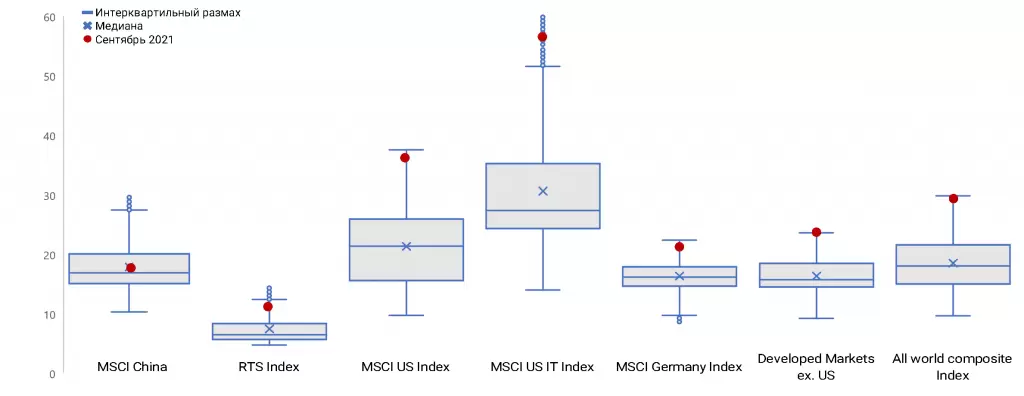

V. Историческое распределение CAPE индексов фондов FinEx

Показатель CAPE является сглаженным и скорректированным на инфляцию аналогом P/E, при его расчете используется средняя за десять лет доходность на акцию.

Историческое распределение CAPE

Источник: Bloomberg, расчеты FinEx

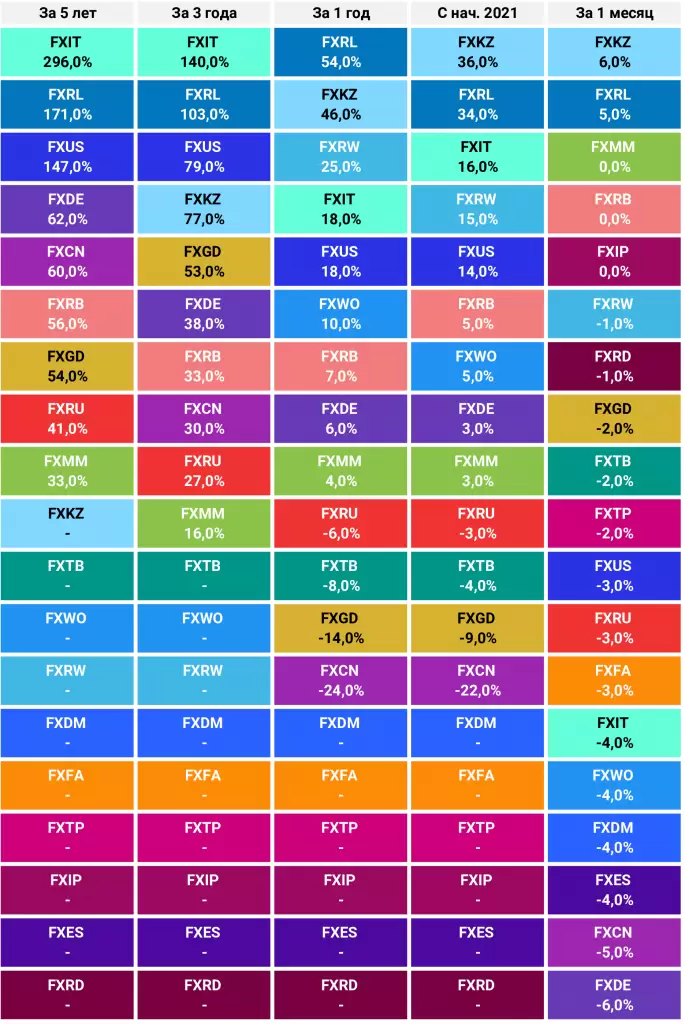

Доходность фондов FinEx ETF в рублях

Примечание: Доходности указаны на 14.10.2021 в рублях

Источник: Bloomberg, расчеты FinEx

Если у вас появились вопросы, вы можете написать авторам обзора:

Владимир Крейндель

Данил Логинов

Анна Квасникова

Александра Романенко