В России принято считать, что процесс повторения финансовых индексов легок и скучен и не требует от управляющего адекватных навыков или технологий. Аналогичного мнения зачастую придерживаются и профессионалы, и частные инвесторы. Вокруг «индексации» существует много мифов вроде того, что активным игрокам легко зарабатывать деньги, опережая индексные фонды или пользуясь результатами их влияния на рынок. Развеиваем миф о том, что перебалансировка — это легко.

Классические (взвешенные по капитализации индексы) обладают отличным свойством: как хорошей машине, им не нужно постоянное подруливание. При отсутствии денежных потоков (дивидендов, купонов или подписок/погашений), а также редких перебалансировок индекса правильно сбалансированный индексный фонд не требует участия управляющего. Он действует только тогда, когда есть необходимость вложить свободные средства (например, в фонд пришли дивиденды) или сделать перебалансировку в ответ на изменения индекса — как правило, раз в квартал или раз в полгода. Есть фонды, которым приходится это делать часто, например квант-фонды, ориентирующиеся на фундаментальные или технические показатели, а также равновзвешенные фонды. Эти фонды, как и активные фонды, несут высокие транзакционные издержки. А вот у традиционных индексных фондов они, наоборот, минимальные! Низкие обороты, низкие издержки.

И все же далеко не каждый может эффективно отслеживать индекс. Для этого нужно аккуратно выбирать момент для перебалансировки и внимательно следить за ликвидностью. Не нужно подходить к процессу «механистично». Важным и, наверное, самым ответственным элементом пассивного инвестирования является перебалансировка портфеля фонда в ответ на соответствующие изменения в индексе. Наряду с регулярными перебалансировками (раз в квартал или раз в полгода) инвестиционному менеджеру придется иметь дело и с экстраординарными, связанными с исключительными событиями, например прекращением листинга отдельных бумаг.

В зависимости от типа индекса и числа составляющих перебалансировка может затрагивать сотни и даже тысячи бумаг. Часть из них (особенно включаемые и исключаемые из индекса) может быть не столь ликвидной, чтобы их можно было купить или продать «в один клик». Как следствие, перебалансировка связана с явными расходами, такими как брокерские комиссии, и неявными — в результате торговли по ценам, отличным от индексных. К сожалению, все эти «расходы» гораздо чаще ведут к отставанию от индекса, нежели к его опережению (теоретический индекс не учитывает этих расходов). Как с этим бороться? Конечно же, с помощью продуманной стратегии.

Часть расходов может быть нивелирована за счет выбора оптимального момента перебалансировки. Задача инвестиционного менеджера — выбрать, следует ли делать досрочную/позднюю перебалансировку или, наоборот, совершить сделки максимально близко к индексной методологии. Выбирает он и длительность перебалансировки в отношении каждой компоненты индекса. В связи с тем, что по отдельным бумагам ликвидность может быть недостаточно концентрированной для одномоментной перебалансировки множества фондов, выбор стратегии может оказывать существенное влияние на результаты работы фонда.

На практике процесс формирования стратегии перебалансировки выглядит следующим образом:

- сделать прогноз или дождаться официальной публикации данных индекс-провайдером;

- применить полученную информацию к текущему портфелю фонда для того, чтобы получить предварительный список сделок, которые предстоит совершить;

- сравнить предварительный список сделок c емкостью рынка, а также оценить объем сделок, которые придется совершить по каждому активу менеджерам, использующим аналогичные или схожие бенчмарки, причем эти менеджеры столкнутся с необходимостью совершать сделки с теми же ценными бумагами в аналогичный момент времени;

- установить максимальный объем операций, которые допустимы в отдельный день с учетом сделок других участников, и, как следствие, определить, стоит ли делать перебалансировку в течение нескольких дней.

Перечисленные шаги выглядят просто и логично, но они не отвечают на вопрос: а когда же лучше начинать совершать сделки? Ранняя или, наоборот, отложенная балансировка чревата ростом ошибки отслеживания индекса из-за отклонения весов, а торговля в момент массовой индексной перебалансировки — отставанием в доходности из-за того, что фактическая цена исполнения сделок на закрытии торгов может существенно отклоняться от официальной цены закрытия, используемой в индексной методологии[1].

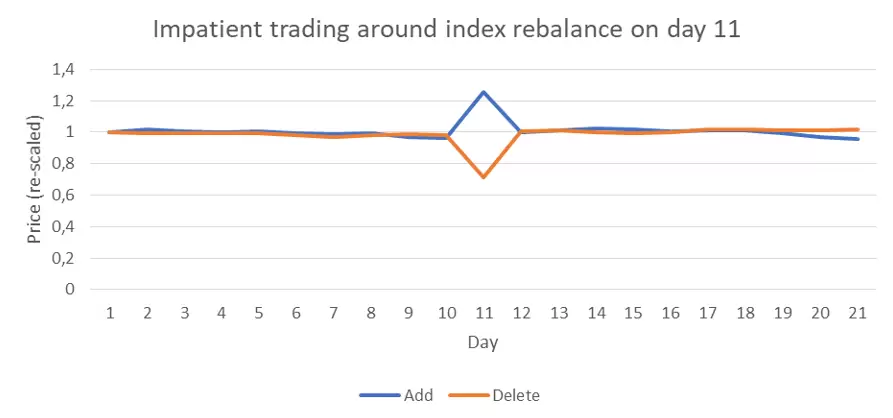

Ниже приведена иллюстрация того, как может выглядеть динамика стоимости бумаг, включаемых и исключаемых из индекса, в окрестности даты перебалансировки — таким образом, далеко не всегда безопасная заявка «купить по цене закрытия» является хорошим подспорьем для инвестиционного менеджера индексного фонда. Есть так называемый эффект S&P, он заключается в том, что акции бумаг, включаемых в индекс, растут на ожиданиях того, что эту бумагу будут покупать индексные фонды.

Рисунок 1. Динамика стоимости бумаг, включаемых и исключаемых из индекса, в момент перебалансировки

Таким образом, возникает дилемма: сделать все по индексным правилам или совершать сделки немного раньше или позже точки перебалансировки индекса для защиты результата работы ETF. На практике может использоваться гибридный подход, когда трейдер управляющей компании анализирует ликвидность и потенциальный спрос по каждой из бумаг, входящих в индекс, а затем на основе этой информации принимает решение о наиболее эффективном процессе совершения сделок с целью максимально близкого повторения индекса.

При этом важно, чтобы деятельность трейдера жестко контролировалась и вписывалась в систему риск-менеджмента, а также были определены четкие методические рекомендации в отношении перебалансировки. Например, может быть установлено, что вес эмитента не может отклоняться более, чем на 0,2% в течение 5 дней, предшествующих дате перебалансировки, и что отклонение веса сектора не может быть больше 0,3% от веса сектора в индексе (конкретное правильно приведено исключительно в качестве примера). С одной стороны, наличие таких рекомендаций для трейдеров обеспечивает необходимую гибкость при совершении операций (дает возможность снижать отставание от индекса), а с другой — позволяет не забывать об основной задаче — минимизации ошибки следования.

Важнейшую роль играет платформа, которую инвестиционный менеджер использует для управления портфелем индексного фонда. Например, платформы, используемые крупными европейскими ETF-провайдерами, позволяют анализировать поэтапную перебалансировку. Если структура индекса до перебалансировки — A, а после — B, то изменение в структуре может быть разложено на части (Δ = Δ1 + Δ2 + Δ3) и проанализировано с точки зрения возможной ошибки следования или отставания. В этом случае у команды трейдеров есть четкий и понятный план перебалансировки, который помогает эффективно сбалансировать риски и минимизировать отставание.

Важно помнить, что этот процесс требует наличия экспертизы у команды трейдеров, адекватных инструментов и системы контроля рисков, а также дорогостоящих торговых систем, и отсутствие хотя бы одного элемента может привести к фиаско.

[1] Современные работы экономистов, которые исследуют эффект перебалансировок, отмечают, что стремление хедж-фондов заработать на индексных фондах привело к тому, что индексным фондам становится легче выполнять свою работу: по сути арбитражеры выполняют роль маркетмейкеров, поставляя ликвидность индексным фондам.