Во время рыночной паники только ETF дают реальную возможность получить долгожданную ликвидность, хотя и не бесплатно. Сейчас по всему миру ETF массово проходят экзамен на устойчивость — и делают это с честью. В специальном выпуске нашего блога старшие партнеры FinEx Investment Management Евгений Ковалишин и Олег Янкелев объясняют детали ситуации и рассказывают о механизмах ценообразования на рынке ETF.

Любой обвал рынков обычно объясняется двумя причинами.

Первая: инвесторы внезапно понимают, что их активы резко потеряли стоимость и стремятся, пока не поздно, побыстрее от них избавиться. Свежий пример: продажи могут быть вызваны беспрецедентными и не всегда рациональными действиями правительств по карантину, ухудшающих перспективы еще вчера прекрасно работавших компаний. Вторая: инвесторы по-прежнему считают активы хорошими, но вынуждены их продавать по чисто «техническим» причинам. Например, при резкой коррекции цены может возникнуть необходимость сократить финансовое плечо — провести так называемый «делеверидж» (deleverage) — или продать активы при превышении заранее заданных уровней риска портфеля в целом (стоп-лоссы, VaR-лимиты и т. п.).

Грандиозный обвал типа того, который мы наблюдаем последние несколько недель, объясняется взаимоусиливающимся действием обоих факторов: резкие шаги правительств по карантину приводят к падению цен. Это приводит к технической необходимости продавать активы в рамках делевериджа, толкая рынки дальше вниз. Власти, видя негативную реакцию рынков, стремятся играть на опережение, анонсируют еще более радикальные меры, рынок закладывает в цены еще больший эффект от карантинных мер, и цены падают еще сильнее.

В такой ситуации практически не остается «спасительных» активов, даже гособлигации США, традиционные safe-heaven бумаги, могут падать вместе со всеми остальными активами. Это происходит несмотря на снижение ставок, а рынок краткосрочного фондирования может далеко «убегать» от целевых значений, контролируемых «всемогущим» ФРС. На прошлой неделе вместе с началом массированной распродажи на американском фондовом рынке объем торгов Treasuries упал на 13,5%. Более двух третей сделок по 30-летним госбумагам проходили по существенно более широким спредам, чем обычно. Широкие спреды в таком активе — красный флаг, ликвидность снижается. Важно помнить, что доходность госбумаг служит основой для ценообразования всех остальных финансовых активов. Неудивительно, что за снижением ликвидности рынка госбумаг США последовали резкие скачки цен остальных активов (в попытке нащупать справедливый уровень) и значительное расширение торговых спредов.

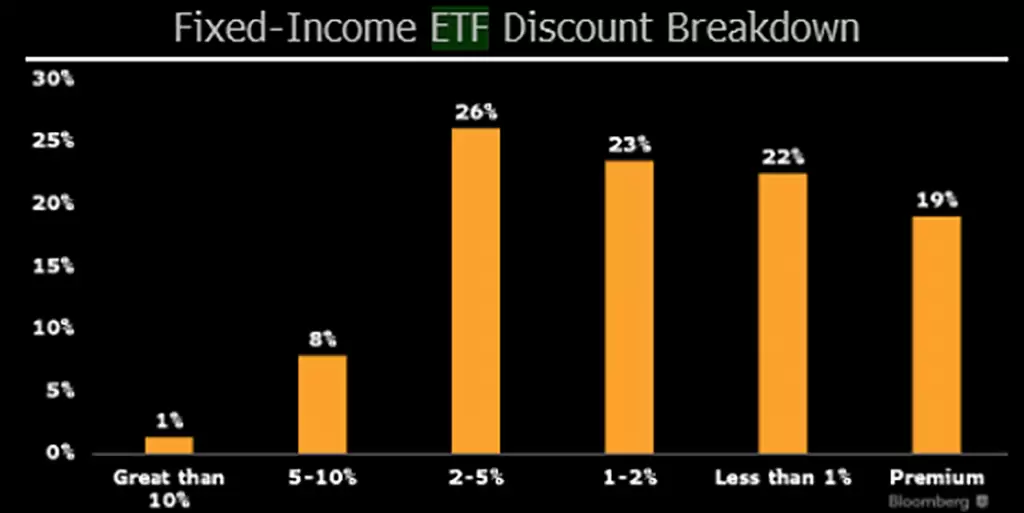

Для того чтобы поддержать рынки, центральные банки начали массированно закачивать ликвидность. Эффект будет не мгновенным: процесс стабилизации требует времени, и в этот период на рынке повсеместно наблюдаются редкие явления. Так, несмотря на все усилия ФРС, в минувший понедельник ставки по овернайт репо доходили до 2,5% при целевом уровне 0—0,25%. Неудивительно, что даже по самым ликвидным инструментам наблюдаются непривычно широкие спреды, а в ETF-сегменте еще и большие спреды между ценой ETF и справедливой стоимостью базовых активов (NAV). Например, из таблиц ниже видно, что за последнюю неделю дисконты к NAV по четверти крупнейших ETF на облигации находились в диапазоне 2—5%(!), а у некоторых, например BND от Vanguard с активами в $50 млрд и HYD от Van Eck c активами в $3,5 млрд, этот дисконт доходил аж до 6,2 и 19% соответственно(!). И это при том, что обычно ETF на облигации торгуются в среднем с небольшой премией в несколько десятков пунктов.

.webp)

Источник: Bloomberg

Естественно было бы предположить, что такая ситуация наблюдалась исключительно на облигационным рынке, где нет централизованных биржевых торгов, а ликвидность отдельных облигаций носит фрагментарный характер. Это не так: ликвидность снизилась и на рынках акций.

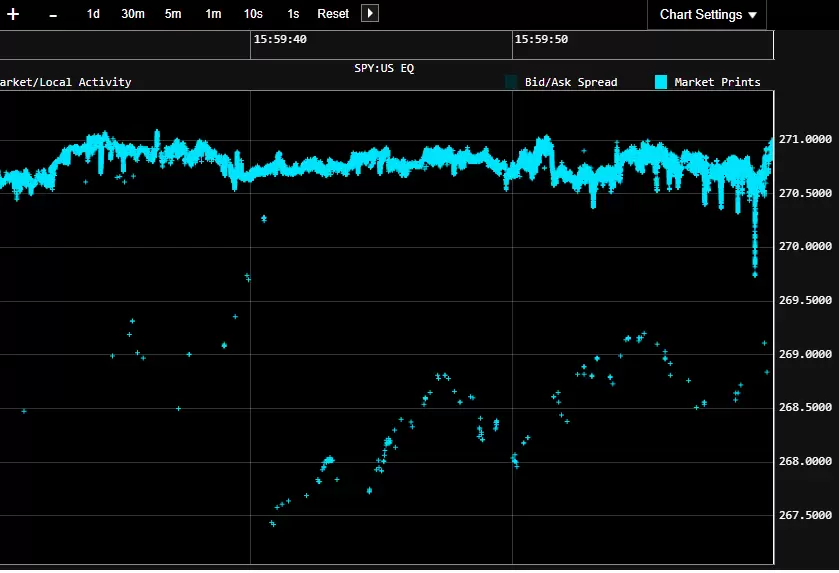

Посмотрим, что же происходило на рынке ETF на американские акции. SPDR S&P 500 ETF (SPY) — самая торгуемая бумага в мире, за последнюю неделю оборот по ней составил около $85 млрд. Ниже картина того, что происходило в пятницу 13 марта 2020 года, в последний рабочий день на прошлой неделе, в то время, когда Президент США решил поделиться планами спасения мира (на рисунке информация о сделках, прошедших в последние 10 минут и 30 секунд торгов).

Источник: Bloomberg

Если ориентироваться на график, то цена закрытия торгов по SPY находилась на уровне $271 за акцию, однако не стоит верить своим глазам! Цена закрытия, определяемая NYSE, на самом деле 269,32, значение СЧА (NAV) — 279,49. Другими словами, самая торгуемая и ликвидная в мире ценная бумага торговалась с дисконтом в 1% к справедливой стоимости (на три порядка шире обычного уровня!). Естественно, возникают сомнения в расчетах и подозрения в манипуляциях, которые немедленно развеиваются, когда понимаешь, что цена закрытия торгов акций ETF на уровне 269,32 — результат заявок инвесторов на $750 млн, а $271,39 — стоимость, рассчитанная на основе аукциона закрытия. Другими словами, дисконт в 1% — это стоимость ликвидности, которую обеспечивают ETF и которую инвесторы готовы платить за мгновенный доступ к корзине ценных бумаг.

Одной из причин такой ситуации, как ни странно, является ключевая позитивная характеристика ETF — большая ликвидность. В ситуации рыночного стресса инвесторы в рамках «технического» мотива, описанного выше, в первую очередь продают то, что продается. Зачастую ETF’ы оказываются более ликвидными, чем базовая корзина десятков облигаций или даже сотен акций, лежащих в их основе. Облигации и в обычное время, как правило, менее ликвидны из-за того, что каждая бумага уникальна и по ним нет полноценных централизованных биржевых торгов. Например, у крупной публичной компании обычно только один торгуемый класс акций и много выпусков облигаций с разными сроками, валютами и т. п. Во время паники сложно не то что найти хорошую котировку по облигации, а найти вообще кого-нибудь, готового эту облигацию прокотировать! И оказывается, что только ETF дают реальную возможность получить долгожданную ликвидность, хотя и не бесплатно.

Те, кому срочно нужна ликвидность, вынуждены платить цену в виде более широких спредов. Для тех же, кто держит ETF’ы вдолгую, сложившаяся ситуация — отличный шанс войти с дисконтом, даже несмотря на расширившиеся спреды. При этом наличие самой возможности выйти в кэш, пусть и с потерей нескольких процентов, в период кризиса, подобного нынешнему, — бесценно!