Инвестиционное страхование жизни (ИСЖ) сейчас, пожалуй, самый загадочный финансовый инструмент в России. Его популярность растет: в 2017 г. продажи полисов ИСЖ увеличились на 67,2%, в 2018-м — еще на 33,2% (см. Банк России, «Обзор ключевых показателей деятельности страховщиков за 2018»). И это при том, что доходность почти половины полисов в прошлом году не превысила 1%, а в среднем составила 2,4% по пятилетним договорам (обойдется в 1500 р. на 1 год). Рассказываем, как работает инвестиционное страхование жизни, и подсказываем способ совместить 2 в 1: защититься от непредвиденного и выгодно инвестировать свободные средства.

Как устроено инвестиционное страхование жизни?

Как следует из названия, это комбинация страхования жизни и инвестирования.

Работает это так. Страхователь, покупая полис ИСЖ, вносит за него платеж, или премию (единовременно или в несколько заходов — не важно). Эта сумма делится на три части.

- Одна часть пойдет на выплату клиенту при наступлении страхового случая. Чтобы обеспечить выплату, страховая компания инвестирует часть полученной от клиента страховой премии исключительно в консервативные (низкодоходные) инструменты, так как стремится максимально обезопасить деньги клиента. Это обычная схема для любого страхового бизнеса.

- Другую часть премии страховая компания тоже инвестирует, но в более рискованные активы. Это потенциально позволяет получить больший доход. Но и вероятность того, что внесенные средства будут потеряны, тоже высока.

- Комиссия, эту часть «заберут» страховщик и банк-продавец.

Договор ИСЖ заключается на длительный срок: 3—30 лет. Типичными примерами являются полисы на три и на пять лет. Сам полис обычно продает банк. Но услуги: и страхования, и инвестирования — предоставляет страховая компания.

Какой доход можно получить. Выплата при наступлении страхового случая по ИСЖ обычно составляет 100% от внесенной суммы — в случае смерти по любой причине. И 200% — в случае смерти от несчастного случая. Но доходом это называть как-то странно.

По данным Банка России, средняя доходность 48% ИСЖ, действие которых закончилось в период с января 2017-го по март 2019-го имели доходность ниже 1%. Доходность выше 5% дали только 12% ИСЖ. Средняя инвестиционная доходность, по договорам ИСЖ, завершенным в 2018 году, в среднем составила 2,4—3,3% годовых. Важно помнить, что, по условиям, доход от такого инвестирования делится между страховой компанией и застрахованным (в случае его смерти передается наследникам), клиенту обычно достаются 80—50% от дохода.

Дополнительный риск. В отличие от депозита, размещенного в банке, участнику системы обязательного страхования вкладов в случае отзыва лицензии у страховой компании возврат инвестированных средств не гарантируется.

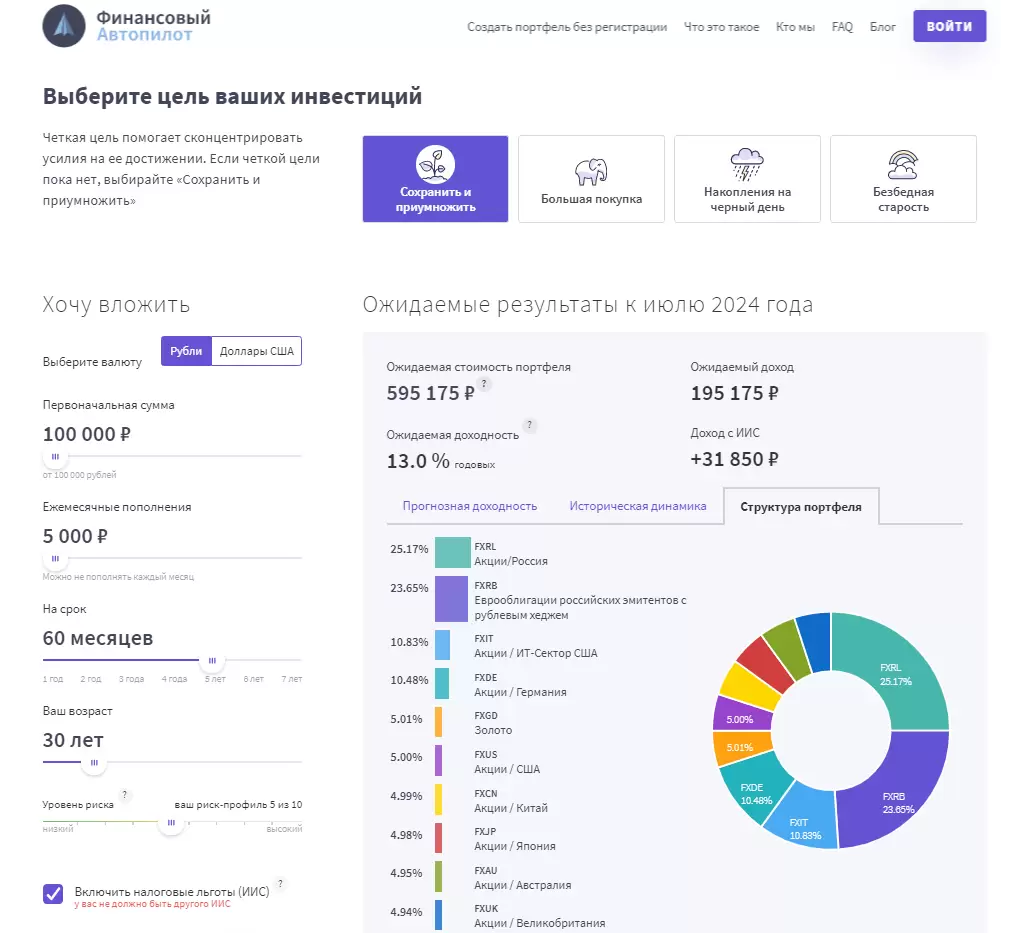

Альтернативный способ застраховать жизнь и инвестировать свободные средства. Можно просто купить полис страхования жизни. В «Ингосстрахе» он обойдется в 1500 р. на 1 год (выплата при наступлении страхового случая — 150 000 р.). В «Сбербанке Страхование жизни» — от 900 р. на 1 год (выплата при наступлении страхового случая — 300 000 р.). А свободные средства — вложить в сбалансированный по риску и доходности инвестиционный портфель. Например, с помощью сервиса «Финансовый Автопилот».

Комиссия сервиса — 0,89% годовых (взимается равномерно от общей стоимости портфеля каждый месяц). Доход от инвестиций облагается налогом в 13%, но при наличии индивидуального инвестиционного счета можно получить один из двух типов налоговых льгот.

Дополнительный риск. Получение инвестиционного дохода не гарантировано. Риск снижен за счет диверсификации.

Сравнение: ETF + полис страхования жизни vs полис ИСЖ

Условия расчета:

- cрок инвестиций в ETF/договора ИСЖ — 5 лет;

- уровень риска портфеля из ETF — средний (6 из 10).

| ETF + полис страхования жизни | ИСЖ | |

| Вложения | 406 000 р. Она складывается из:

| 406 000 р. — покупка полиса ИСЖ |

| Ожидаемая доходность** | 13% | 1,3%*** |

| Ожидаемая стоимость портфеля/выплата (без вычета комиссий и налогов) | 595 175 р. | 432 390 р. |

| Доход (без учета комиссий, налогов, налоговых вычетов) | 195 175 р. (+ дополнительный доход с ИИС - 31 850 р.) | 26 390 р. |

* Расчет сделан на примере демопортфеля в сервисе «Финансовый Автопилот» для цели «Сохранить и приумножить» с уровнем риска 5 из 10.

** Минимальная стоимость полиса ИСЖ в «Сбербанке Страхование жизни» — 50 000 рублей. Компания является лидером рынка банковского страхования в России. Ее доля рынка ИСЖ — 43% в 2018 году. Средний размер инвестиций клиентов «Сбербанка Страхование жизни» в этот инструмент, по данным за 2017 год: 400 000 — 500 000 рублей.

*** По данным Банка России, средняя доходность по полисам ИСЖ, завершившимся в первом квартале 2019 года, составляет 1,3% годовых. По сравнению с четвертым кварталом 2018-го, она больше на 0,4% годовых. Как справедливо указывает ЦБ РФ: «На момент окончания срока действия договора ИСЖ доходность может оказаться как выше, так и ниже указанных значений».

Демопортфель в сервисе «Финансовый Автопилот»

Инвестируйте осознанно — и пусть страховые случаи обойдут вас стороной!