Когда Бобби Аксельрод, главный герой сериала «Миллиарды» приходит к институциональным инвесторам за капиталом для Axe Capital, один из инвесторов замечает: коэффициент Шарпа у фонда Аксельрода низковат. Ричард Виггингс, один из авторов блога Institutional Investor и ранее старший стратег в пенсионном фонде Saudi Aramco, пишет [1]: такое слышал любой менеджер хедж-фондов. Виггингс считает, что опираться исключительно на этот показатель бессмысленно и даже вредно. Кстати, в нашем Конструкторе портфеля мы тоже показываем Шарпа, но среди прочих параметров. Рассказываем, почему ориентироваться только на коэффициент Шарпа при подборе портфеля — вредно.

Бенчмарк для всей индустрии

Коэффициент Шарпа — один из самых популярных ориентиров для индустрии управления активами. По нему сравнивают различные фонды и портфели, оценивают деятельность управляющего и исторические результаты стратегий. Ведь соотношение между доходностью и риском является самым важным в инвестировании, и коэффициент Шарпа как раз показывает, какую доходность получает инвестор на одну единицу риска. Чем больше значение, тем лучше риск-скорректированная доходность. Показатель стал настолько популярным и общепринятым, что каждый ресурс, связанный с инвестициями (Bloomberg, Google Finance, Morningstar и т. д.), использует его для рейтингов любых ETF, взаимных фондов, хедж-фондов торговых стратегий и целых классов активов. Пожалуй, где его нельзя встретить, так это на страницах с описаниями ОПИФ.

Коэффициент Шарпа (Sharpe Ratio) показывает, какую доходность получает инвестор на одну единицу риска. Чем больше значение, тем лучше риск-скорректированная доходность. Коэффициент создан для анализа портфелей, а не отдельных инструментов.

Как не надо делать

К сожалению, не все понимают, что Sharpe Ratio создан для анализа целого портфеля, а не инструментов по отдельности. И тем не менее некоторые институциональные и частные инвесторы отбирают активы в свои портфели исходя из стратегии «чем выше Шарп отдельного инструмента, тем выше для портфеля». Как будто только благодаря Шарпу можно построить действительно сильный и сбалансированный портфель. Goldman Sachs, например, создал High Sharpe Ratio index, в который входят акции только с самым высоким коэффициентом Шарпа, и даже выпускал ETF [2] на этот индекс, правда, долго он не прожил. Но, наверное, они что-то знают, чего не знают остальные.

Смотреть на коэффициент Шарпа отдельных инструментов нет смысла

Составляя портфель из двух разных инструментов с определенным коэффициентом Шарпа, итоговый портфель не будет иметь средневзвешенный коэффициент Шарпа двух активов. А все дело в корреляции. Для примера возьмем два фонда со следующими характеристиками (см. таблицу 1).

Таблица 1. Сравнение коэффициента Шарпа двух отдельных активов и портфеля из них

| Доходность сверх безрисковой ставки | Волатильность | Коэффициент Шарпа | |

|---|---|---|---|

| Актив А | 12% | 10% | 1,2 |

| Актив Б | 10% | 10% | 1,0 |

| Общий портфель (корреляция активов — 0,5) | 11% | 8,7% | 1,27 |

Как видно, Шарп для итогового портфеля выше, чем у двух активов отдельно.

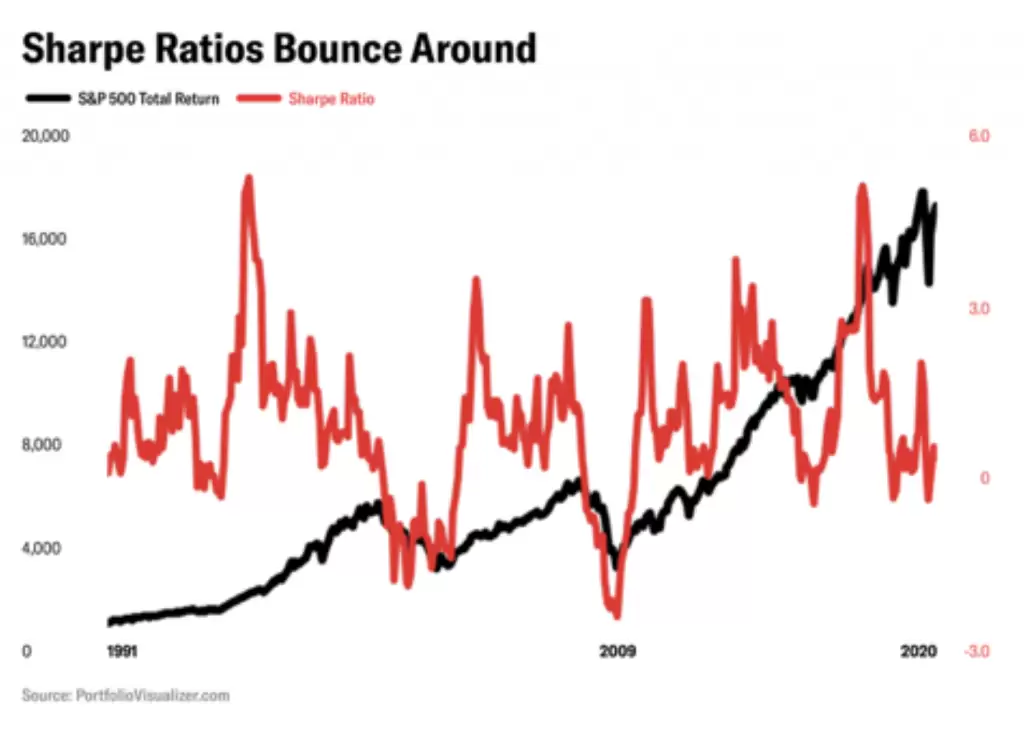

Шарп может меняться

Джек Богл когда-то сказал: «С точки зрения того, как коэффициент Шарпа оценивает взаимные фонды, я бы ответил, что плохо». И с этим трудно не согласиться. Сегодня каждая УК активно промотирует коэффициенты Шарпа своих фондов в маркетинговых материалах. Но Шарп, как и его составляющие, может меняться с течением времени. Например, коэффициент Шарпа индекса S&P с 2009 по 2020 год успел побыть как отрицательным, так и вырасти до уровня 6 (см. рисунок 1).

Источник: PortfolioVisualizer.com

Когда показатель становится целью, он перестает быть хорошим показателем

Чем больше количественный показатель используется для принятия решений, тем больше он подвергается различным «усовершенствованиям». Проблема в том, что, используя простую формулу коэффициента Шарпа на одном и том же временном промежутке для одного и того же фонда, можно получить совершенно разные данные. Возьмем данные от крупнейших провайдеров информации о взвешенной по активам динамике хедж-фондов: the HFRI Fund of Funds Composite Index и the Credit Suisse Broad Hedge Fund Index. Они публикуют коэффициент Шарпа на уровне 0,81 и 0,8 за период с 1990 по 2019 год и используют для этого помесячную динамику индекса для оценки его волатильности. К сожалению, расчет волатильности по месячным данным занижает аннуализированную волатильность примерно на 40%, что в итоге отражается на завышенном коэффициенте Шарпа. Получается, что, используя разную частоту данных при расчете волатильности, можно манипулировать величиной этого показателя и это не будет считаться обманом.

Шарп действительно является хорошим и общепринятым показателем для оценки исторического соотношения доходности к риску портфеля. Однако опираться исключительно на него при принятии инвестиционных решений и формировании портфеля не имеет смысла.

[1] https://www.institutionalinvestor.com/article/b1p62z599ns4pd/The-Sharpe-Ratio-Broke-Investors-Brains

[2] https://www.sec.gov/Archives/edgar/data/1479026/000119312516453980/d55076d485apos.htm