Универсальных инвестиционных портфелей не существует. Для каждой конкретной ситуации он будет иметь индивидуальную комбинацию ценных бумаг. Но есть и хорошая новость: распределение активов во многом зависит от нескольких простых параметров, поэтому любой инвестор может разобраться в основах формирования долгосрочной инвестиционной стратегии. Вот пошаговый план, как определить структуру для своего портфеля.

Шаг 1. Определите свою финансовую цель и риск-профиль

В долгосрочном инвестировании важную роль играет постановка цели и определение индивидуальных параметров, в том числе риск-профиля. О том, как правильно ставить цели, мы уже писали (здесь и здесь).

Определить свой риск-профиль можно с помощью простого теста. Он подскажет, к какому типу инвестора вы относитесь. Традиционно выделяют три риск-профиля:

- Консервативный. Инвестор с таким риск-профилем не готов к просадкам портфеля более чем на 5–10%. Основной класс активов для инвестирования в этом случае — облигации, фонды облигаций и денежного рынка.

- Умеренный. При умеренном отношении к риску инвестор готов к временным падениям стоимости портфеля на 15–20%. Комбинации классов активов тут, скорее всего, более сбалансированы. Это значит, что инвестиционный портфель включает в себя и акции, и облигации.

- Агрессивный. Инвестор с агрессивным риск-профилем готов выдержать серьезные падения рынков во время кризиса (до 50%). Как правило, большую часть портфеля такой инвестор держит в акциях.

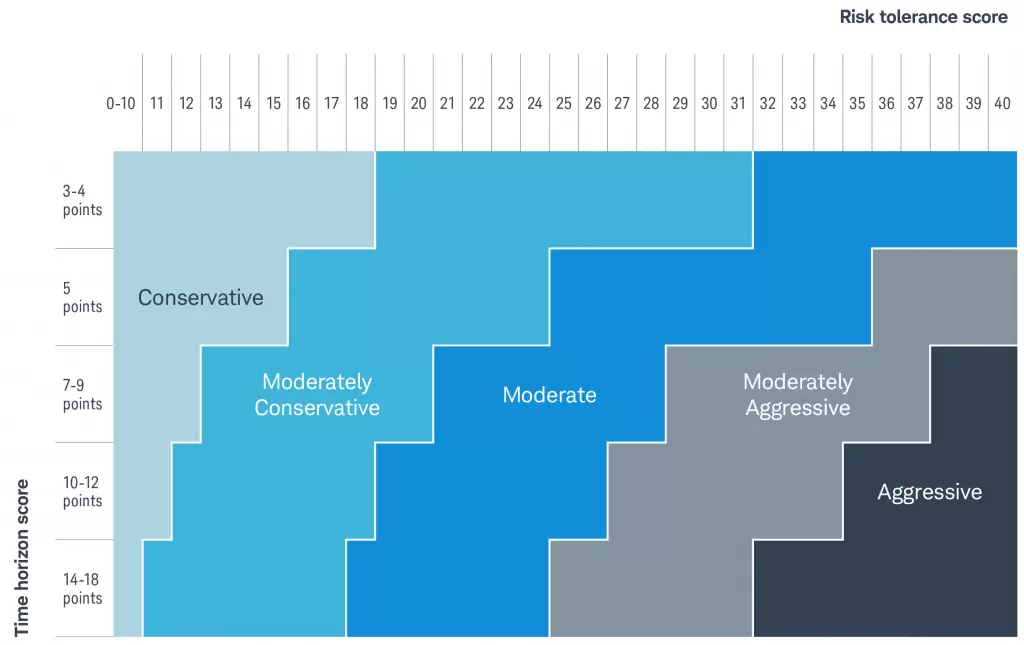

Существуют и более детализированные тесты, которые определяют риск-профиль, в том числе исходя из сроков инвестирования. Например, такую методологию имеет тест от Schwab

Определение риск-профиля после прохождение теста по методологии Schwab

Примечание: Time horizon score — значение временного горизонта инвестирования, определяется по 2 вопросам (чем больше значение, тем больше срок инвестирования). Risk tolerance score — уровень толерантности к риску, определяется по 7 вопросам (чем больше значение, тем выше уровень толерантности к риску).

Источник: Schwab

Есть и другие тесты, например от Vanguard. Сразу после его прохождения компания определяет необходимое распределение активов в долях акций и облигаций. Подробнее о подходе Vanguard можно почитать по ссылке.

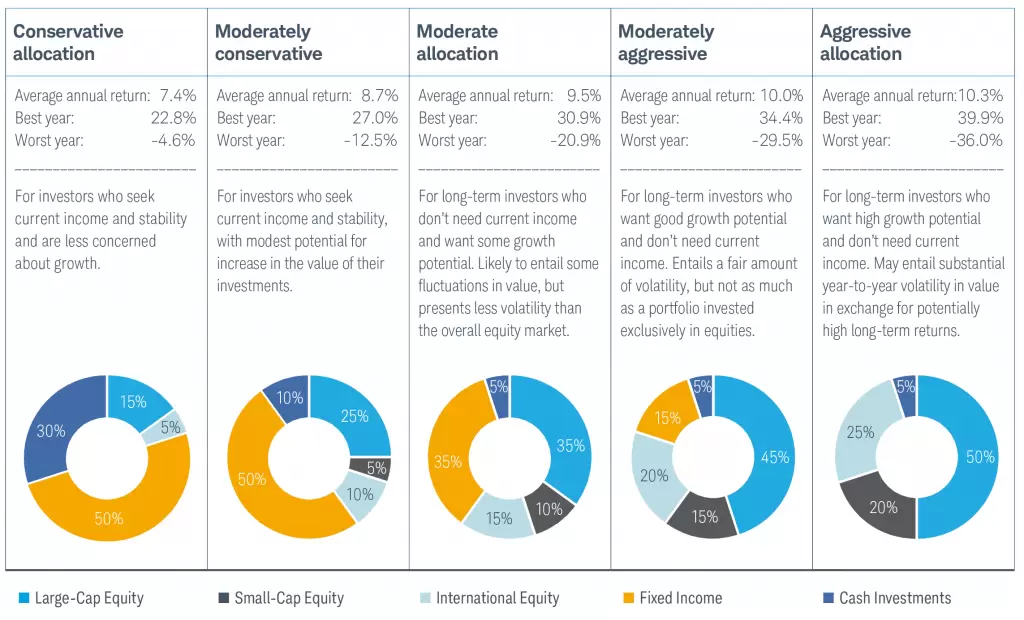

Структура портфеля, исходя из риск-профиля после прохождения теста на от Schwab

Примечание: Large-Cap Equity — акции компаний США большой капитализации, Small-Cap Equity — акции компаний США малой капитализации, International Equity — акции компаний международного рынка, Fixed Income — облигации, Cash Investments — инструменты денежного рынка Источник: Schwab

Несмотря на довольно подробную детализацию классов активов в портфеле по рекомендации Schwab, ключевой фактор для дальнейшей работы над структурой распределения — выбор соотношения долей акций и облигаций в нем.

Шаг 2. Найдите оптимальные доли акций и облигаций в портфеле

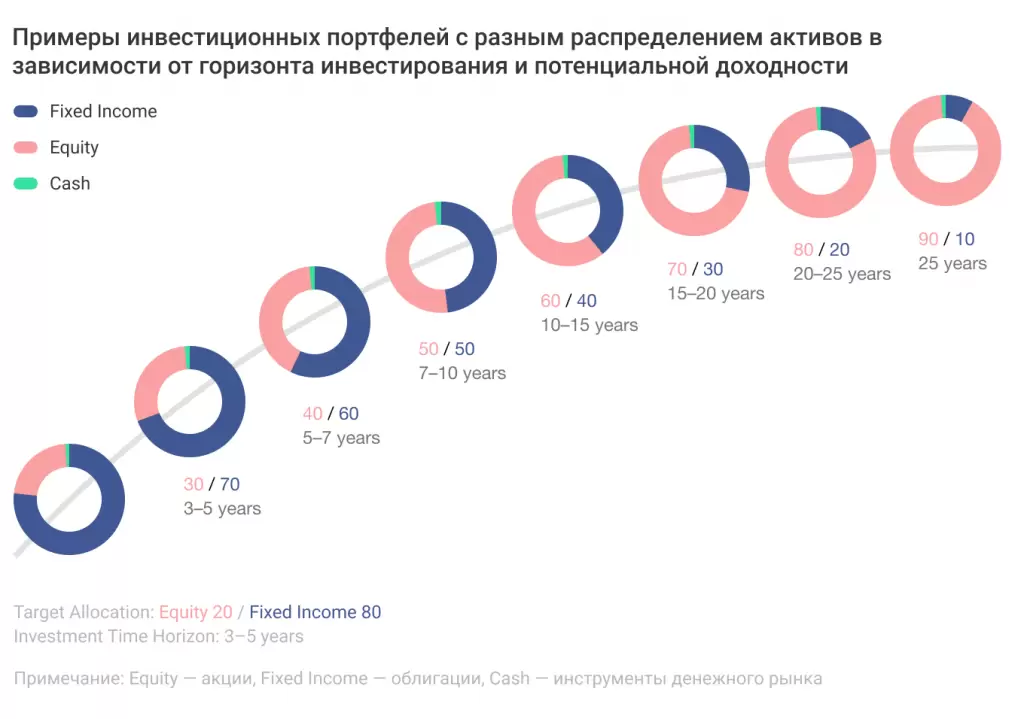

Необходимо помнить, что большее время на достижение цели позволяет использовать более рискованное распределение активов (следовательно, с более высокой долей акций). Это объясняется довольно просто: чем больше горизонт инвестирования, тем больше риска может взять на себя инвестор.

Как учесть все факторы (доходность, риск-профиль, горизонт инвестирования) и понять, что выбранное распределение позволит достичь поставленной финансовой цели? Самый популярный способ решить эту задачу — сравнить требуемую доходность инвестиций с ожидаемой доходностью портфеля с заданным соотношением акций и облигаций.

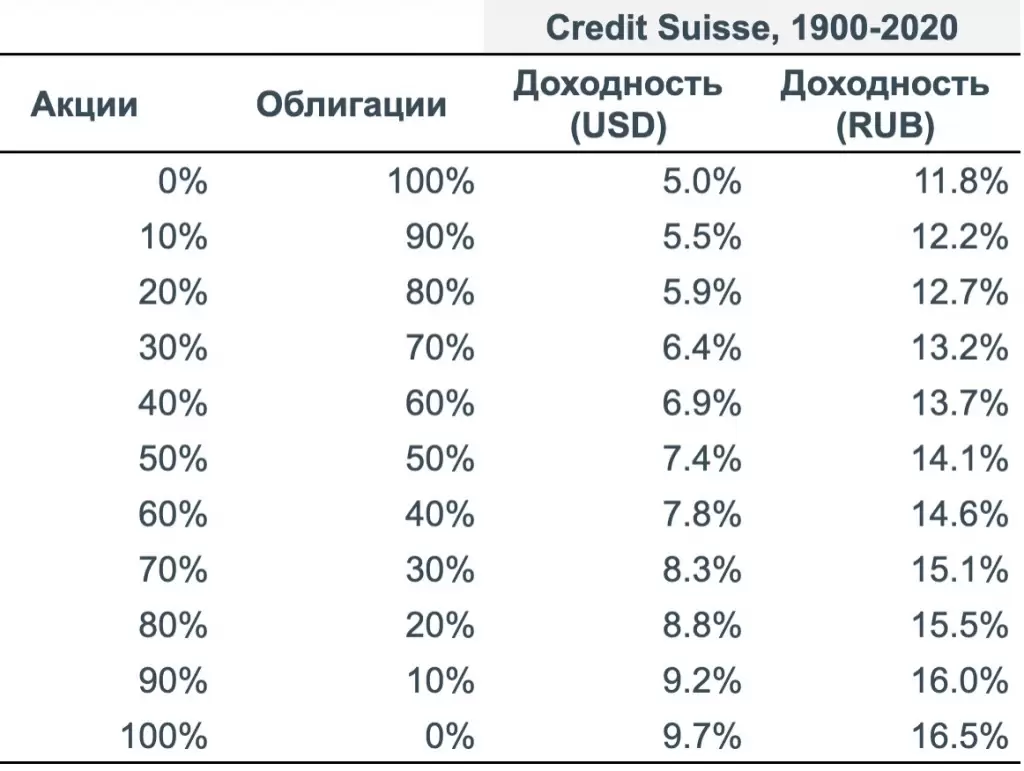

В качестве возможной будущей доходности можно использовать данные Credit Suisse по среднегодовой доходности акций и облигаций за минувшие 120 лет. Для удобства мы составили таблицу, в которой рассчитали ожидаемую (среднегодовую) доходность разных комбинаций из двух классов активов. Конечно, стоит корректировать эту картину на текущие оценки доходности. По фондам акций, к примеру, мы их приводим в мониторе страновых рынков.

Среднегодовая доходность разных комбинаций классов активов

Источник: Credit Suisse, расчеты FinEx

Совпадает ли ожидаемая доходность с достаточной для достижения финансовых целей? Если ответ «нет», то инвестору следует пересмотреть изначальные условия. Например, можно:

- увеличить долю сбережений (более активно откладывать!);

- увеличить срок инвестирования;

- учесть будущее увеличение уровня дохода (а следовательно, и доли сбережений). Кстати, это легко сделать в нашем пенсионном калькуляторе.

Помните: нельзя жертвовать своим спокойствием ради составления более агрессивного инвестиционного портфеля, который вам не подходит. Прислушайтесь к словам известного журналиста и писателя Моргана Хаузела: «Моя личная инвестиционная стратегия — максимизировать качество моего сна, а не максимизация доходности».

Шаг 3. Выберите инструменты для распределения доли акций и облигаций и составьте свой инвестиционный портфель

После того как инвестор определился с соотношением акций и облигаций в портфеле, можно перейти к выбору конкретных инструментов. В портфеле акций должен быть представлен как можно более широкий набор активов как развитых, так и развивающихся стран.

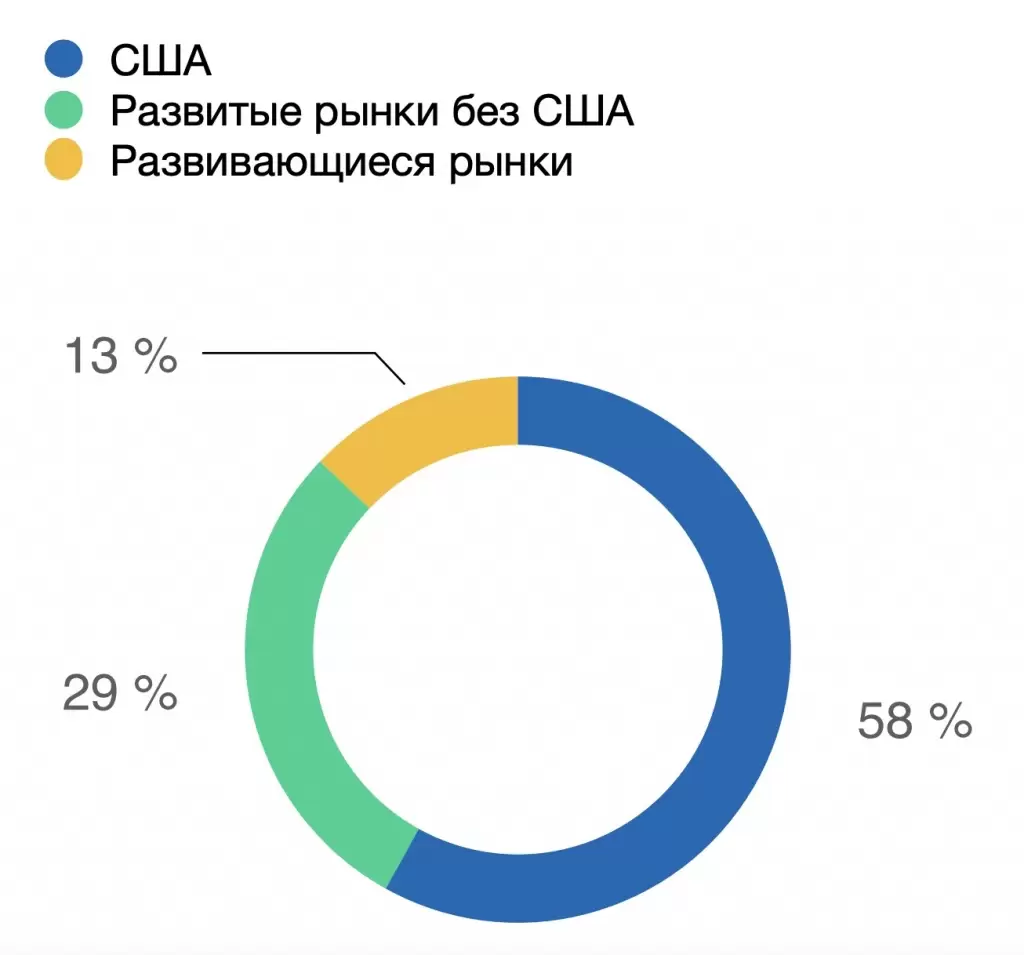

Чтобы определить доли стран, можно отталкиваться от глобальной капитализации рынков. К примеру, общее распределение развитых и развивающихся рынков в соответствии с их капитализацией может быть таким:

Глобальное распределение капитализации рынков

Источник: Bloomberg, расчеты FinEx, первый квартал 2021 года

Из всего многообразия ETF на Московской бирже инвестор может составить хорошо сбалансированный инвестиционный портфель, который подойдет именно ему. Протестировать выбранное распределение на исторических данных можно с помощью конструктора на сайте FinEx.

Если наша статья вызывает вопросы — обратите внимание на готовые решения в виде модельных портфелей или воспользуйтесь робо-калькулятором.

Что еще почитать: