В январе 2023 года после длительной паузы в России вновь заработало бюджетное правило. За последние 20 лет это уже пятая его версия. Рассказываем историю бюджетного правила в России, объясняем особенности нововведений и приводим оценки экспертов по влиянию бюджетного правила на курс рубля к доллару и юаню.

Что такое бюджетное правило и зачем оно нужно

Бюджетное правило (англ. fiscal rule) в классическом определении представляет собой способ ограничения каких-либо бюджетных показателей. Главная задача любого бюджетного правила — сохранение баланса и стабильности государственного бюджета и экономики в целом, включая курс национальной валюты.

Обычно бюджетные правила вводятся странами, экономика которых сильно зависит от экспорта какого-то сырья (например, нефти). В таком случае чаще всего финансовый регулятор страны определяет базовую цену (цену отсечения) на сырье, исходя из которой планируется государственный бюджет. Далее проводится анализ и принимается одно из двух решений:

- Если фактическая цена оказывается выше базовой, полученный сверхдоход идет в национальную «кубышку» на финансирование социальных и экономических проектов.

- Если фактическая цена оказалась ниже базовой, средства из «кубышки» вынимаются для покрытия расходов бюджета.

Таким образом, главная цель бюджетного правила — снизить зависимость госбюджета и курса национальной валюты от колебаний цен на сырье.

Что будет, если не использовать бюджетное правило? В таком случае волатильные цены на сырьевые товары будут оказывать сильное влияние на экономические показатели зависимых от природных ресурсов стран. При высокой стоимости ресурсов бюджет будет наполняться, а курс национальной валюты укрепляться. При низких доходах все наоборот: бюджет будет становиться дефицитным, а национальная валюта слабеть. Так как колебания стоимости сырья плохо прогнозируются, это мешает государству и бизнесу планировать свои расходы и инвестиции. С помощью бюджетного правила можно решить эту проблему.

По данным МВФ, бюджетные правила в настоящее время используют более 100 стран. К их числу относится и Россия, будучи крупным экспортером природных ресурсов. В контексте России сырье — это нефть и газ, а «кубышка» — Фонд национального благосостояния (ФНБ).

Современная конструкция бюджетных правил в России

Источник: Банк России

История бюджетного правила в России

Как механизм, направленный на защиту бюджета от колебаний цен на нефть, бюджетное правило появилось в России в 2004 году. Одновременно с его введением был сформирован Стабилизационный фонд, который просуществовал до 2008 года, а затем был разделен на Резервный фонд и ФНБ (в настоящее время существует только последний).

Первое бюджетное правило устанавливало базовую цену на нефть в размере 20 долларов за баррель. Если фактические цены опускались ниже, то средствами из Стабилизационного фонда можно было финансировать дефицит бюджета. Нефть дорожала, и в 2005 году базовую цену нефти повысили до 27 долларов за баррель.

За четыре года работы Стабилизационный фонд накопил 11,4% ВВП и затем был расформирован. Функции Стабфонда взял на себя Резервный фонд, а ФНБ был предназначен для софинансирования добровольных пенсионных накоплений и балансирования бюджета.

С этого началось применение второй версии бюджетного правила. В новой редакции оно предполагало привязку не к мировым ценам на нефть, а к проценту от ВВП. Правда, большинство положений бюджетного правила так и не было применено из-за мирового кризиса, в это время нефтегазовых доходов не хватало на финансирование расходов бюджета.

В 2013 году появилась третья версия бюджетного правила. Она была идентична первой, но учитывала все предыдущие ошибки и циклические колебания в экономике. Спустя год, в 2014-м, цены на нефть стали падать, волатильность на нефтяном рынке привела к ужесточению бюджетного правила, а потом и вовсе к переходу на «ручное» управление бюджетом. К 2017 году накопленные благодаря бюджетному правилу средства были полностью израсходованы.

Сравнительные характеристики всех версий бюджетных правил в России

Источник: Николай Бегчин, Бюджетные правила и долгосрочное бюджетное планирование, ETF Consulting

Предпоследняя версия бюджетных правил действовала с 2018 по 2022 год. Она предполагала покупку валюты в ФНБ при ценах на нефть Urals выше базовой цены 40 долларов за баррель. В 2021 году сверхдоходы, полученные ФНБ за счет высоких цен на нефть, превысили 3 трлн рублей. Большая часть купленной на эти средства иностранной валюты (в том числе долларов, евро, фунтов, японских иен) в 2022 году оказалась недружественной, а накопленные доходы от российского сырья были заморожены. С этого времени бюджетное правило приостановило свое действие.

Особенности нового бюджетного правила

Практически весь 2022 год Банк России и Минфин разрабатывали и обсуждали новую (уже пятую) концепцию бюджетного правила. Наконец в ноябре президент одобрил и утвердил новую версию, в которой не предусмотрена базовая цена нефти Urals. Согласно документу, целевой объем покупок или продаж валюты будет определяться на ежемесячной основе. Это позволит производить операции с валютой небольшими частями в течение года, чтобы сглаживать эффект и в моменте не оказывать сильного влияния на рынок.

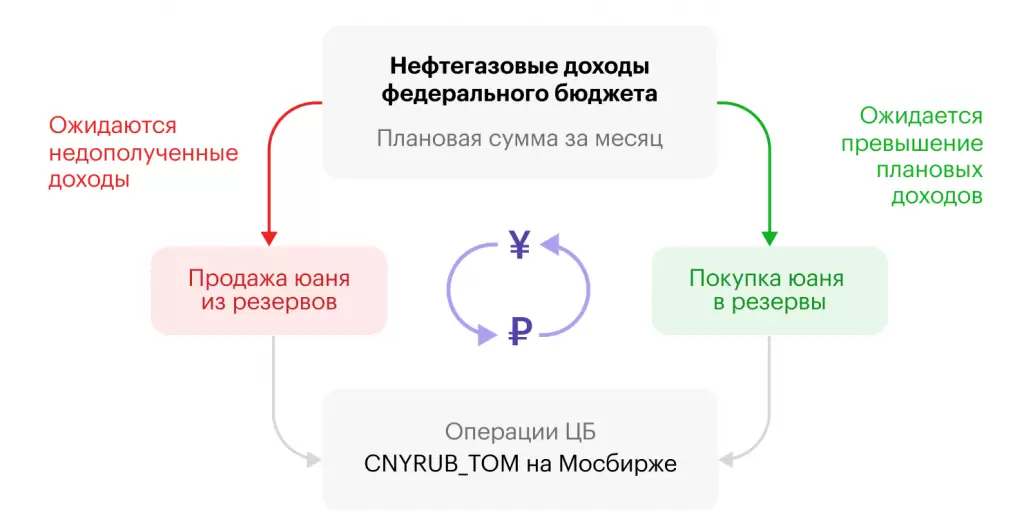

«Принципиальное изменение по сравнению со старыми бюджетными правилами — отвязка базовых доходов бюджета от прогнозируемых объемов добычи, экспорта, цены нефти и валютного курса», — указывает главный экономист Bloomberg по России Александр Исаков в статье Forbes. Вместо этого с 2023 года Минфин будет рассчитывать и объявлять базовый уровень нефтегазовых доходов за каждый месяц.

- В случае превышения фактических доходов над базовым уровнем Банк России будет покупать дружественную валюту (юань) и направлять ее в резервы.

- В противном случае валюту из ФНБ будут продавать, чтобы получить рубли.

В соответствии с прогнозом Минфина, в январе этого года объем недополученных бюджетом нефтегазовых доходов составит 54,5 млрд рублей, а в феврале — 160,2 млрд рублей. На эту сумму Банк России будет равномерно продавать юани на Московской бирже (в период с 13 января по 6 февраля по 3,2 млрд рублей в день, в период с 7 февраля по 6 марта — по 8,9 млрд в день).

В конце 2022 года Минфин РФ утвердил новую структуру ФНБ, которая состоит из юаня и золота. Максимальная доля китайской валюты определена на уровне 60%. Доля золота утверждена на уровне 40%. Таким образом, юань — единственная валюта, оставшаяся в российских резервах, которую можно использовать для интервенций на валютном рынке (после конфискации активов на сумму около 300 млрд долларов, включая доллары и евро).

Упрощенно новая конструкция бюджетного правила выглядит так:

Источник: БКС

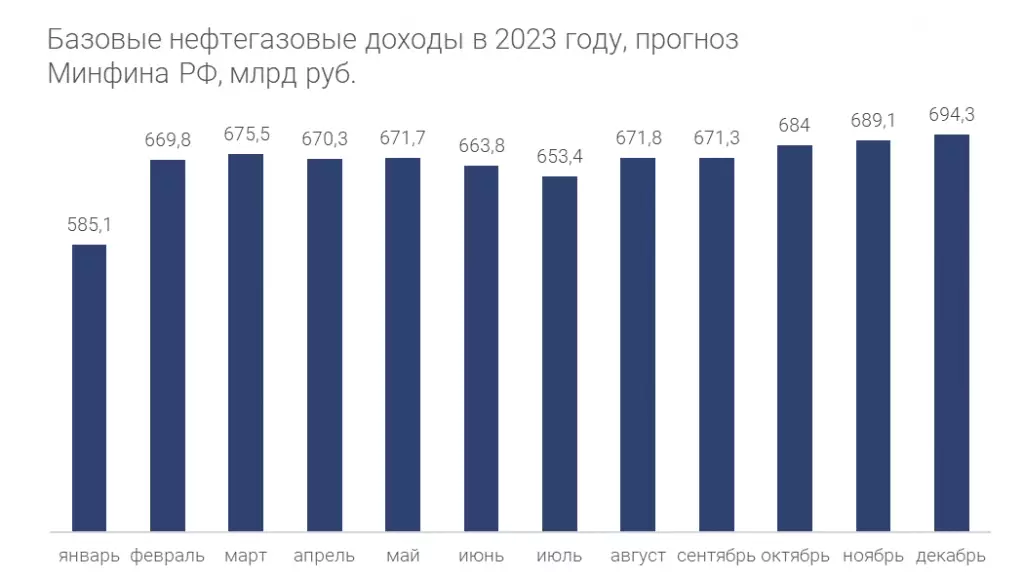

А вот разбивка плана получения нефтегазовых доходов по месяцам в 2023 году:

Источник: БКС

Согласно прогнозу Минфина, базовые нефтегазовые доходы в 2023—2025 годах будут составлять 8 трлн рублей ежегодно. С 2026 года сумма будет индексироваться на 4% в год. Если верить расчетам, бюджет будет получать такую сумму доходов при цене нефти Urals 60—75 долларов за баррель и объеме нефтедобычи в 9—10 млн баррелей в день.

Согласно проекту бюджета, на 2023 год дополнительные нефтегазовые доходы составят 939 млрд рублей, а в 2024 году сократятся до 656 млрд.

Каким будет курс рубля с учетом нового бюджетного правила

Бюджетное правило обеспечивает не только стабильность государственного бюджета, но и способствует снижению зависимости курса национальной валюты от цен на нефть. Этот эффект отлично прослеживается на графике с динамикой цен за баррель нефти Urals и курсом рубля к доллару.

Источник: расчеты ETF consulting

Может ли влиять покупка/продажа юаня на курс рубля к доллару/евро? Да, как отмечают эксперты, косвенное влияние такие операции точно смогут оказывать. Несмотря на то что Минфин и ЦБ перешли к работе только с дружественными валютами, кросс-курс юаня к доллару низковолатилен. Поэтому продажи/покупки юаня потенциально способны стабилизировать колебания рубля по отношению к твердым валютам.

Эксперты российских и международных банков и брокеров расходятся во мнении о том, как сильно новое бюджетное правило будет способствовать укреплению рубля.

Так, начальник отдела глобальных исследований «Открытие Инвестиции» Михаил Шульгин не считает, что покупки валюты со стороны ЦБ приведут к существенному укреплению рубля. «Однако укрепление российской валюты может стать результатом оценки рынком будущих действий ЦБ/Минфина в рамках объявленного бюджетного правила», — отмечает Шульгин.

Начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко, напротив, полагает, что укрепление рубля в результате валютных интервенций может произойти, но для этого потребуется время: «Рубль остается под давлением низких цен за российскую нефть и санкционных ограничений на экспорт российского нефтегаза. В результате, для того чтобы продажа юаней более заметно повлияла на рынок, понадобятся гораздо более длительный период и нарастающий эффект от этих операций».

Прогнозы компаний по курсу рубля к юаню и доллару после перезапуска бюджетного правила

| Компания | Прогноз по курсу юаня | Прогноз по курсу доллара |

|---|---|---|

| Финам | В конце января курс опустится до 9,6–9,8 ₽ | Курс доллара в конце января может постепенно снижаться до 65–68 ₽. Однако нельзя забывать, что определяющим фактором для валютного рынка является все же фундаментальная ситуация с притоком свежей валюты на биржу от местных экспортеров |

| БКС Мир инвестиций | Курс в моменте может упасть ниже 10 ₽ | Курс в среднесрочной перспективе может быть около 70 ₽ с риском локального падения до 67,5 ₽ |

| ПСБ | Средний курс пары юань/рубль в первом квартале составит около 9,9 ₽, однако на пике эффекта от интервенций по продаже китайской валюты (вероятно, в феврале) рубль локально может достигать и более крепких уровней | Средний курс в первом квартале 2023 года будет на уровне 69,1 ₽, в период пикового влияния интервенций курс может кратковременно опускаться до 65 ₽ |

| Алор Брокер | С технической точки зрения возвращение курса к отметкам 9,25–9,35 ₽ выглядит оправданным | С технической точки зрения курс доллара к рублю может протестировать уровень 64,5–65 ₽. Но на фоне серьезного падения цен на нефть марки Urals более значительное укрепление российской валюты (например, до 60 ₽ за доллар) пока выглядит фундаментально необоснованным |

| Freedom Finance Global | - | Про уровни ниже 60 ₽ за доллар придется забыть |

| Открытие Инвестиции | - | Про уровни ниже 60 ₽ за доллар придется забыть |

Источник: РБК, Открытие Инвестиции

Выводы

- Бюджетное правило — важный инструмент для обеспечения устойчивости бюджета и экономики страны, а также снижения влияния факторов, которые не поддаются долгосрочному прогнозированию.

- В 2023 году в России вновь перезапустили бюджетное правило с учетом макроэкономических и геополитических изменений. Это уже пятая версия подобного механизма за последние 20 лет.

- Ключевые отличия нового бюджетного правила: таргетирование базового уровня нефтегазовых доходов (ранее — установление базовой цены на нефть), а также использование юаня в качестве валюты для интервенций (ранее этой валютой был доллар).

- Большинство экспертов согласны с тем, что возобновление бюджетного правила будет способствовать стабилизации курса рубля по отношению к твердым валютам.