В следующем году россияне впервые должны заплатить налог на доходы по вкладам по новым правилам. Его начислят на проценты, полученные в этом, 2023-м, году. Рассказываем, почему мы не платили налог прежде, как он теперь рассчитывается и уплачивается.

Почему мы раньше не платили налог на вклады

Налог с доходов по вкладам громко обсуждали в 2021 году, когда в силу вступили поправки о новой формуле его расчета. До конца 2020-го налог на рублевые депозиты тоже существовал, но касался намного меньшего числа вкладчиков. Платили его, только если ставка по депозиту была больше, чем ключевая ставка ЦБ плюс 5 процентных пунктов, а банки очень редко предлагают столь выгодные варианты.

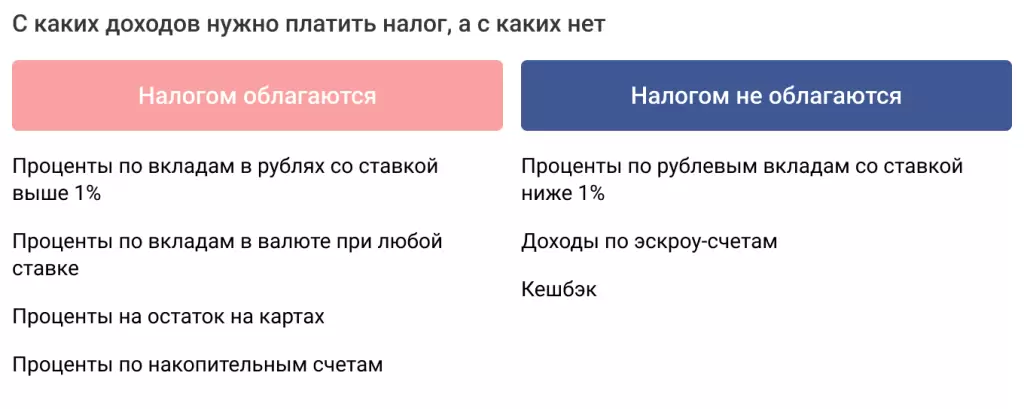

По новым правилам доходы по вкладам облагаются более низкими процентами — 13% для резидентов и нерезидентов против 35% и 30% соответственно раньше — и касаются большего числа людей. Однако в 2021 и 2022 годах налоги не начисляли из-за введенной льготы. В 2023 году льгота уже не действует, а значит, доходы по депозитам облагаются налогом, правда платить его нужно будет уже в 2024-м.

Как считается налог

При расчетах суммируются доходы по всем вкладам и накопительным счетам в разных банках. Размер налога зависит от полученного дохода и ключевой ставки. Рассчитать его проще по шагам:

- Определим размер дохода, не облагаемого налогом. Для этого используем формулу: 1 000 000 рублей × максимальная ставка ЦБ за год (самая высокая среди значений, действовавших на первое число каждого месяца года). Эта формула определена законом.

Пример. В 2023 году максимальная ключевая ставка составит, допустим, 8%. Тогда необлагаемая сумма = 1 000 000 рублей × 8% = 80 000 рублей. - Определим доход облагаемый налогом и сумму к уплате. Для этого нужно посчитать разницу между фактическим доходом от вклада и необлагаемой суммой, затем умножить ее на 13%.

Пример 1. За 2023 год доход по вкладам составил 50 000 рублей: 50 000 – 80 000 = –30 000. В этом случае налога нет.

Пример 2. За 2023 год доход по вкладам составил 90 000 рублей: 90 000 – 80 000 = 10 000. Посчитаем налог: 10 000 рублей × 13% = 1 300 рублей.

Можно воспользоваться нашим Excel-калькулятором.

Обратите внимание. Ставка налога на доходы гражданина может быть 15%, а не 13%. По повышенной ставке налог исчисляется, если общая сумма доходов, облагаемых НДФЛ (это, например, зарплата, прибыль от инвестиций и вкладов), по итогам года превысит 5 млн рублей. Именно с суммы свыше 5 млн нужно будет отдать 15%, платеж рассчитает ФНС. Доходы от продажи квартиры, гаража и другого имущества (кроме ценных бумаг) в этих 5 млн не учитываются.

На начисление налога не влияют дата заключения договора с банком и периодичность выплаты процентов. Учитываются фактически полученные проценты, то есть перечисленные на счет налогоплательщика в банке, разъяснил Минфин. Если проценты идут на пополнение того же вклада, то они учитываются в том году, когда произошло перечисление процентов.

Платят налог граждане РФ, как налоговые резиденты, так и нерезиденты, которые получили в нашей стране доход по вкладам.

Налог и валютные вклады

При расчете налога учитываются и валютные вклады. Для этого доходы по вкладу пересчитываются в рубли по курсу ЦБ в день их выплаты. При этом не учитывается изменение размера вклада, связанное с курсовыми колебаниями.

Когда и как платить налог

Сумму к уплате рассчитает сама налоговая, после того как банки передадут ей информацию. Чтобы уплатить налог, достаточно пополнить свой единый налоговый счет через «Личный кабинет налогоплательщика» или сервис «Уплата налогов и пошлин».

Сделать это нужно до 1 декабря 2024 года — для уплаты налога за 2023 год. После налоговая спишет нужную сумму.

Подробнее про единый налоговый счет читайте в статье «Что изменилось для граждан, самозанятых и ИП с появлением единого налогового счета».