Госслужащие могут инвестировать в иностранные акции, в том числе и ETF от FinEx, если их должности нет в перечне лиц, которым запрещено совершать сделки с иностранными ценными бумагами. Но нужно учитывать, что в каждом ведомстве могут быть и свои ограничения. Попросили экспертов сервиса НДФЛка рассказать, как такие инвесторы должны отчитываться по доходу от инвестиций в фонды.

1. Справка о доходах и имуществе за прошлый календарный год

Срок подачи: до 1 апреля года, который следует за отчетным периодом. Но лучше это сделать до 1 марта, чтобы успеть исправить неточности.

Госслужащий обязан ежегодно предоставлять своему работодателю справку об имуществе, доходах и расходах. В ведомствах есть свое программное обеспечение, которое позволяет сотруднику самостоятельно на рабочем месте заполнить документ и отправить его в проверяющий отдел — СПО «Справки БК». На сайте Минтруда можно посмотреть пример заполнения такого отчета. Министерство также публикует методические рекомендации.

В форме справки предусмотрены специальные разделы. Госслужащего как инвестора интересует два из них:

- сведения о доходах,

- сведения о ценных бумагах.

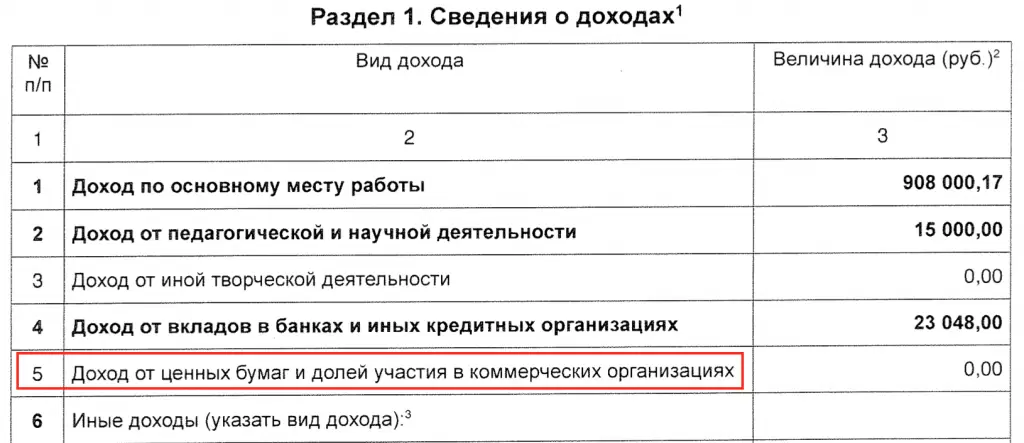

В разделе о доходах инвестор должен показать свой совокупный годовой заработок на бирже от дивидендов, купонов и продажи ценных бумаг.

Доход в иностранной валюте пересчитывается в рубли по курсу ЦБ на дату получения дохода

В разделе сведений о ценных бумагах инвестор указывает такую информацию:

- вид ценной бумаги;

- эмитент;

- их общее количество;

- общая стоимость в рублях.

В случае с акциями FinEx ETF инвестору нужно знать размер активов под управлением конкретного фонда и количество его акций. Вся необходимая информация за отчетный год публикуется здесь. По всем вопросам заполнения справки стоит проконсультироваться непосредственно у работодателя.

Отчет подается не только за себя, но и за членов своей семьи: супруга или супруги, несовершеннолетних детей. На каждого из них заполняется отдельная справка.

2. Декларация 3-НДФЛ для налоговой

Срок подачи: до 30 апреля года, который следует за отчетным периодом

По общему правилу, если инвестор получил доход, по которому брокер не выступает налоговым агентом и не удерживает налог, он обязан самостоятельно подать декларацию 3-НДФЛ и уплатить его. То же самое касается и госслужащих.

Вот в каких случаях инвестор может столкнуться с такой ситуацией.

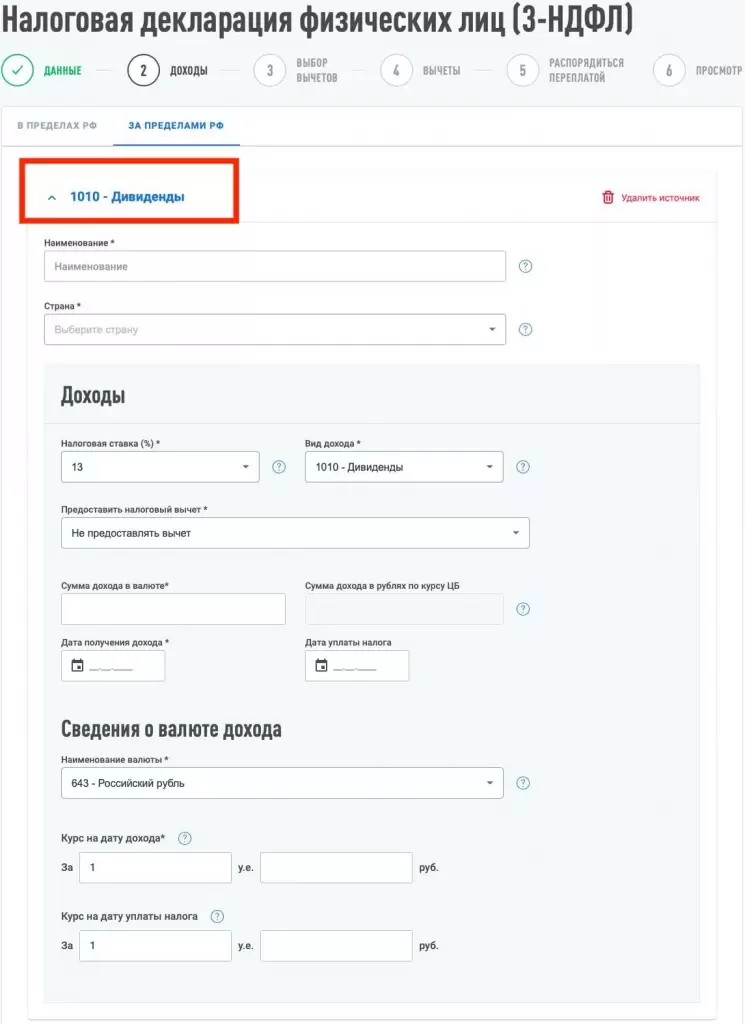

- Он получил дивиденды по иностранным акциям (например, по фонду FXRD). Тут нужно учитывать, что некоторые российские компании фактически считаются иностранными. Например, «Тинькофф Банк» зарегистрирован на Кипре. Чтобы проверить страну-эмитента, можно посмотреть на ISIN-код бумаги. Код российских бумаг начинается с RU.

- У него есть счет у зарубежного брокера, и он получил дивиденды или прибыль от продажи ценных бумаг.

- Он получил убыток по итогам года. С 2021 года налоговая служба рекомендует фиксировать убытки в декларации, чтобы была возможность переносить их в дальнейшем на будущие налоговые периоды. Если у инвестора есть брокерские счета как в России, так и за рубежом, то при закрытии отчетного года с разными результатами (с прибылью и убытком) он имеет право через 3-НДФЛ скорректировать общий финансовый результат по всей своей инвестиционной деятельности.

Все фонды FinEx, кроме FXRD, реинвестируют дивиденды. Поэтому подавать декларацию нужно только тем инвесторам, которые владеют акциями FXRD и получают дивиденды.

Подать 3-НДФЛ декларацию можно разными способами: лично, отправить «Почтой России» или через личный кабинет налогоплательщика (авторизация через Госуслуги).

При онлайн-подаче нужно перейти на сайте ФНС в раздел «Жизненные ситуации», выбрать в перечне «Подать декларацию 3-НДФЛ», заполнить общие сведения и перейти в раздел «Доходы».

Инструкцию, как заполнить декларацию по дивидендам иностранных компаний, можно посмотреть здесь.

Информацию об инструментах для заполнения декларации можно получить из отчета и выписки брокера. Также потребуется выписка депозитария по выплаченным дивидендам иностранных компаний.

Мнение авторов колонок может не совпадать с мнением редакции FinEx. Решение об использовании ценных бумаг и любых других финансовых инструментов пользователь принимает самостоятельно. Информация в тексте не является индивидуальной инвестиционной рекомендацией.

Что еще почитать: