Первую таблицу в Excel для учета личных финансов Мария из FinEx, завела еще в 2004 году — когда только начала работать. Ей хотелось управлять своей жизнью, видеть, на что уходят деньги, а еще — откладывать на путешествия в Европу. Когда зарплата выросла, та же система позволила накопить на квартиру, ремонт и сформировать инвестиционный портфель. Делимся секретной табличкой.

Почему Excel

Есть множество инструментов для ведения личных финансов, но таблица в Excel оказалась для Марии самой удобной.

Банковская аналитика слишком общая, она делит расходы на крупные категории и дает статистику только по одному банку — в нее не внесешь расходы наличными или инвестиции. А еще в ней нельзя планировать расходы. Специальные приложения помогают лучше, но в них ограничены возможности кастомизации (настройки под свои индивидуальные потребности), плюс самые полезные функции в них могут быть платными.

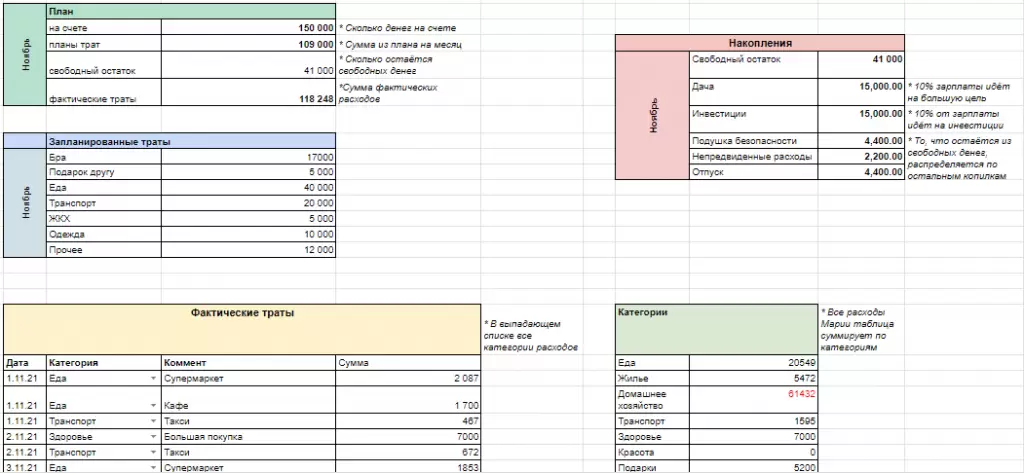

А Excel можно настроить полностью под себя: планировать, записывать и анализировать расходы. В начале месяца Маша создает план расходов, каждый день ведет учет трат, а в конце месяца получает статистику по категориям и цифру — сколько ей отложить на накопления.

Таблица сделана по образцу той, которую использует Мария. Все цифры в ней не реальные, взяты только для примера.

Скопировать себе таблицу можно по ссылке.

Таблица на все случаи жизни

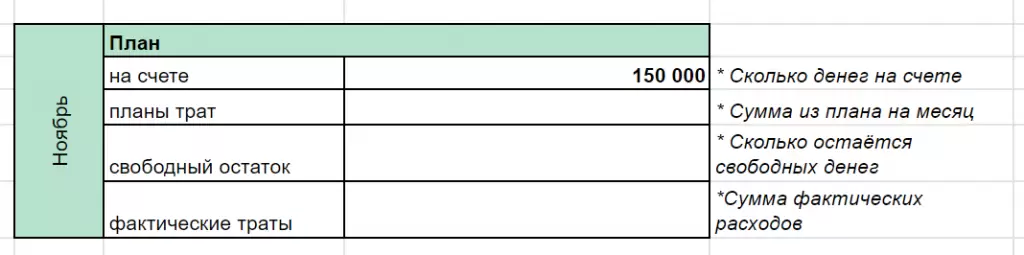

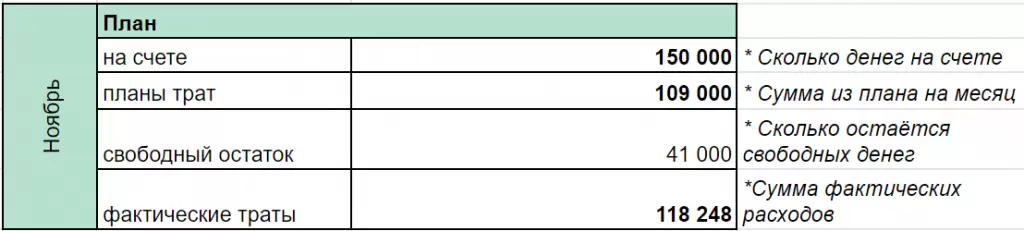

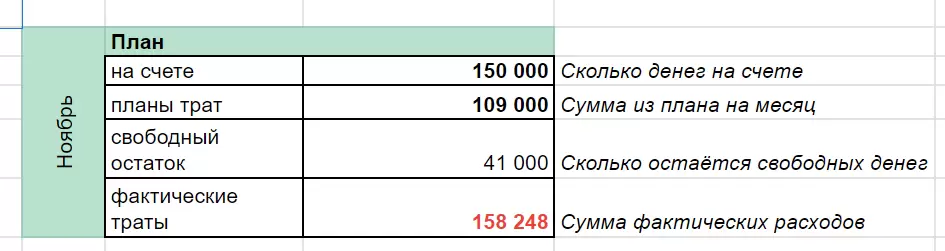

Самые важные цифры собраны в начале таблицы. Когда приближается начало месяца, Мария вносит в таблицу сумму, которая образовалась у нее на счете ото всех доходов.

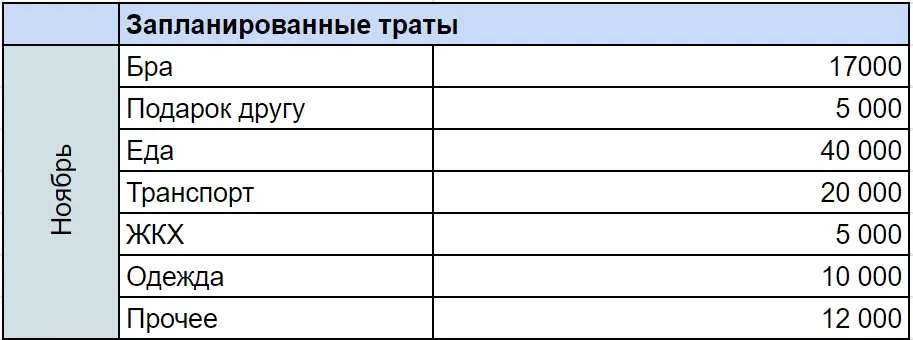

Затем она планирует расходы на месяц.

Планы и цифры в этой таблице взяты для примера.

Цифры из плана подтягиваются в шапку таблицы: у Маши появляется общая сумма расходов на месяц и запланированный свободный остаток, который пополнит ее накопления.

- Планы по накоплениям

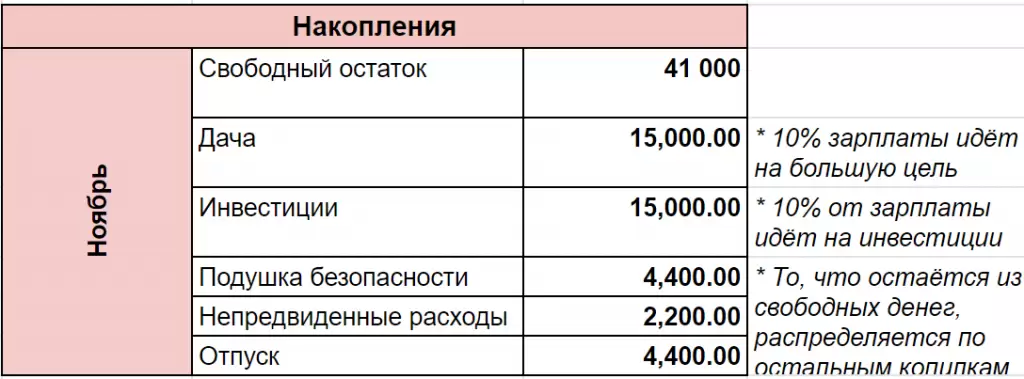

Чтобы была мотивация вести учет расходов, обязательно нужна финансовая цель. Недавно Мария копила на ремонт, который успешно закончила в новой квартире, а теперь откладывает на дачу. Под такую «мечту» она заводит отдельный портфель в Финансовом автопилоте (это сервис доверительного управления, который работает по модели робоэдвайзера), чтобы не было возможности в любой момент залезть в копилку, но в Excel записывает все показатели.

Есть и несколько небольших повседневных категорий для накоплений: например, откладывать на отпуск и на подушку безопасности. Со временем Маша выделила копилку на непредвиденные расходы. «Заметила, что есть регулярные, но непонятные по сумме траты: например, на медицину. Знаю, что раз в квартал обязательно случаются какие-то расходы в этой категории, но их сложно предсказать точно. Для таких ситуаций и завела дополнительный раздел — чтобы в экстренном случае комфортно было туда залезть и взять немного денег, не «занимая» у подушки безопасности или отпуска. Стараюсь держать на такой копилке не очень много денег — до 20—30 тысяч рублей», — рассказывает она.

10% от зарплаты в начале месяца идет на инвестиции — уже пять лет Мария держит портфель на пенсию там же, в Финансовом автопилоте: «Я оценила, какой доход в текущем выражении хотела бы иметь в зрелом возрасте, и рассчитала с помощью нашего пенсионного калькулятора, сколько мне нужно откладывать каждый месяц». В будущем, понимая реальную доходность своего портфеля, можно самостоятельно регулировать это значение.

В итоге свободный остаток у Марии распределяется по нескольким копилкам.

Вот так распределяется свободный остаток за месяц. Все цифры здесь — только для примера

Мария переводит свободный остаток на накопления сразу, как только получает зарплату. «Я стараюсь, чтобы на карточке, которая у меня основная, было мало денег. Мне так удобно, потому что это сдерживает в покупках», — говорит она.

- План расходов на месяц

Как спланировать расходы на месяц? Со временем накапливается статистика, сколько обычно уходит на еду, транспорт, коммунальные расходы и так далее. Поэтому тут суммы остаются практически неизменными.

Кроме регулярных расходов, Мария вносит в план разовые запланированные покупки. Если такие траты большие, можно «раздробить» их на несколько месяцев. Например, сейчас Маша обставляет квартиру. Для этого она составила полный список покупок (мебель, освещение, декор) и прикинула, что из списка нужно купить в первую очередь, а что позже и на какой месяц это придется. Список для обстановки дома Мария вынесла в отдельный блок и ежемесячно переносит пункты из него в план расходов.

Вот так из списка покупок элемент декора может попасть в запланированные траты. Цифры даны для примера.

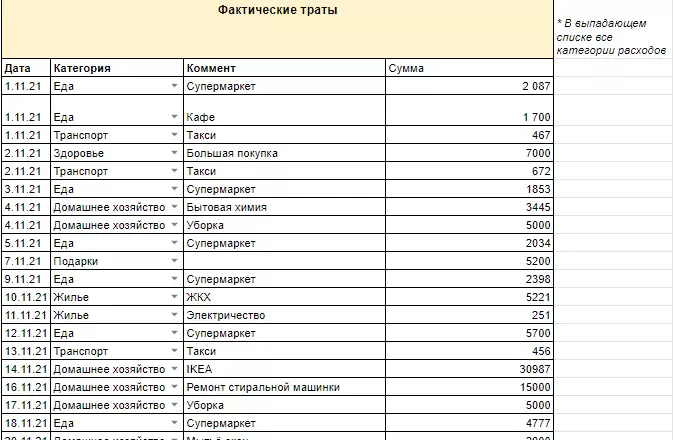

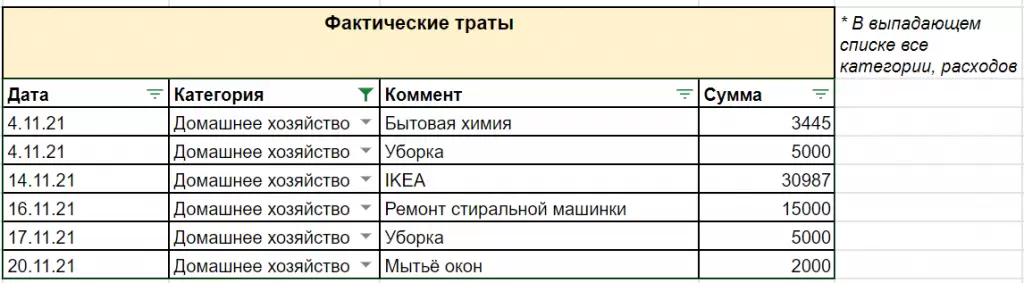

- Фактические траты

«Я стараюсь записывать траты каждый вечер, но чаще это происходит раз в три дня. Подробно всё фиксирую: есть записи по 550 рублей, 423, 546. Но у меня нет задачи записать каждую транзакцию, поэтому иногда я суммирую несколько платежей в одной категории», — рассказывает Мария.

Для каждого пункта расходов она указывает дату, категорию и иногда — комментарий.

Сумма фактических расходов тоже подтягивается в верхнюю часть таблицы.

Система категорий

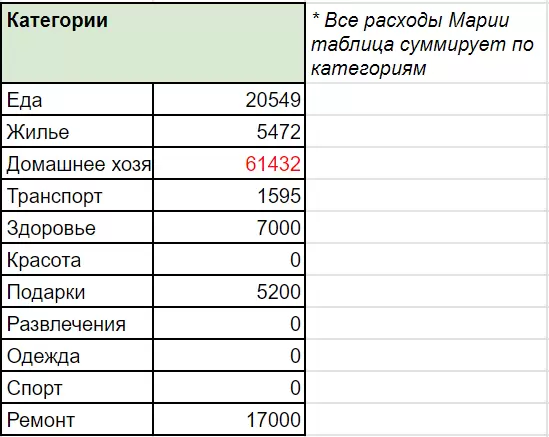

Категории появились в Машиной табличке со временем: в ее случае срабатывают «психологические» 5—10 тысяч рублей — если какие-то повторяющиеся расходы начинают превышать эту сумму, она объединяет их в категорию. Это помогает лучше планировать, а заодно замечать, на что утекают лишние деньги.

«Меня всегда ставило в тупик: вроде все было распланировано на месяц, а денег все равно не хватает. Выяснилось, что практически каждый месяц у кого-то день рождения — у друзей, коллег или родственников. Так у меня появилась категория в запланированных тратах — подарки. Стараюсь закладывать на них хотя бы 5 тысяч рублей в месяц», — делится Мария.

Похожая история вышла с такси. Заметив, что категория «Транспорт» заметно выросла (а как раз тогда сын пошел в новый детский сад, который был довольно далеко от дома), она решила вести учет по такси отдельно и стала откладывать на эту статью расходов больше денег.

В конце месяца Маша выделяет красным категории, которые получились слишком большими. Например:

Дальше помогают фильтры — если объединить все траты внутри категории, можно вспомнить, из чего она состояла, и решить для себя, нужно ли пересмотреть подход в следующем месяце.

Так могли бы выглядеть в таблице Марии расходы по слишком большой категории «Домашнее хозяйство». Расходы и цифры здесь взяты для примера.

Например, со временем Маша отказалась от клинера. Сумма на помощницу по дому получалась довольно большой, и из всех услуг она решила оставить только мытье окон.

Во всей системе с Excel самое сложное — соблюдать финансовую дисциплину: не забывать записывать расходы, каждый месяц проводить ревизию и планировать следующий месяц. А главное — не бросать. Но Мария говорит, что к этому привыкаешь.

Понравился текст? Вот короткая инструкция, как получать еще больше полезных материалов:

- Чтобы не пропустить новые статьи, подписывайтесь на нашу рассылку.

- Если вы только решили стать инвестором, то читайте наш гайд «С чего начать», где вы найдете ответы на все вопросы, и подписывайтесь на лайфхаки для новичков на канале в телеграме.

- Смотрите обучающие ролики на нашем канале на Ютубе.

- А чтобы еще лучше разбираться в инвестициях, подписывайтесь на наш аналитический канал.