Ликвидность, создаваемая основными центробанками, прежде всего ФРС, постепенно достигает укромных уголков облигационного рынка.

Например, в сегменте американского корпоративного долга с аналогичным FXRU уровнем кредитного риска и дюрацией, спреды к US Treasuries практически вернулись к уровню начала года (0,70%, против 0,62% в начале года (на 15.01) и 1,39% в разгар пандемии (15.03)).

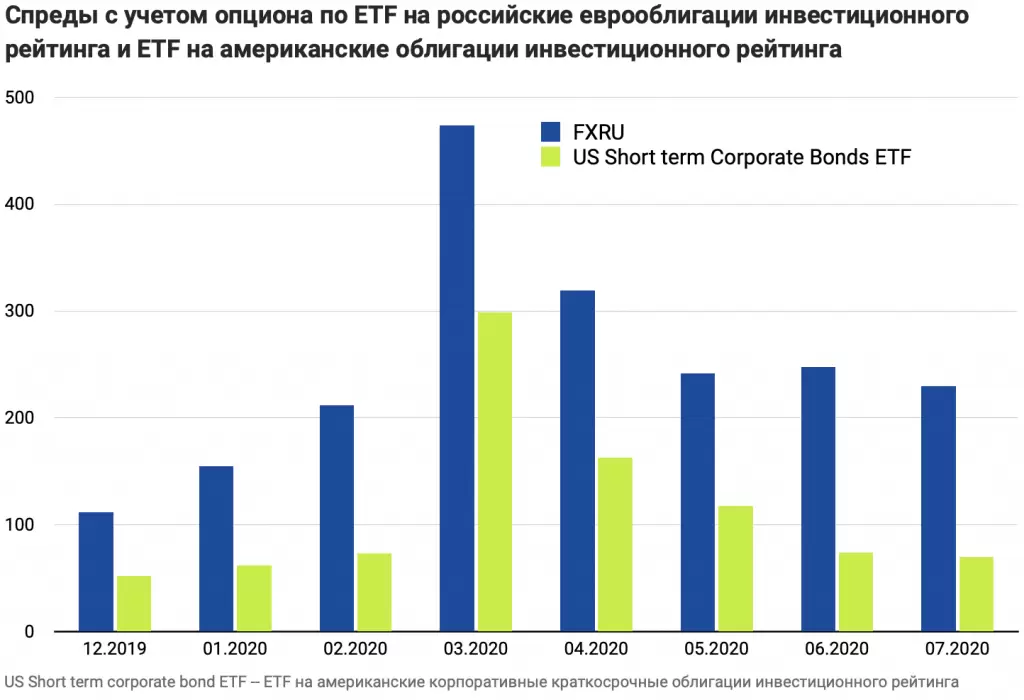

Одновременно ситуация по корзине FXRU еще далека от наблюдавшейся в начале года. OAS (спред в доходностях по сравнению с казначейскими бумагами — в данном случае отражает относительную дешевизну или дороговизну портфеля бумаг) сейчас находится около отметки 2,3% против 1,12% в начале года и 3,49% в разгар кризиса.

По мере дальнейшего распространения ликвидности в еврооблигационном сегменте стоит также ожидать дальнейшего сокращения спредов к американским казначейским бумагам — скорее всего на 1% до 1,3%. Если этот сценарий реализуется, то принимая во внимание дюрацию корзины облигаций, составляющую 2,3 для FXRU, ожидаемая доходность за счет переоценки инструмента до конца года обеспечит прибавку 2,3% к текущей доходности к погашению (YTM), которая сейчас находится на уровне 2,37%. Таким образом, справедливо ожидать, что доходность для инвесторов, покупающих сейчас FXRU, до конца года составит 7% в долл. в годовых терминах — совсем недурно на фоне нулевых ставок банковских вкладов.