Зарабатывайте больше в рублях! 17 августа на Московской бирже стартовали торги новым ETF от FinEx с тикером FXRD. Новый инструмент — почти «близнец» уже известного фонда FXFA, но с двумя ключевыми отличиями: фонд имеет рублевый хедж, и, в отличие от всех остальных фондов FinEx, FXRD предполагает регулярные выплаты дохода своим инвесторам (да, вы всё правильно поняли: FXRD выплачивает дивиденды). В этой статье — главные особенности нового ETF.

Рублевое хеджирование — дополнительная доходность за счет разницы ставок

FXRD — пятый ETF от FinEx, имеющий встроенный механизм рублевого хеджирования. Основная функция рублевого хеджа — защита от изменения курса валют. Для обеспечения такой защиты заключается валютный своп-контракт между фондом и банком-контрагентом на сумму активов или части активов фонда с автоматической пролонгацией. Проще говоря, доходность из долларовой переводится в рублевую.

Вместе с этим инвесторы в FXRD могут рассчитывать на дополнительную доходность за счет положительной разницы между рублевыми и долларовыми ставками. Особенно это актуально сейчас, когда Банк России активно ужесточает денежно-кредитную политику, повышая ключевую ставку, а ФРС пока сохраняет ставку на неизменном уровне. Больше разница в ставках — больше «добавка» к доходности.

Подробнее о хеджировании рассказываем в материале «ETF с валютным хеджированием: что, зачем и как это работает».

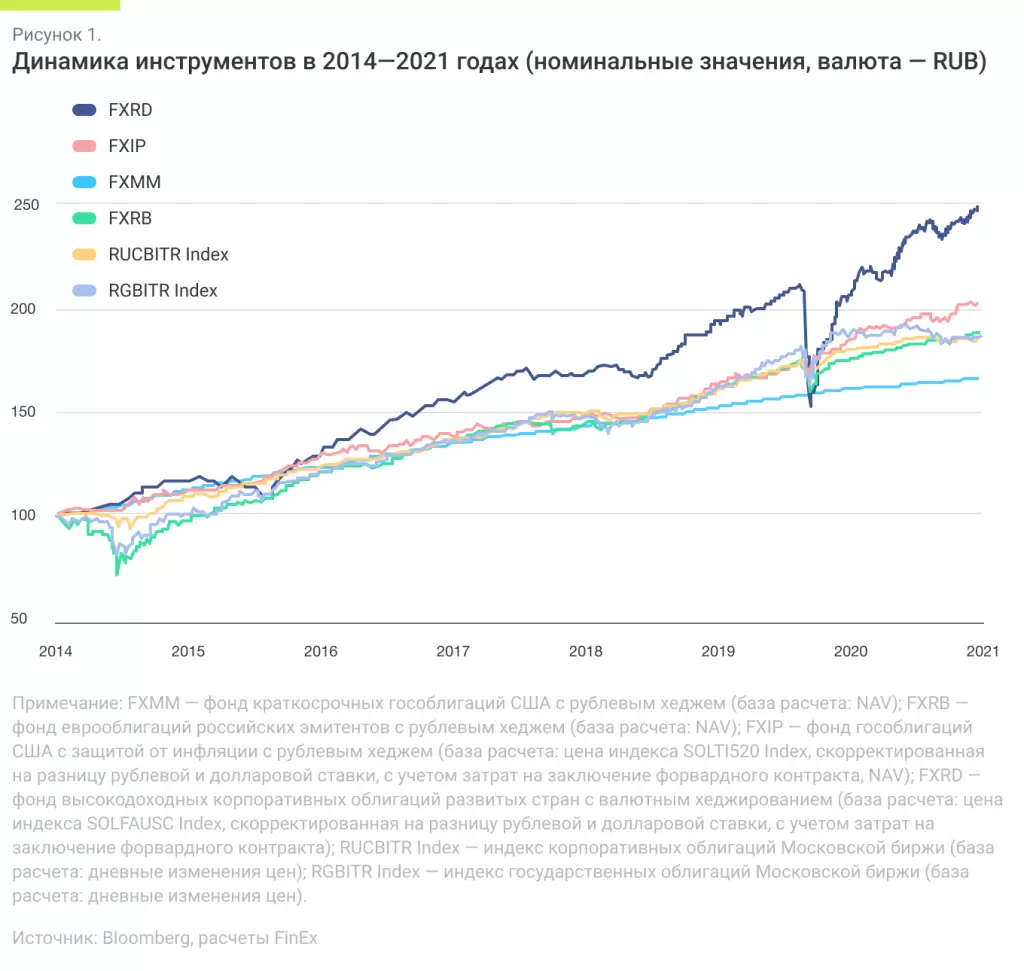

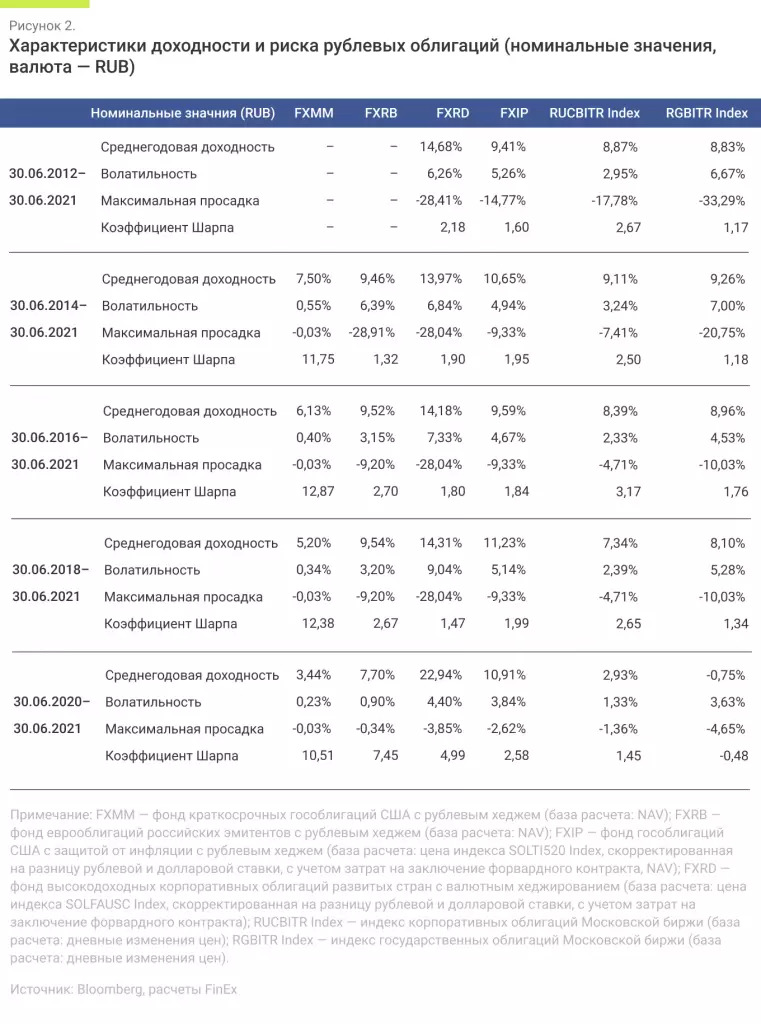

Как бы себя вел такой инструмент в прошлом? Мы пересчитали среднегодовую доходность, и она нас впечатлила: 14% за 7 лет! Подробнее о том, как именно считали, написали в обзоре.

Дивидендные выплаты — возможность получать стабильный и предсказуемый доход

Еще одна важная особенность FXRD — регулярные выплаты дивидендов два раза в год. FinEx использует прозрачный механизм расчета дивидендной доходности, которым могут воспользоваться инвесторы для расчета будущих выплат.

Полугодовой дивиденд будет рассчитан исходя из среднего уровня ключевой ставки ЦБ РФ за шесть месяцев до момента объявления дивидендов. Также к переменной части доходности добавится +150 базисных пунктов (1,5 процентного пункта) премии, отражающей спред между средней доходностью бумаг в составе портфеля облигаций и безрисковой долларовой ставкой (спред является постоянной величиной). Если Банк России сохранит ставку на текущем уровне до конца 2021 года, то размер первого дивиденда составит 8% в годовых терминах (если же поднимет до 7%, как сейчас ожидает рынок, то дивиденд подрастет до 8,25%). Это существенно выше, чем можно получить сейчас в среднем по депозиту: типичная ставка — 5,3%.

В аналитическом обзоре, посвященном новому фонду, мы приводим гипотетический расчет размера дивидендов на исторических данных. Среднегодовая дивидендная доходность за последние 1,5 года составила более 6,3%.

Состав фондов FXFA и FXRD

С момента запуска фонда FXFA 19 апреля 2021 года его состав поменялся 4 раза (ребалансировка индекса происходит на ежемесячной основе в последний рабочий день месяца). Рассмотрим основные изменения на конец июля.

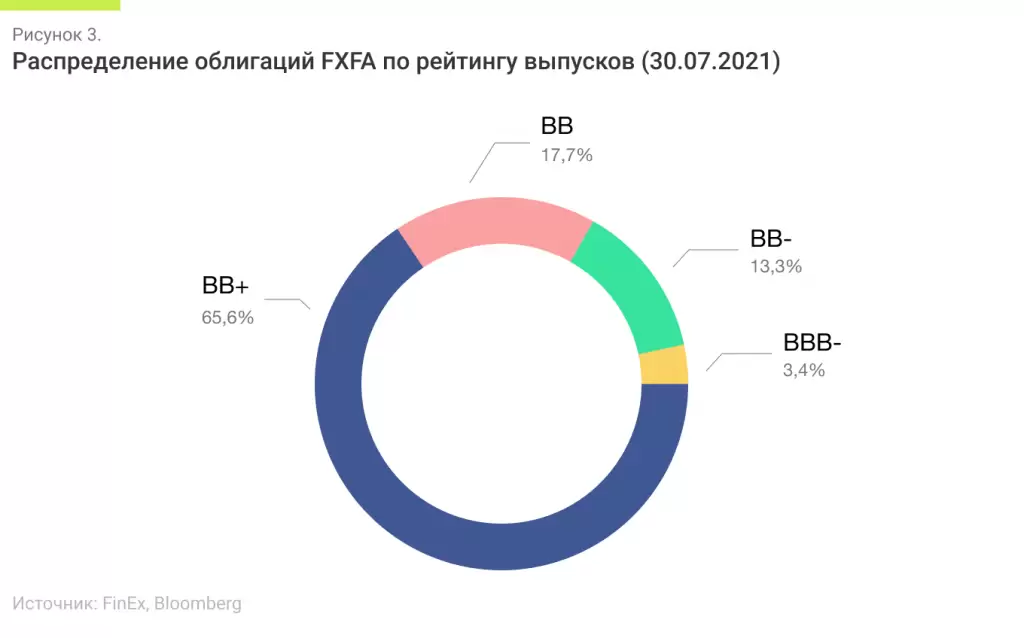

Состав фонда следует за индексом Solactive USD Fallen Angel Issuer Capped Index. Согласно методологии, в индекс могут входить исключительно компании развитых рынков, чей рейтинг за последние 5 лет был понижен с инвестиционного до спекулятивного. При этом в индекс не могут входить облигации с рейтингом, близким к «мусорному», т. е. ниже ВВ- (рисунок 3).

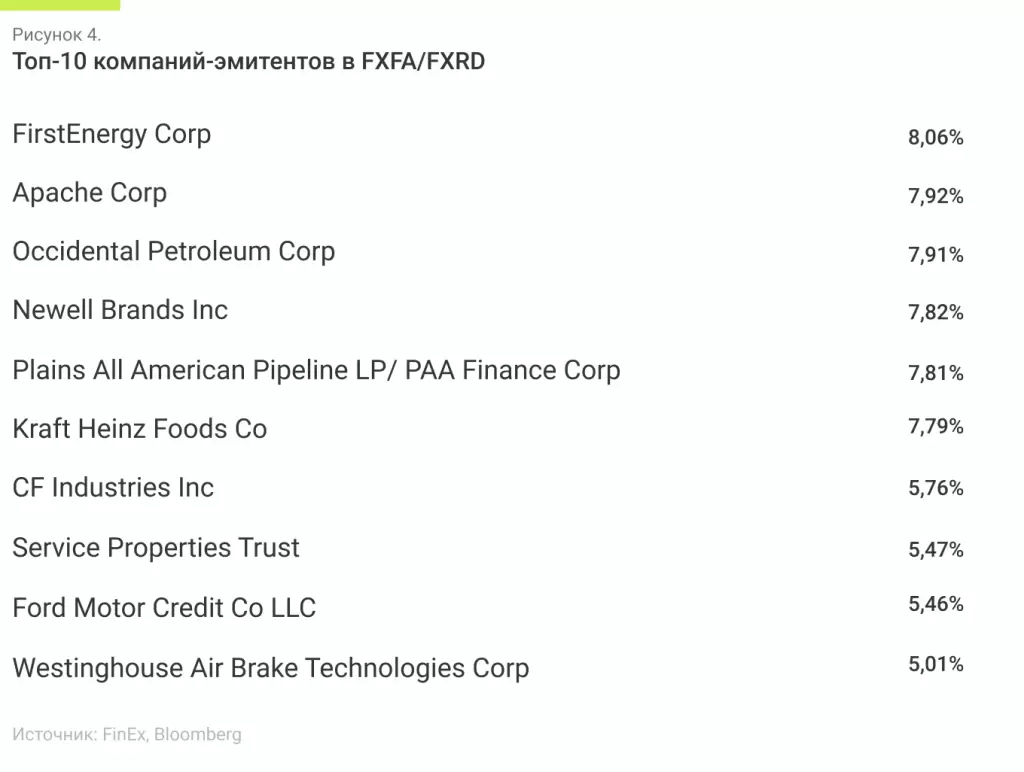

Методология индекса также накладывает ограничения на минимальный уровень ликвидности бумаг и срок до погашения. Так, объем выпуска должен быть больше 400 млн долл. США, а срок до погашения — больше 1 года. Благодаря этим ограничениям, в состав индекса и фонда входят выпуски облигаций крупнейших компаний США, таких как FirstEnergy, Apache, Occidental Petroleum, Kraft Heinz Foods и других. На топ-5 эмитентов (не выпусков) приходится почти 40% состава фондов FXFA/FXRD (рисунок 4). Для обеспечения наилучшей диверсификации методология индекса также предусматривает ограничение доли одной компании 8% процентами. Если при очередной ребалансировке доля одного эмитента в общем составе индекса превышает 8%, то вес этого эмитента ограничивается пороговым значением (8%), а избыточный вес распределяется пропорционально между остальными эмитентами. Процесс повторяется до тех пор, пока не останется ни одного эмитента с долей выше 8%. Схожую методологию взвешивания имеют и другие индекс-провайдеры, рассчитывающие облигационные индексы класса активов Fallen Angels.

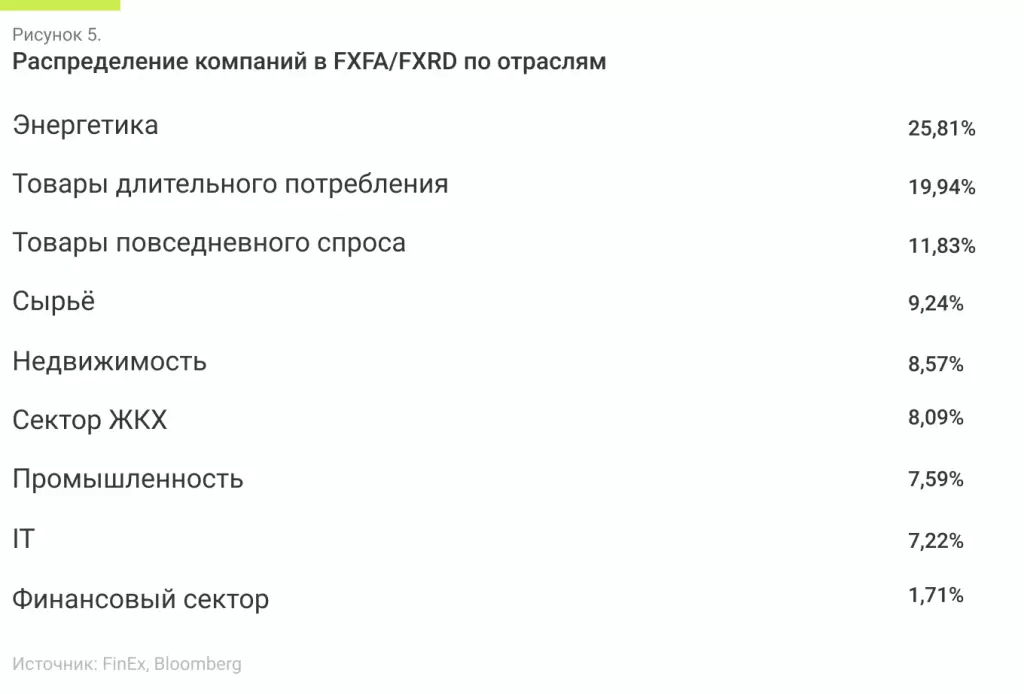

Четверть состава фондов FXFA/FXRD занимают компании энергетического сектора. Пятую часть — товары длительного потребления и почти 12% — товары повседневного спроса (рисунок 5). Это отрасли, которые, скорее всего, будут хорошо себя чувствовать в кризис, так что можно считать такие вложения защитными.

Подробнее о падших ангелах и методологии индекса Solactive USD Fallen Angel Issuer Capped Index, в соответствии с которым формируются фонды FXFA и FXRD, читайте в нашем аналитическом обзоре «Fallen Angels — почему именно этот сегмент рынка облигаций привлекает умных инвесторов». Подробнее о FXRD — в обзоре «В поисках рублевой доходности: разбираем новый фонд FXRD с выплатой дивидендов». В нем мы сравниваем новый фонд с банковским депозитом и рассказываем всё, что важно знать о дивидендной доходности.