17 декабря 2021 года на Московской бирже начались торги новым биржевым фондом от FinEx ETF — FXEM. В составе его индекса акции 387 компаний, TER фонда 0.7%. Фонд позволяет инвестировать в развивающиеся рынки, которые, по прогнозам крупных инвестиционных компаний, потенциально могут принести высокую доходность на горизонте 10 лет — на уровне 8,6% в долларах в среднем за год (для сравнения: аналогичный показатель по американскому рынку — 4,5%). Добавление этого важного класса активов в портфель позволит инвесторам получить преимущества глобальной диверсификации. В новом материале рассказываем, чем интересен новый фонд и какую долю он может занимать в портфеле инвестора.

Что изменит запуск FXEM

FXEM позволит инвесторам одним касанием, начиная с 75 рублей (примерно столько стоит 1 акция FXEM на момент запуска), разместить часть средств в акциях 380 компаний 15 развивающихся рынков. Фонд отслеживает индекс Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR, который ежеквартально ребалансируется. Правильнее всего смотреть на FXEM не изолированно, а в комплексе: использовать вместе с ним уже существующий ETF китайских акций FXCN и ETF индийских акций FXIN (FinEx ETF уже получил одобрение на запуск этого фонда в Ирландии и активно работает над завершением технических процедур для старта).

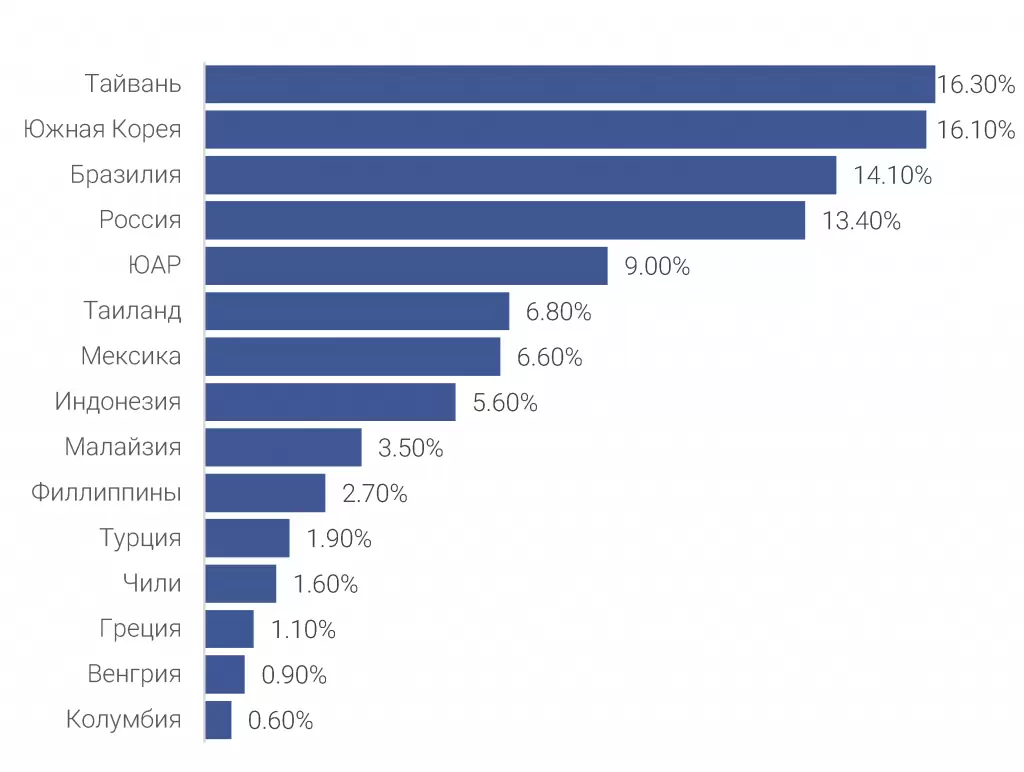

Наибольшую долю в индексе Solactive ex-Chindia занимают компании Тайваня (16,2%), Южной Кореи (16,1%) и Бразилии (14,1%). При этом вес акций Тайваня и Южной Кореи меньше, чем в стандартных индексах. К примеру, в индексе MSCI EM страновое распределение выглядит иначе, но стоит помнить, что в индексе MSCI представлены и Китай, и Индия, которых в новом фонде нет. Как мы показали в обзоре «FXEM на развивающиеся рынки: очередной «кирпичик» для строительства вашего глобального портфеля», если веса Китая и Индии в индексе MSCI EM равномерно поделить в пользу других стран (а также предусмотреть разумное ограничение максимальной доли страны в 15%), то страновое распределение будет очень похожим. Применение адекватных ограничений на доли стран в индексе — это распространенная во всем мире практика индекс-провайдеров, которая позволяет инвесторам сохранить преимущества диверсификации без перекосов в акции отдельных стран. Напомним, что эти перекосы не всегда могут быть оправданы, потому что сегмент развивающихся рынков, в отличие от DM, более разнородный, многие страны и компании в нем имеют слабый уровень публичности. Так что отсутствие ограничений по капитализации стран неизбежно спровоцирует концентрацию в тех рынках, которые в действительности могут оказаться не самыми большими. В то же время самостоятельно распределить доли с учетом ограничений — непосильная задача для инвестора. Именно поэтому мы считаем FXEM отличной возможностью вложиться в сегмент EM и воспользоваться всеми преимуществами диверсификации. Разумеется, вместе с FXCN (Китай) и в ближайшем будущем FXIN (Индия).

Страновое распределение индекса Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR

Источник: Solactive, Bloomberg, расчеты FinEx. Примечание: структура индекса на 10.12.2021

Россия в новом фонде представлена долей в 13,3%, при этом в составе индекса-бенчмарка FXEM есть лишь 11 российских компаний. Достаточно ли этого для покрытия экономики страны? Скорее всего, нет. Но этого достаточно, чтобы не слишком сильно увлекаться портфельным патриотизмом. Для любителей российского рынка может стать неплохим решением дополнение в виде FXRL, который отслеживает индекс РТС: фонд содержит более 40 эмитентов, что позволяет обеспечить дополнительную диверсификацию инвестиционного портфеля.

Российские компании в составе индекса Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR

Источник: Solactive, Bloomberg, расчеты FinEx. Примечание: структура индекса на 10.12.2021

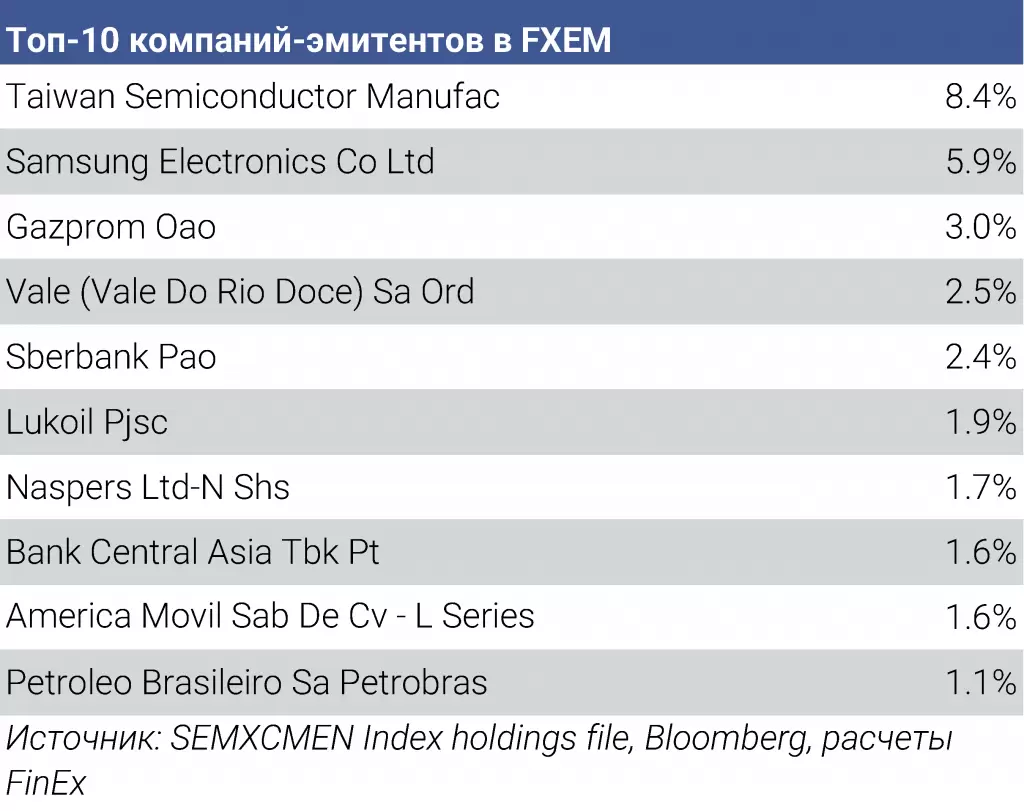

В число крупнейших компаний индекса входят Taiwan Semiconductor Manufacturing (8,4%) и Samsung Electronics (5,9%). Taiwan Semiconductor Manufacturing или TSMC — крупнейший в мире производитель полупроводников. Samsung Electronics — широко известная во всем мире южнокорейская группа компаний, основной бизнес которой связан с производством цифрового (высокотехнологичного) оборудования. В индексе также представлены такие крупные компании развивающихся рынков, как Газпром (3%), Vale (2,5%), Сбербанк (2,4%) и другие.

Топ-10 компаний-эмитентов в индексе Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR

Источник: Solactive, расчеты FinEx. Примечание: структура индекса на 10.12.2021

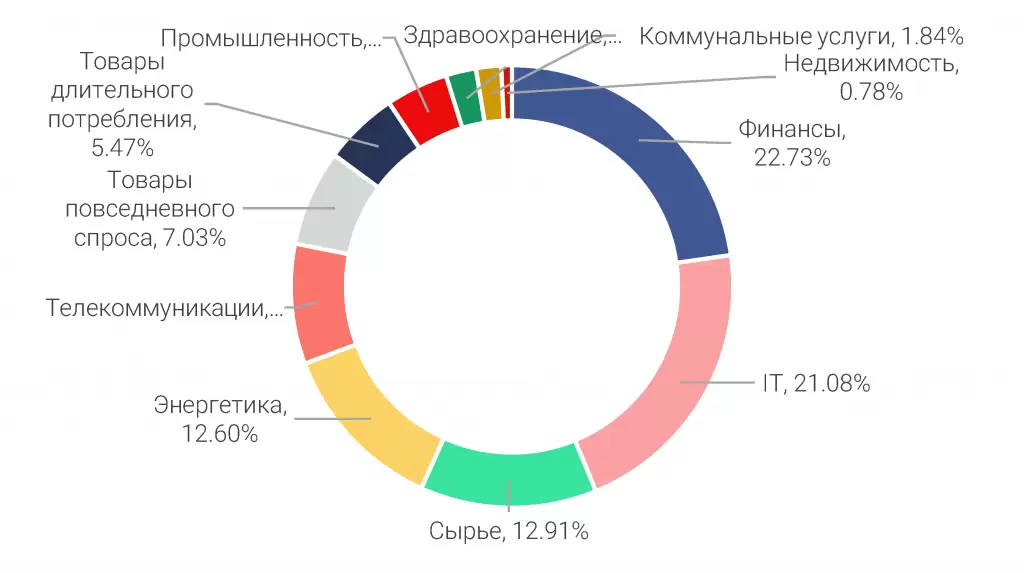

Отраслевое распределение индекса отражает направленность развивающихся экономик на традиционные для этого класса активов сектора. Лидируют финансовый сектор (22,7%), IT (21,1%), сырье (12,9%) и энергетика (12,6%).

Отраслевое распределение индекса Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR

Источник: Solactive, Bloomberg, расчеты FinEx. Примечание: структура индекса на 10.12.2021

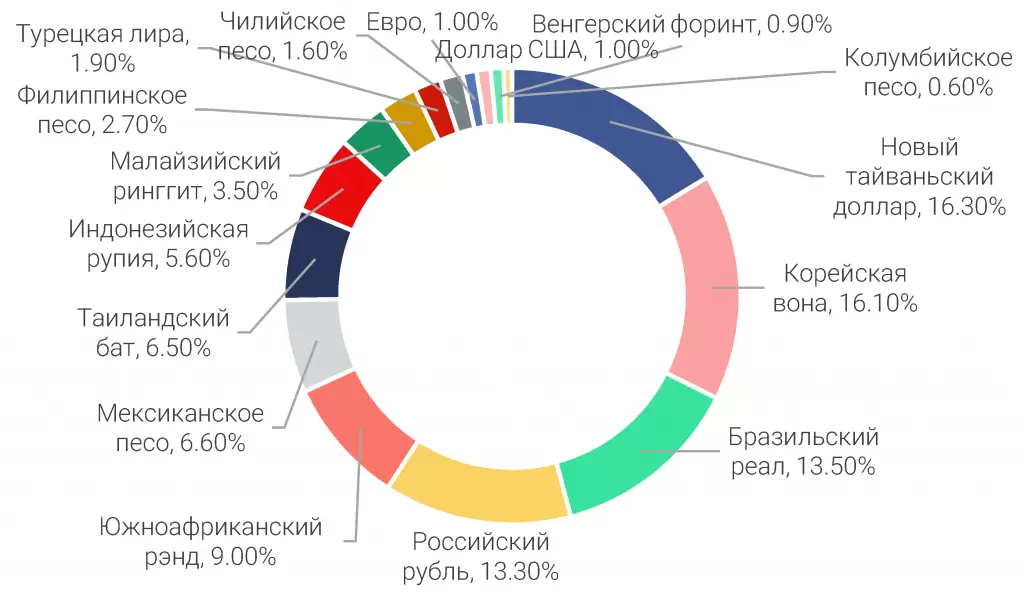

Помимо странового и отраслевого многообразия, FXEM диверсифицирован по валютам, в которых получают выручку входящие в его состав компании. Сам фонд номинирован в долларах, но за счет мультивалютного состава имеет дополнительные преимущества диверсификации.

Распределение компонентов индекса Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR по валютному составу

Источник: Solactive, расчеты FinEx. Примечание: структура индекса на 30.11.2021

Таким образом, новый фонд позволяет инвесторам вложиться в ранее недоступный класс активов, который поможет с помощью страновой и валютной диверсификации эффективно регулировать соотношение доходности и риска портфеля.

Несмотря на волатильность отдельных развивающихся рынков, инвестор в этот класс активов может быть уверен, что не окажется не у дел в случае роста развивающихся экономик в будущем и одновременного «застоя» развитых. А учитывая «потерянное десятилетие» для большинства EM, вполне вероятно, что после изолированного бума на рынке США «маятник» роста приведет к опережающей динамике развивающихся рынков.

Зачем нужны в портфеле развивающиеся рынки

Диверсификация. Долгосрочному инвестору, который сфокусирован на получении надежного результата на длительном горизонте, важно использовать в инвестиционном портфеле активы с низкой исторической корреляцией. Чтобы этого добиться, необходимо формировать портфель из разных классов активов. Мы уже писали ранее о фундаментальном исследовании 1986 года, проведенном Бринсоном, Худом и Бибауэром (а также Скоттом и др. в 2017 году), которое показывает, что изменчивость диверсифицированного портфеля, его волатильность на 91,1% объясняется распределением активов и только на 8,9% — другими факторами (выбор отдельных бумаг и маркет-тайминг). Так вот акции развивающихся рынков — это один из ключевых классов активов с важными и полезными свойствами для долгосрочного портфеля (низкая корреляция с акциями США и других рынков, высокая ожидаемая доходность и прочее). В общем, у инвесторов нет причин игнорировать его в глобальном распределении.

Динамика индекса FXEM схожа с MSCI EM Index. Мы сравнили динамику индексов Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR и MSCI EM Index NTR, а также вычислили их корреляцию за последние 15 лет (максимально длинный исторический период с момента начала расчета индекса Solactive).

Сравнительная динамика индексов MSCI EM Index NTR и Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR, USD

Источник: Bloomberg, расчеты FinEx

Отметим, что, несмотря на отсутствие крупнейших экономик в составе Solactive (будь они в составе, отставания бы не наблюдалось), этот индекс по динамике очень схож с известным индексом развивающихся рынков MSCI EM. Корреляция дневных доходностей базового индекса FXEM и MSCI EM за последние 15 лет — 0,96.

Инвестору будет полезно ознакомиться со всеми особенностями EM, о которых мы писали в статье и обзоре. Стоит помнить, что акции развивающихся стран — достаточно волатильный актив (за последние 3 года среднегодовая волатильность MSCI EM составила 16,8%, Solactive GBS China — 22,6%, Solactive EM ex-Chindia — 18,2%), но он имеет и ряд преимуществ, которые мы ранее подробно обсуждали (диверсификация, перспективы роста и низкие стоимостные оценки).

Какую долю портфеля можно выделить под развивающиеся рынки

Есть много аргументов в пользу того, чтобы добавить EM в большинство портфелей долгосрочных инвесторов (с учетом склонности к риску). Итак, важный вопрос: как понять, какую долю в портфеле следует отвести развивающимся рынкам.

Взвешивание по капитализации. Первый (и самый популярный) способ это сделать — посмотреть на глобальное распределение капитализации фондовых рынков. Ориентиром для этого может служить глобальный индекс MSCI ACWI. По данным на начало декабря 2021 года, на развивающиеся рынки в ACWI приходится около 12%. При этом половину этого распределения занимают лишь две страны — Китай (4%) и Индия (2%)!

Подробнее о том, как собрать глобально диверсифицированный портфель из фондов FinEx в соответствии с подходом «взвешивание по капитализации», можно почитать в нашем Путеводителе страновых ETF.

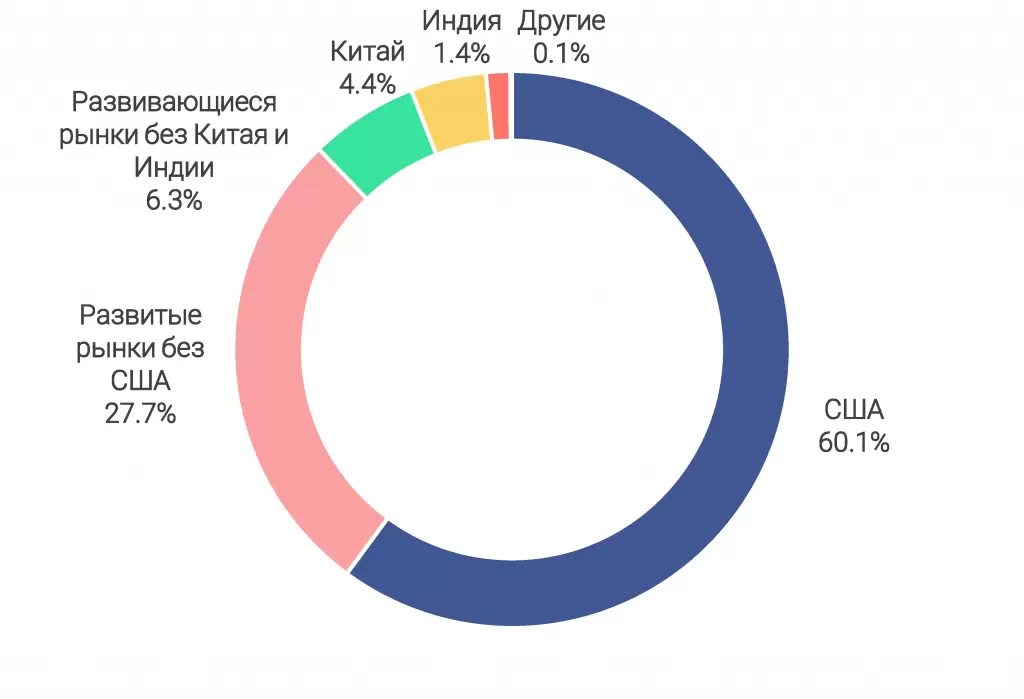

Распределение по капитализации рынков в iShares MSCI ACWI ETF, %

Источник: Bloomberg, расчеты FinEx. Примечание: для определения развитых и развивающихся рынков использовалась классификация Solactive (Solactive Country Classification Framework)

Взвешивание по ВВП. Существует и другой подход — распределение активов в соответствии с долей каждой страны или группы стран в мировом ВВП. По последним данным, на развивающиеся рынки в мировом номинальном ВВП в долларах приходится 34 или 46% по паритету покупательной способности (МВФ, июнь 2021). Но важно понимать, что страновая классификация МВФ может отличаться от принятых критериев индекс-провайдеров. Например, в расчет 34% и 46% от мирового ВВП входят лишь 20 стран, среди которых по классификации МВФ все еще присутствует Польша, отнесенная Solactive и FTSI к числу развитых.

Если верить данным Morgan Stanley, то на развивающиеся рынки приходится порядка 39% мирового ВВП, то есть почти в 3 раза больше, чем на них выделяется в MSCI ACWI. Справедливо ли выделять такую большую долю портфеля под этот класс активов? Попробуем разобраться.

Аналитики Morgan Stanley предлагают сделать ряд корректировок в исходной доле ВВП развивающихся рынков. Так, по их мнению, можно внести поправку на низкую долю акций в свободном обращении (около ⅓ от первоначальной доли). Но даже с этой корректировкой требуемая доля развивающихся рынков в портфеле — 26%, что все еще намного больше, чем предлагает «взвешивание по рыночной капитализации». Тогда авторы обзора «How Much to Own?» делают еще одну поправку, предполагая, что многие инвесторы имеют косвенную аллокацию в развивающихся странах через компании развитых рынков, которые получают доход в странах ЕМ. Таким образом, окончательная доля развивающихся рынков в соответствии с ВВП (со всеми поправками) составляет 16,6%. И это все равно больше, чем находится в среднем портфеле! База данных EPFR, состоящая из 346 фондов, к примеру, оценивает долю развивающихся рынков в глобальных портфелях на уровне 6,4%. У Morningstar этот показатель чуть выше — 7%, а самая большая база 1406 глобальных фондов eVestment свидетельствует о наличии в среднем 8% в акциях развивающихся рынков (все данные взяты из материала Morgan Stanley).

Портфельная оптимизация. Третий подход к выявлению необходимой доли развивающихся рынков в портфеле — анализ исторических данных и оптимизация в соответствии с современной портфельной теорией (MPT). Концепция предполагает поиск таких весовых значений классов активов, при которых инвестор сможет получить максимальную ожидаемую доходность каждого из них с учетом его толерантности к риску. Используя месячные данные доходности индексов MSCI за последние 32 года, аналитики Morgan Stanley обнаружили, что оптимальный портфель акций должен на 27% состоять из акций развивающихся стран и на 73% из развитых стран. Однако некоторые инвесторы считают, что ожидаемая доходность EM будет завышена, если использовать данные начиная с 1988 года, поскольку этот период традиционно рассматривался как «очень благоприятный для акций EM». Есть и те, кто с этим не согласен, указывая на то, что тот же период включал в себя множество кризисов на развивающихся рынках (Мексика, Россия), а также последствия мирового финансового кризиса, которые негативно повлияли на доходность акций стран EM.

Коэффициент информации портфеля, состоящего из развитых и развивающихся рынков

.webp)

Примечание: коэффициент информации измеряет доходность портфеля по сравнению с эталонным индексом относительно волатильности портфеля. Чем выше коэффициент, тем выше риск-скорректированная доходность (следовательно, распределение более эффективно)

Если расширить исторический период и использовать данные с 1925 года, то оптимальная доля развивающихся рынков в портфеле увеличится до 37%. Таким образом, анализ трех подходов указывает на то, что инвестору следует отводить на развивающиеся страны в своем портфеле от 13 до 39%.

Учитывая тот факт, что большинство портфельных стратегий (EPFR, Morningstar, eVestment) отводят на развивающиеся рынки менее 10%, аналитики Morgan Stanley напрямую говорят, что ответ на вопрос «сколько развивающихся рынков держать в портфеле» должен звучать примерно так: «чем больше, тем лучше». По целому ряду фундаментальных и структурных причин этот ответ редко был более верным, чем сейчас

Российские инвесторы могут выбрать любой из трех подходов к определению индивидуальной доли развивающихся рынков в своем портфеле или даже изобрести собственный — с помощью нашего Конструктора портфеля. Однако важно убедиться, что эта доля соответствует риск-профилю и горизонту инвестирования.

Что еще почитать