Концепция универсального портфеля всегда вызывала у инвесторов огромный интерес — и, хотя существование универсального портфеля, как и философского камня, не доказано и противоречит законам природы, инвесторы хотят верить в существование портфеля для каждого. В этой статье мы собираем «философский портфель» из FinEx ETF.

Желание найти «единое решение» вполне естественно. Инвестировать — это принимать решения, часть из которых приводят к не самым приятным последствиям. Большинству из нас трудно принять возможность или, что еще хуже, факт инвестиционных потерь. Нам сложно определиться с финансовыми целями и инвестиционным горизонтом.

Как действовать правильно, все вроде бы знают: создать подходящий инвестиционный портфель, а потом стоически сносить волатильность, лишь время от времени перебалансируя портфель. Легко сказать. Когда профессионального финансового советника рядом нет, некому оказать психологическую помощь инвестору. А значит, многие инвесторы обречены на метания: их действия зависят от того, куда идет рынок в данный момент. И начинаются метания: терпеть? Сбежать с рынка? Терзаться от возможных рисков или упущенных возможностей?

Именно для таких «сомневающихся» инвесторов финансовые профессионалы создают универсальные портфельные решения, знакомые под названиями «ленивый» (lazy), «вечный» (permanent) или «сбалансированный» (сбалансированный). Конечно, такие решения далеко не на все 100% отвечают целям и задачам частных инвесторов. По-хорошему каждый портфель должен быть «подогнан» под готовность принимать риск инвестора, быть индивидуальным. И все же универсальные решения благодаря своей относительной устойчивости в тяжелые времена позволяют инвесторам справиться с эмоциями и, как следствие, избежать потерь, связанных с низкой инвестиционной дисциплиной.

Инвесторы в FinEx ETF так же, как и любые другие инвесторы, нуждаются в подобном инвестиционном решении — именно по этой причине мы решили предложить следующий универсальный портфель, состоящий на 60% из акций (развитых и развивающихся рынков) и на 40% из облигаций и золота: FXWO — 60%, FXRB — 30% и FXGD — 10%. Мы приводим эти пропорции для примера — обсуждение не является индивидуальной инвестиционной рекомендацией.

Преимущества решения:

- возможность получения долгосрочной положительной реальной доходности инвестиций;

- валютная диверсификация — как за счет вложений глобального фонда акций в активы, номинированные в USD, GBP, RUB, AUD, JPY, RUB и EUR, так и захеджированного в рубли портфеля из корпоративных еврооблигаций российских корпораций;

- страновая диверсификация — США, Германия, Великобритания, Япония, Китай, Австралия и Россия;

- диверсификация между классами активов — акции, облигации и товары.

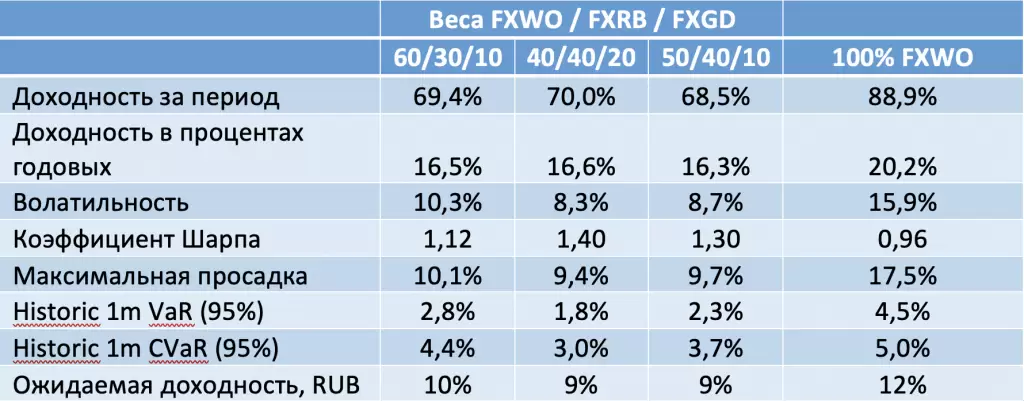

Мы провели бэктестинг (анализ поведения в прошлом) представленного портфеля наряду с аналогичными портфелями, отличающимися распределением весов между фондами на горизонте 2,5 года (с момента старта расчета Solactive Global Equity Large Cap Select Index, лежащего в основе FXWO), а также оценили их основные параметры — доходность, волатильность, максимальную просадку (maximum drawdown) и исторические 1 month 95% VaR, CVaR.

Бэктестинг — это тестирование стратегии на исторических данных. Используется для проверки результативности тех или иных торговых идей. Для этого берутся исторические данные по выбранным инструментам или их аналогам и анализируются в соответствии с выбранной стратегией. Временной период может варьироваться в зависимости от целей и зависит только от доступности данных.

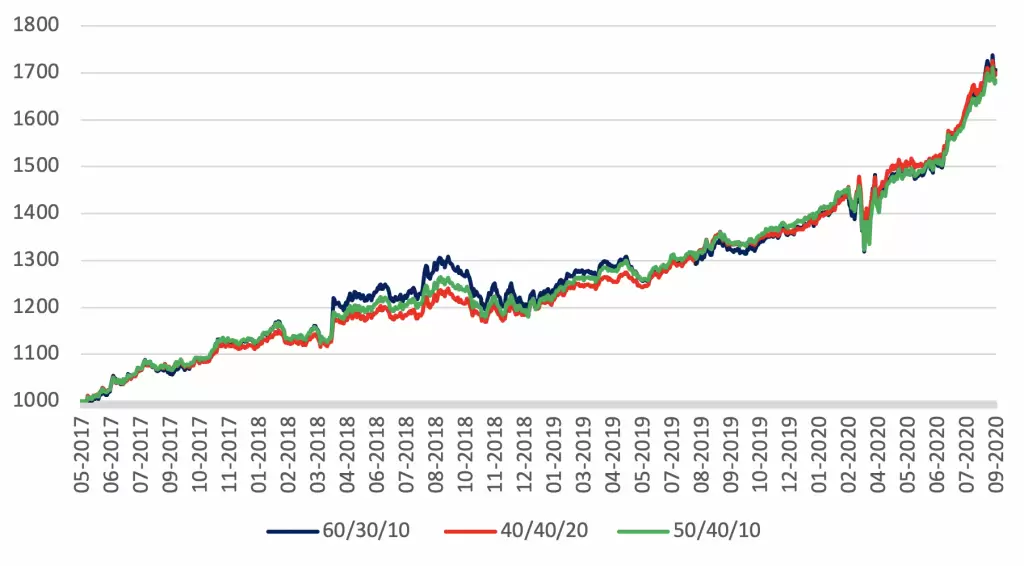

Рисунок 1. Историческая динамика 1000 рублей, вложенных в «вечные» портфели

Источник: Bloomberg, расчеты FinEx

Показатель 1 month 95% Value at Risk (VaR) показывает уровень потерь, которые могут возникнуть за месяц с вероятностью 5%, C (Conditional) VaR представляет собой среднее значение 5% худших исходов.

Сводная статистика по портфелям в сравнении с глобальным рынком акций

Источник: Bloomberg, расчеты FinEx, динамика портфелей и все расчеты представлены в рублях. Период расчета с 11.05.2017 по 10.09.2020

Как нетрудно заметить, инвесторы получают большую компенсацию за риск в «вечных» портфелях, составленных из FinEx ETF. Естественно, это происходит за счет отказа от части доходности — историческая доходность портфеля составила около 16% против 20% для портфеля, составленного исключительно из акций. Одновременно максимальная просадка для таких портфелей значительно ниже характерной для вложений исключительно в акции, так как золото и еврооблигации с рублевым хеджем выступают естественным хеджем и добавляют портфелю стабильности.

Действительно, так называемые вечные портфели, построенные с использованием фондов FinEx, дают лучшее соотношение риска и доходности по отношению к аллокации исключительно в акции. В дополнение к этому за счет использования глобального фонда в основе портфеля инвесторы получают диверсификацию не только по классам активов, но и по странам и валютам, что является важной отличительной чертой вечных портфелей FinEx ETF. Что в итоге? Возможность для создания вечных, сбалансированных, ленивых — да практически любых портфелей у российского инвестора есть. Для этого достаточно воспользоваться биржевыми фондами от FinEx ETF.

Составить портфель можно в Конструкторе: он покажет прошлую и будущую доходность, а также коэффициенты вариации, Шарпа и Сортино, максимальную просадку.

Еще в рубрике «Портфель»

Инвестируем 150$ на учебу ребенку

Куда вложить 50 000 руб: вечный портфель с FXWO и FXRB

Американские акции с T-bills или еврооблигациями