Инвестировать в сектор недвижимости можно не только с помощью покупки «реальных бетонометров» или закрытых ПИФов. Инвесторы также могут вложиться в специализированные компании сектора недвижимости — REIT. Мы начинаем серию публикаций об этом инструменте. Сейчас расскажем, как устроены REIT и в чем их особенность.

REIT, или инвестиционные трасты (фонды) недвижимости, — это компании, которые владеют и, как правило, управляют приносящей доход недвижимостью. Основную часть их прибыли составляют арендные платежи.

Чтобы получить статус REIT, компании должны соответствовать ряду требований. Большинство из них торгуются на крупных фондовых биржах.

1. В чем главные особенности REIT

REIT позволяют любому инвестору вложиться в портфель активов недвижимости так же, как он вкладывает средства в другие отрасли — через покупку акций отдельных компаний или через биржевой фонд (ETF).

Инвесторы REIT получают существенную долю от дохода компании. Для сравнения: средняя дивидендная доходность акций S&P 500 составляет около 2%, в то время как для REIT она в два раза больше — 4%.

Почему REIT выплачивают такие высокие дивиденды? Здесь есть две причины:

- REIT обязаны выплачивать акционерам 90% налогооблагаемого дохода.

- REIT не платят налог с прибыли.

Как показало исследование Morningstar, если инвестор добавит 10% REIT к своему портфелю из акций, облигаций и денежных средств, то его доходность увеличится на 0,3 процентных пункта. В портфеле с фиксированным доходом та же доля REIT позволяет снизить риск на 1 процентный пункт. Неудивительно, что сегодня 145 миллионов американцев инвестируют в REIT — через взаимные инвестиционные фонды и ETF.

REIT входят в индексы S&P 500 и Russell 2000 и составляют соответственно около 3% и 8% от их рыночной капитализации. Есть и отдельный индекс, который отслеживает динамику REIT — FTSE Nareit All Equity. В феврале 2020 года, по данным Nareit, он достиг пика доходности и обогнал S&P 500 и Russell 2000.

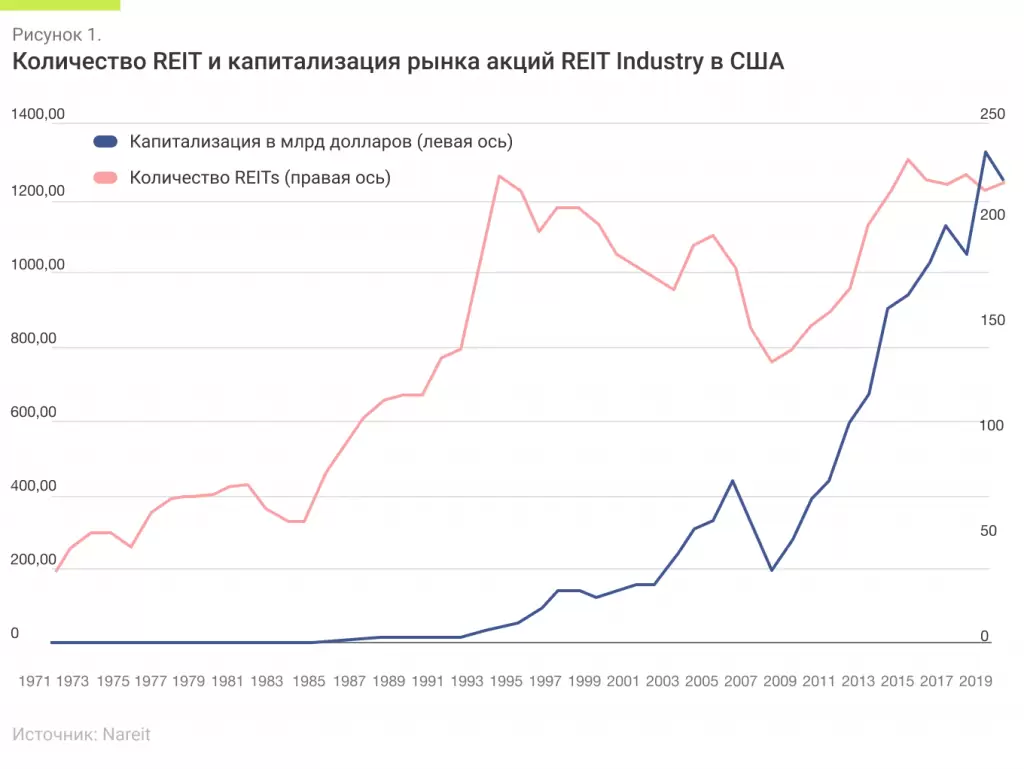

REIT всех типов владеют активами на более чем 3,5 трлн долларов по всей территории США. При этом активы публично торгуемых REIT составляют примерно 2,5 трлн долларов, сюда входят более 500 000 объектов собственности. На конец 2020 года рыночная капитализация REIT, которые зарегистрированы в США, составляла более 1,24 триллиона долларов.

2. Какие компании могут получить статус REIT

Не любая компания, которая инвестирует в недвижимость, может называться REIT. Чтобы получить такой статус, фонд должен отвечать определенным положениям Налогового кодекса (IRC), в том числе:

- инвестировать не менее 75% своих активов в недвижимость;

- получать не менее 75% своего дохода из таких источников, как доход от аренды, выплаты по ипотеке, плата за управление третьим лицам или других источников, связанных с недвижимостью;

- выплачивать не менее 90% налогооблагаемой прибыли в виде дивидендов акционерам каждый год;

- быть юридическим лицом, которое подлежит налогообложению как корпорация. Компания должна управляться советом директоров или попечителями и иметь минимум 100 акционеров;

- обеспечивать такое распределение акций, при котором не более 50% акций REIT могут принадлежать пяти или меньшему количеству акционеров. На практике доля отдельного инвестора обычно ограничивается 10%.

Почему же компании соглашаются выполнять все эти требования, чтобы относить себя к REIT? Из-за особенностей налогообложения: REIT не платят налог на прибыль вне зависимости от ее размера.

В большинстве случаев прибыль компаний, которые выплачивают дивиденды, фактически облагается налогом дважды. Сначала сама компания платит корпоративный налог на прибыль до выплаты дивидендов по ставке 21% на 2021 год, а потом акционеры оплачивают налог на дивиденды на индивидуальном уровне. REIT облагаются налогом только на индивидуальном уровне, хотя ставка его может быть несколько выше, чем в среднем по акциям, а структура сложнее. Но в любом случае REIT находятся в выигрышном положении и изначально распределяют больший объем прибыли.

3. Какие бывают REIT

REIT инвестируют в разные типы недвижимости, в их числе офисы, отели, больницы и инфраструктура. Однако в первую очередь все REIT делятся на долевые (equity REIT) и ипотечные (mortgage REIT или mREIT). Между ними большая разница:

- Долевые фонды владеют и/или управляют недвижимостью, которая приносит доход. Большинство из них — публично торгуемые фонды. Их называют классическими REIT или просто REIT.

- Ипотечные REIT (Mortgage REIT) инвестируют в ипотечные кредиты, ценные бумаги с ипотечным покрытием и в другие активы, связанные с ипотекой. Их прибыль строится на разнице между затратами по займам и процентным доходом, который выплачивается по ипотеке. Эти компании сильно отличаются от «классических» REIT — по сути, они даже не относятся к сектору недвижимости. В этой статье мы не будем касаться ипотечных REIT.

Существуют и гибридные формы компаний: они инвестируют как в недвижимость, так и в ипотечные активы, однако их на рынке очень мало.

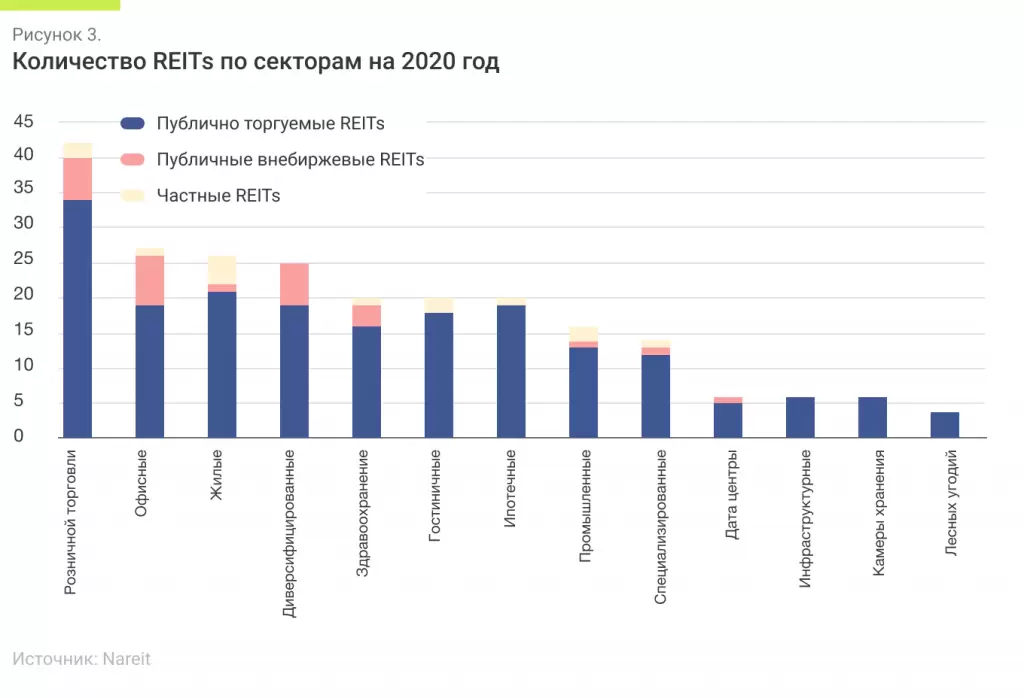

Есть еще публичные внебиржевые REIT, которые зарегистрированы Комиссией по ценным бумагам (SEC), но не торгуются на национальных фондовых биржах, а также частные REIT — фонды или компании, освобожденные от регистрации Комиссии по ценным бумагам и не торгующиеся на биржах. Такие бумаги обычно доступны только институциональным инвесторам.

.webp)

REIT инвестируют в разные типы недвижимости. Как правило, компания специализируется на одном секторе, однако может держать в портфеле и несколько типов собственности, что встречается реже.

Торгуемые на бирже REIT принято относить к одному из 11 секторов рынка:

- жилые (в том числе квартирная недвижимость);

- офисные;

- промышленные;

- медицинские;

- складские объекты — камеры хранения и складские помещения (self-storage REIT);

- компании, которые владеют лесными территориями и зарабатывают на продаже древесины и связанных продуктов; точки розничной торговли;

- инфраструктурные;

- гостиничные — они владеют крупными отелями и получают дополнительную прибыль от ресторанов и других объектов на их территории;

- владеющие дата-центрами;

- диверсифицированные — распоряжаются несколькими видами недвижимости;

- специализированные REIT, к ним можно отнести другие компании, которые инвестируют в специализированные секторы, такие как образовательные учреждения, тюрьмы и прочие.

4. Как пандемия коронавируса повлияла на REIT

Пандемия оказала серьезное влияние на REIT: отели пустовали без туристов, торговые центры прекращали работу, спрос на жилую недвижимость в городах снижался. Однако не все секторы одинаково отреагировали на изменения в экономике и повсеместную изоляцию. Например, с развитием онлайн-торговли спрос на торговые склады вырос, а с ростом объема электронной информации и разворачиванием технологии 5G стали очень востребованы центры обработки данных и инфраструктурные объекты. Так что для грамотного вложения в REITs важна диверсификация — например, через ETF.

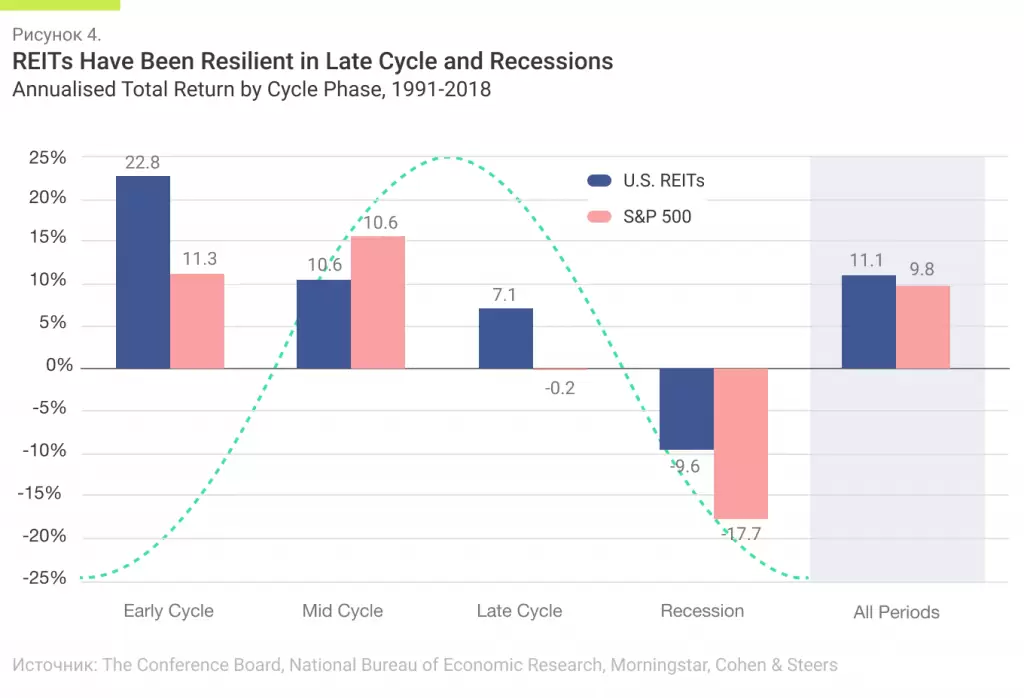

На сегодняшний день, согласно исследованиям Cohen & Steers, основным драйвером роста рынка REITs будет восстановление экономики. Здесь стоит отметить, что на ранних этапах восстановления REIT исторически показывали самую высокую доходность, как в абсолютном выражении, так и по отношению к более широким акциям. С начала 1990-х годов американские REIT приносили в такие периоды в среднем около 23% годовой доходности по сравнению с чуть более 11% для S&P 500.

Как считают эксперты PWC, пандемия не создала новых трендов в сфере недвижимости, она лишь ускорила и несколько изменила направление уже существовавших ранее тенденций на рынке REIT. Восстановление экономики и повсеместная вакцинация, которая способствует свободному перемещению внутри стран и между ними, позволят REIT не только вернуться на доковидный уровень, но и продолжить рост в долгосрочной перспективе. Однако если наиболее пострадавшие от пандемии секторы REIT могут стать лидерами в период открытия экономики, то выигравшие от самоизоляции сектора недвижимости могут не удержать показанных темпов роста. Такая ситуация на рынке лишний раз доказывает необходимость диверсификации вложений в недвижимость. Как этого можно добиться, расскажем в следующем материале.