Мы обновили формат Монитора рисков. Не всем удобно изучать версии в PDF-формате и вчитываться в суть изменений.

Перед вами «облегченная» версия Монитора рисков. В ней меньше текстовой составляющей и длинных выводов. Здесь вы увидите самое главное — визуальное обновление данных и результаты анализа.

Напишите нам, что вам понравилось в новом формате и какие появились вопросы.

I. Риск волатильности

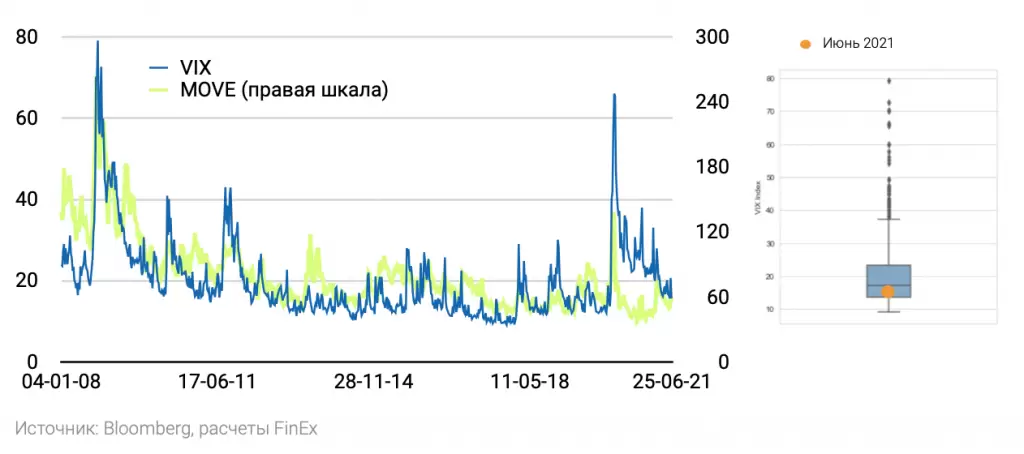

Основными показателями, отражающими динамику систематического риска на американском рынке, служат индексы Chicago Board Options Exchange Volatility Index (VIX)и Merrill Option Volatility Expectations (MOVE)©. Индекс волатильности (VIX Index) отражает ожидания рынка относительно будущей волатильности, полученные на основе цены опционов на индекс S&P. Схожим показателем, отражающим волатильность на рынке облигаций, является MOVE Index, рассчитываемый Merrill Lynch. Он отслеживает волатильность опционов на Treasury Bills.

График 1. Вмененная волатильность и десятилетнее распределение ее значений

II. Корреляция фондов FinEx

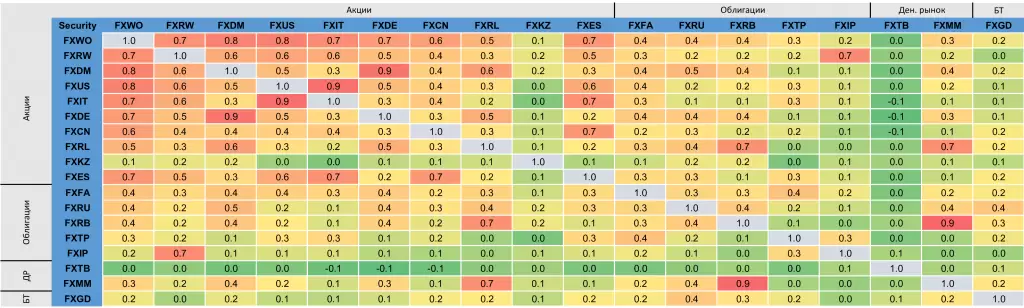

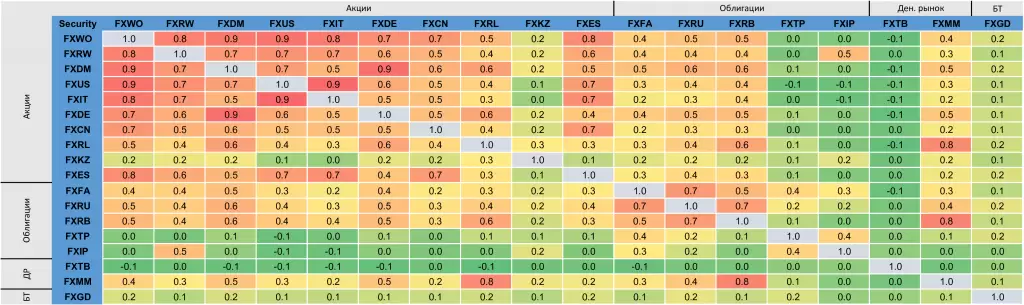

Корреляция является одним из важнейших показателей для построения диверсифицированного портфеля, поскольку отображает статистическую взаимосвязь изменения динамики цен двух активов. В силу того, что корреляция фондов может меняться с течением времени вслед за ситуацией на мировых рынках, мы представляем данные по фондам FinEx ETF за один и три года в рублях и долларах. Корреляция измеряет степень зависимости двух активов друг от друга и выражается числом от -1 до 1. Чем ближе корреляция к единице, тем более сонаправлено ведут себя активы. И наоборот, чем ближе корреляция к минус единице, тем более они разнонаправлены. Если же корреляция близка к нулю, то рассматриваемые активы никак друг с другом не взаимосвязаны (другими словами, движение одного актива не может объяснять движение другого). Красным обозначена сильная корреляция, зеленым — слабая. Для расчета корреляций по FXWO за три года использовались значения Solactive Large Сap Select Index. Ценовые значения отслеживаемых индексов также применялись к фондам FXDM, FXFA (FinEx Fallen Angels UCITS ETF), FXTP (FinEx US TIPS UCITS ETF).

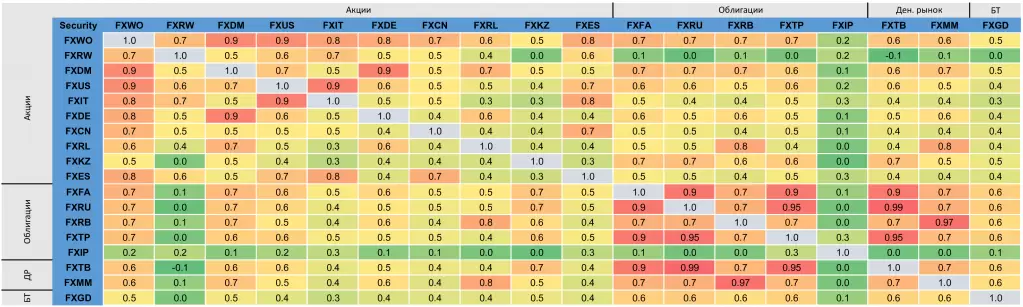

Таблица 1. Корреляция фондов FinEx за 1 год в USD

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx (июнь 2020 — июнь 2021)

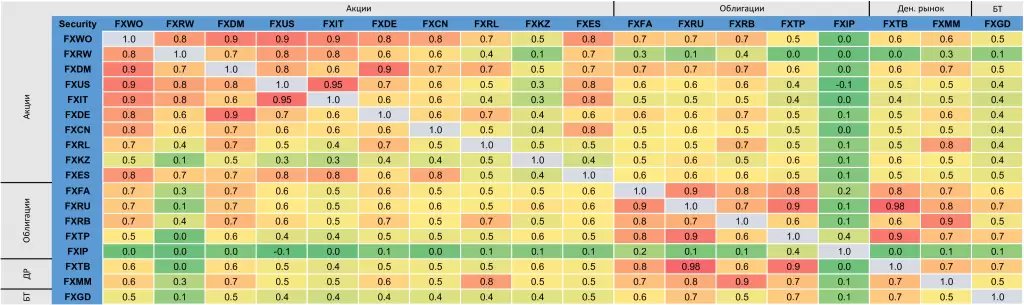

Таблица 2. Корреляция фондов FinEx за 3 года в USD

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx (июнь 2020 — июнь 2021)

Таблица 3. Корреляция фондов FinEx за 1 год в RUB

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx (июнь 2020 — июнь 2021)

Таблица 4. Корреляция фондов FinEx за 3 года в RUB

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx (июнь 2020 — июнь 2021)

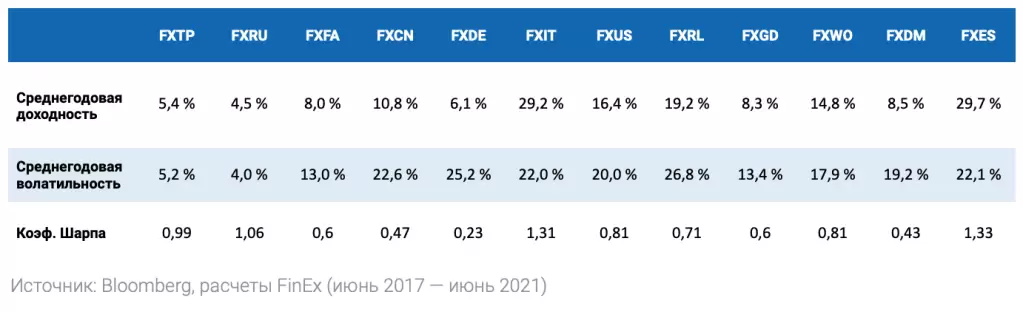

III. Коэффициент Шарпа по фондам FinEx

Коэффициент Шарпа показывает отношение доходности актива к риску, выраженному волатильностью портфеля. В таблицах представлены данные по всем фондам FinEx за три года в долларах и рублях. Для расчета безрисковой ставки доходности использовалась доходность по 1—3-месячным Treasury Bills.

Таблица 5. Коэффициент Шарпа для фондов FinEx в USD

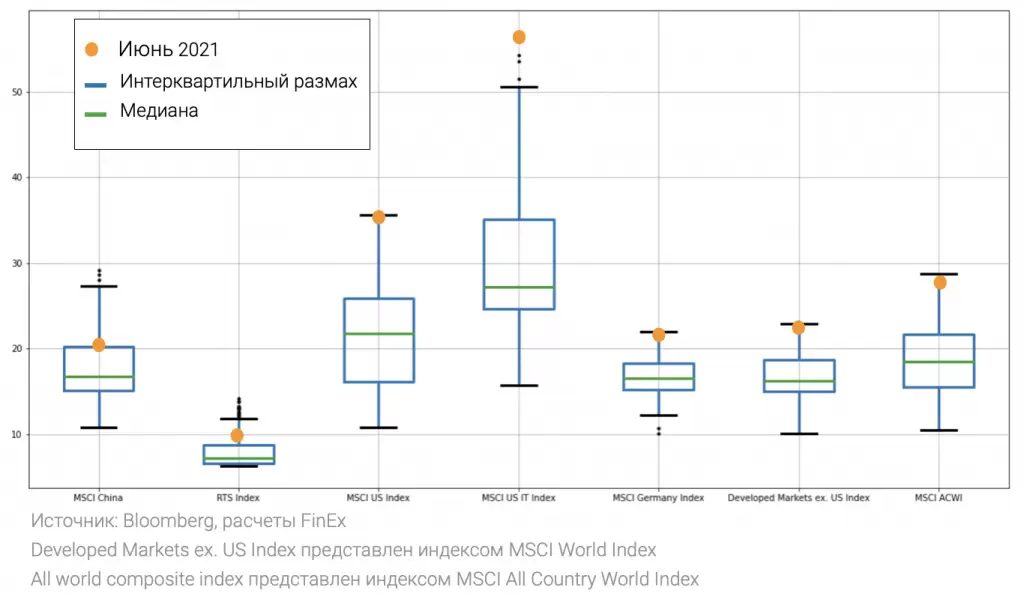

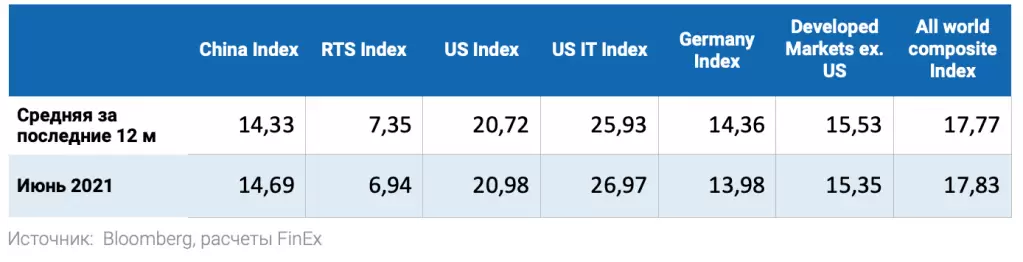

IV. Историческое распределение P/E индексов фондов FinEx

На графике показаны текущие значения и десятилетнее распределение оценки P/E (Price-to-Earnings) индексов, которые отслеживаются фондами FinEx. P/E посчитан как скользящее 12-месячное значение за десять лет. Мультипликатор P/E — это отношение текущей стоимости компании к ее доходности на акцию, является одним из самых популярных индикаторов переоцененности или недооцененности компании.

График 2. Историческое распределение P/E (с 2010 года)

.webp)

Таблица 6. Forward P/E

V. Историческое распределение CAPE индексов фондов FinEx

Показатель CAPE является сглаженным и скорректированным на инфляцию аналогом P/E, использующим среднюю за десять лет доходность на акцию.

График 3. Историческое распределение CAPE