О том, как стать финансово успешным, написаны тысячи книг. Коучи зарабатывают миллионы на советах об этом. Но правда ли умение грамотно обращаться с деньгами — это так сложно? Социолог Гарольд Поллак доказал обратное, уместив все главные принципы финансового благополучия на индексной карточке (вы, наверное, видели такую много лет назад в школьной библиотеке).

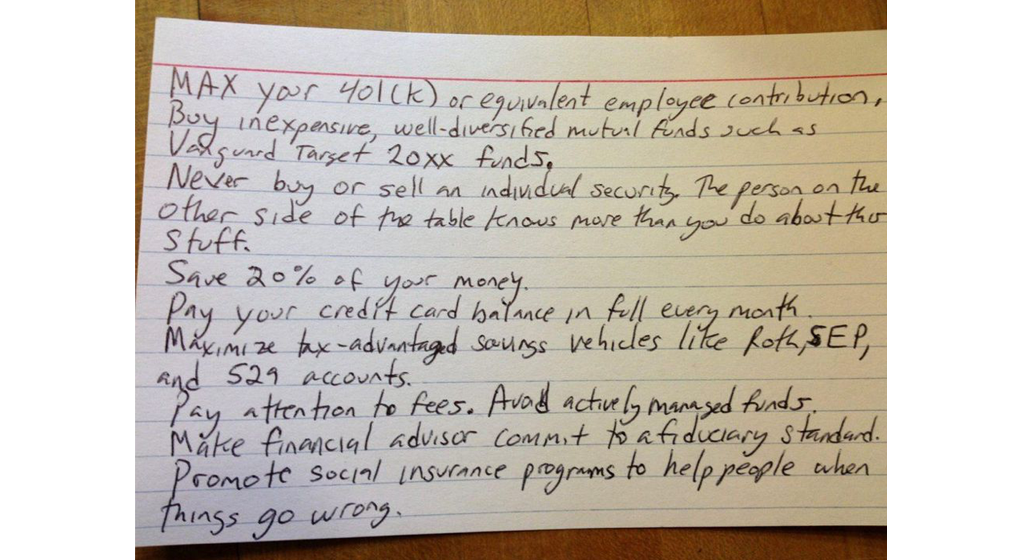

В 2013 году профессор Чикагского университета Гарольд Поллак брал интервью у Элейн Олен, автора новой книги о финансовой грамотности. Во время беседы Поллак высказался в том духе, что вся индустрия финансовых советов несколько дутая, ведь все правила можно записать на маленькой индексной карточке. Прямо во время интервью Поллак продемонстрировал, что имеет в виду.

Индексная карточка — бумага размером 3х5 дюймов для картотек и заметок. Ее часто используют для шпаргалок и записи тезисов к публичным выступлениям.

После выхода интервью на Поллака свалилась неожиданная слава. Все спрашивали, где достать эту гениальную карточку. Два года назад Поллак с Олен выпустили книгу The Index Card. Why personal finance doesn’t have to be complicated («Индексная карточка, или Почему личные финансы — это на самом деле просто»). В книге профессор расширил набор правил, но главное, они по-прежнему помещаются на индексной карточке. Вот эти правила — с поправкой на российские реалии.

Правило 1. Откладывайте 10–20% дохода

Сбережения — фундамент финансового благополучия. Сколько именно откладывать — зависит от ваших целей.

Можно сделать простой расчет: допустим, вы хотите в 50 лет выйти на пенсию и прожить до 100. Значит, к 50 у вас должно быть столько денег, чтобы вы могли жить на доходы от сбережений, постепенно расходуя сами сбережения еще 50 лет. Естественно, оценить будущие доходы от инвестиций непросто, но консервативные расчеты показывают, что, откладывая 20% начиная с первой зарплаты, у вас есть шанс сохранить приемлемый уровень жизни после выхода на пенсию.

Правило 2. Каждый месяц полностью гасите долг по кредитке

Использовать кредитку стоит только в рамках grace period — периода беспроцентного кредита. Если уходите в минус, значит, переплачиваете за ваши повседневные расходы 10–20%. Вспомните, сколько раз на распродаже вы доставали кредитку, ведь потом не будет скидки! Если к привлекательной цене добавить проценты за пользование кредитом, то покупка далеко не всегда покажется столь же привлекательной.

Правило 3. По максимуму используйте счета 401(k)

401(k) — счет со специальным налоговым статусом, куда американские работодатели перечисляют пенсионные накопления. С этой части дохода вы не платите налоги и можете самостоятельно решать, куда инвестировать средства. Поллак советует направлять больше денег на этот счет.

В российских реалиях аналогичную функцию выполняет ИИС: индивидуальный инвестиционный счет, который используется для инвестирования и позволяет вернуть часть НДФЛ, уплаченного работодателем с вашей зарплаты, или просто не платить подоходный налог на полученный инвестиционный доход.

Правило 4. Никогда не покупайте и не продавайте отдельные акции

Весь мировой опыт наблюдения за финансовыми рынками кричит о том, что обыграть рынок не под силу практически никому. И уж точно никому без профессиональной подготовки. Однако, насмотревшись кино про трейдеров и начитавшись новостей, обычные граждане уверенно вкладывают свои сбережения в акции симпатичных компаний и надеются разбогатеть. Стоит ли говорить, что в лучшем случае они ничего не зарабатывают, а в худшем — теряют и то, что накопили.

Правило 5. Вкладывайтесь в настоящие ETF

Правило, вытекающее из предыдущего. Научно доказанный способ заработать на бирже (если вы не профессионал) пока только один: пассивные инвестиции в хорошо диверсифицированные инструменты.

Пассивные инвестиции — это когда вы не пытаетесь вопреки всему доказать, что вы избранный (эти попытки уже погубили репутацию целой армии профессионалов фондового рынка и привели к потерям среди миллионов инвесторов), а просто вкладываетесь в весь рынок целиком, полагаясь на мудрость всех инвесторов вместе взятых, и зарабатываете на его росте, основанном на базовых экономических принципах. Для пассивных инвестиций ETF выступают кирпичиками или топливом, позволяющим инвесторам достигать своих целей за счет баланса риска и доходности.

Правило 6. Убедитесь, что ваш финансовый консультант действует в ваших интересах

Как это сделать? Задайтесь вопросом: на чем зарабатывает советник, и как это связано с вашим доходом. Например, клерку в банке все равно, насколько выгоден для вас депозит или страховой продукт (ИСЖ или НСЖ): клерк получает бонус, если убедит вас воспользоваться продуктом.

Лучше, когда вознаграждение управляющего привязано к вашему финансовому успеху, как в Ямми или, например, в ETF, где комиссия определяется стоимостью портфеля. Другими словами, в инструментах и сервисах пассивного инвестирования у клиента и поставщика инвестиционной услуги одна и та же мотивация — достижение ваших целей.

Правило 7. Покупайте жилье, когда будете к этому финансово готовы

При ипотеке на 15–20 лет заемщик отдает банку стоимость двух квартир. А иногда и больше. Чтобы собственное жилье не пошатнуло всю вашу долгосрочную финансовую стратегию, нужно правильно рассчитать, когда стоит брать ипотеку и на какие условия обратить внимание.

Правило 8: Застрахуйте себя, свое жилье и машину

Дорогостоящее лечение, покупка недвижимости и автомобиль — это обычно самые крупные статьи расходов в жизни каждого взрослого человека, если он не миллионер. Откладывая деньги, вы наверняка не хотите, чтобы накопленный капитал ушел на устранение последствий стихии и форс-мажорных обстоятельств, поэтому лучше застраховать все ваши главные активы (здоровье) и пассивы (собственность). Главное, помните, обратившись за страховкой, не попадитесь на удочку продавцов инвестиционных страховых продуктов.

Правило 9. Поддерживайте социальные и благотворительные программы

Посильно помогать людям, оказавшимся в сложной ситуации, необходимо потому, что, сколько бы денег у вас ни было, вы тоже можете оказаться в ситуации, когда вам понадобится помощь других людей.

Правило 10: Помните эти правила и следуйте им

Дисциплина — самое сложное правило из этих десяти. Остальные девять — вполне простые, согласны?

Чтобы дисциплина в накоплениях была железной, делегируйте заботы об инвестициях умному роботу-советнику или воспользуйтесь инвестиционной шпаргалкой.